リート(REIT)の仕組みや利回りを徹底解説するとともに、メリットやデメリット、リート(REIT)の始め方についてもわかりやすく紹介します。

最近注目を集めている「リート(REIT)」をご存知でしょうか?

多くの投資家から集めた資金で複数の不動産を購入し、運用する金融商品をリート(REIT)といいます。

本記事では、リート(REIT)の仕組みや利回りを徹底解説するとともに、メリットやデメリット、リート(REIT)の始め方についてもわかりやすく紹介します。

「リートに興味があるけど仕組みがよくわからない」

「どうやって始めたら良いかわからない」

このような方はぜひ最後までお読みください。

リート(REIT)とは?

リート(REIT)とは、多くの投資家から集めた資金でマンションやオフィスビル、商業施設、ホテルなどへ投資をし、売買や賃料収入で得た利益を投資家に分配する金融商品のことです。2001年9月に、証券取引所に上場しました。

投資家は不動産の投資証券を購入し、コストを差し引いた後の収益が投資家に分配されます。

もともとリートはアメリカで生まれた仕組みで、「Real Estate Investment Trust」の頭文字を取ってリート(REIT)と呼ばれています。

日本語に訳すると「不動産投資信託」を意味し、日本ではJapanのJをつけて「J-REIT」とも呼ばれています。本記事では、J-REITを中心に解説していきます。

リート(RIET)と現物不動産投資の違い

リートと現物不動産投資の大きな違いは、不動産を所有しているかどうかです。

他にもさまざまな違いがあるため、以下の表で確認していきましょう。

| リート | 現物不動産投資 | |

| 投資対象 | 多種多様な不動産(住居・オフィス・ホテルなど) | 住居向け不動産(アパート・マンションなど) |

| 不動産所有権 | 無 | 有 |

| 投資先 | 不動産投資法人 | 実物の不動産 |

| 資金 | 少額から投資可能 | 多額な資金が必要 |

| 分散投資 | 可能(複数物件の分散投資が可能) | 困難(多額の資金がないと不可能) |

| 利益の内容 | 分配金+売却益 | 賃料収入+売却益 |

| 流動性 | 高い(証券市場で売買) | 低い(不動産市場で売買) |

| 運用・管理 | 不要 | 自身もしくは外部委託 |

| リスク | 倒産・上場廃止・分配金下落 | 空室・金利上昇・家賃下落 |

リートは少額から投資できるため、投資初心者の方も始めやすいことが特徴です。不動産投資を始めようという方は、投資手法が自身に適しているかどうかを慎重に確認しましょう。

リート(REIT)の仕組み

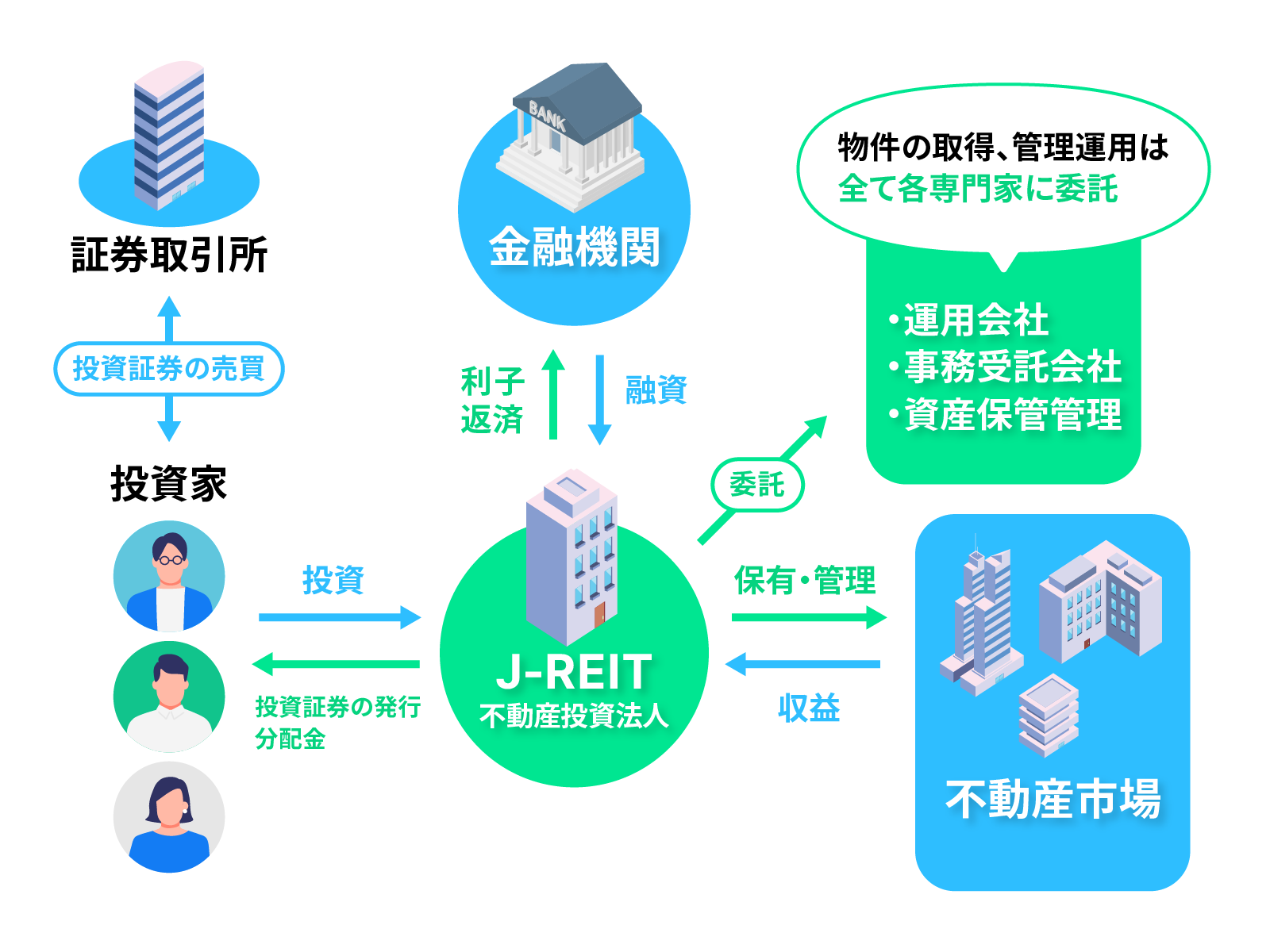

まず、リートの窓口となる「不動産投資法人」が投資証券を発行し、証券取引所に上場することで投資家たちから資金を集めます。そして、不動産投資法人から外部委託された専門家が投資家たちの代わりに市場で投資をおこない、投資で得た利益からコストを差し引いて投資家たちに分配します。これがリートの仕組みです。

不動産投資法人が投資を外部委託する理由は、不動産投資法人が自ら運用をおこなうことは法律で禁止されているからです。

以下の各専門家たちに各種業務を委託しています。

| 委託先 | 業務内容 |

| 資産運用会社 | 投資先不動産の選定・購入や売却、保有不動産の運営・管理など資産の運用全般 |

| 資産保管会社 | 不動産の権利証などの保管や金銭出納管理業務通常は信託銀行が受注している |

| 一般事務受託会社 | 会計・納税・投資法人債などに関する事務 |

なお、不動産投資法人では投資主総会が開催され、投資家たちは役員の選任など一定の事項について意思を示すことができます。

リート(REIT)の利回り

リートの利回りは比較的高めといわれています。

以下のグラフをご覧ください。

参照:一般社団法人不動産証券協会「J-REIT.jp」

青い線がリートの利回りを表しています。2013年から2022年までの10年間のリートの分配金利回りは4%前後という結果が出ています。

リートの分配利回りが4%前後を推移していることの理由には、おもに以下があげられます。

- 少額から始められるため複数の不動産に投資ができ、リスク分散できる

- 一定の条件の下、税金を免除される特例がある

そもそもリートの運用益は、不動産の賃料収入や売却益です。そして、一般的にオフィスビルや商業施設などの契約は長期になるため、景気が変動したとしてもすぐには収益に影響しないという特性があります。

さらに、投資家は少額から投資できるため、複数の不動産に分散投資をおこなうことが可能です。リスクが分散され、分配金の利回りは長期的に見ても安定しているといえるでしょう。

また、リートでは課税特例が設けられています。

課税特例とは一定の条件を満たす投資法人において法人税がかからなくなる特例のことで、「租税特別措置法」という法律で認められています。不動産賃料などで得た収入から賃貸経営に必要な経費を差し引き、当期利益の90%超を投資家に分配することで、その分配金を経費として計上できるのです。

つまり、不動産投資法人は、分配金を経費計上して投資家たちに分配することで、法人税がかからなくなります。投資家たちは法人税を引かれる前の利益を分配金として受け取れるため、利回りが高くなる傾向にあります。

リート(REIT)のメリット

リートのメリットを4つ紹介します。

- 比較的安定した利回り

- 少額から始められる

- 管理の手間がかからない

- 換金性が高い

1.比較的安定した利回り

先ほども触れたとおり、リートは比較的安定した利回りが望めます。

一般的な株式の配当の場合、企業の利益から法人税が引かれてしまうため、その分、分配金がリートよりも少なくなる傾向があります。

一方、リートの場合、「租税特別措置法」によって法人税が引かれる前の金額を分配金として受け取れるため、比較的安定した利回りを得られるのです。

2.少額から始められる

現物不動産投資の場合、投資するには最低でも数百万は必要となり、ローンを組むケースもあります。他方、リートは証券化された金融商品のため、数万円〜数十万円ほどの少額の資金から投資が可能です。手持ち金で投資を始めたい方に適しています。

3.管理や運用の手間がかからない

リートは現物不動産投資のように不動産を購入するわけではないため、自身で管理や運用する必要がありません。専門家が管理や運用をしてくれる点が特徴です。

また、運用している不動産の稼働状況や収支状況は、不動産投資法人が開示している決算書類で手軽に確認できます。透明性が担保されており、安心して運用できる点もメリットといえるでしょう。

4.換金性が高い

リートは証券取引所に上場されているため、株式と同じく証券会社の口座で売買でき、株式と同じ時間帯で取引が可能です。市場を通して取引ができるため、比較的簡単に換金できる点もメリットといえます。3営業日で売却代金を手にできることも、流動性の高さを裏付けています。なお、現物不動産を売却するとなると、最低でも3ヵ月ほどはかかります。

リート(REIT)のデメリット

リートのデメリットを3つ紹介します。

- 投資しても不動産の所有者にはなれない

- 価格や収益が変動する可能性がある

- 投資法人の倒産や上場廃止のリスクがある

1.投資しても不動産の所有者にはなれない

リートはあくまで不動産の証券を購入するタイプの不動産投資です。現物不動産に投資しているわけではないため、不動産の所有者にはなれません。

現物不動産投資であれば、自身が所有する不動産に住むことも可能です。ただし、前述のとおり、不動産の運用・管理の手間がかかる点に注意しましょう。

リートはあくまで投資専用の商品としての性質しかないという点を押さえておきましょう。

2.価格や収益が変動する可能性がある

リートは普通預金や定期預金のような元本保証はありません。

以下のような理由で価格や収益が変動する可能性があります。

- 金融市況、不動産市況の変化

- 不動産投資法人の経営状況の変化

- 不動産価格の下落によって売却価格が下回った

- 金利の変動

- テナントの退去や賃貸料の未納があった

- 地震や自然災害などによって建物が損壊した

- 増資による分配先増加で1口あたりの価格が減少した

- 投信法や不動産に関係する法律、税制度などの変更があった

不動産の購入資金は投資家からの出資だけでなく、金融機関から借入れによってまかなわれています。そのため、金利が上昇すると金融機関に支払う利息が増えるため、収益が減少し、分配金も減額するといったリスクがあります。

3.不動産投資法人の倒産や上場廃止のリスクがある

不動産投資法人も一般企業と同じく、資金調達がうまくいかずにキャッシュフローが悪化した場合は、倒産したり、上場廃止したりするおそれがあります。

不動産投資法人が経営破綻したとしても、保有している不動産の価値がなくなることはないため、清算時に不動産を売却することでいくらかは戻ってくるでしょう。

しかし大きな損害を被る可能性が高いため、注意が必要です。

また、リートの銘柄が証券取引所の上場廃止基準に該当した場合、上場廃止となって取引が終了となるリスクもあります。

リート(REIT)の始め方

この章では、リートの始め方について解説します。

- 証券会社に口座を開設する

- リートの銘柄を決める

1.証券会社に口座を開設する

始めに、証券会社の口座を開設する必要があります。

口座の開設方法は、以下のとおりです。

- リートの取引をおこなう証券会社を選ぶ

- 証券口座の開設に必要なものを用意する

- 証券口座に投資資金を入金する

1-1.リートの取引をおこなう証券会社を選定する

まずは、リートの取引をおこなう証券会社を選びましょう。

証券会社を選ぶ際は、普段利用している銀行口座との連携具合や、取引手数料などを考慮して選ぶことをおすすめします。

1-2.証券口座開設に必要なものを準備する

次に証券口座の開設に必要なものを用意しましょう。一般的には、以下が必要といわれています。

- 運転免許証(裏・表)

- 住民票の写し

- 印鑑登録証明書

- 各種健康保険証(裏・表)

- 住民基本台帳カード

- パスポート(日本)

- 在留カード/特別永住証明書(裏・表)

- マイナンバーカード

申込みが完了したら、自宅にはがきが送られてきます。はがきに記載されているコードを入力すれば、口座の開設は完了です。

1-3.証券口座に投資資金を入金する

証券口座の開設が完了したら、連携させた銀行口座から投資資金を入金します。

初めての投資で不安な方やリスクを抑えて投資したい方は、なるべく安い銘柄を購入すると良いでしょう。

2.リート(REIT)の銘柄を決める

証券口座の開設・入金が完了したら、いよいよリート銘柄を購入する段階に入ります。まずは、投資先不動産の種類ごとの収益性やリスクをチェックしましょう。不動産の種類によって収益性やリスクの大きさは異なります。

マンションなどの居住用不動産の場合は、景気動向による家賃収入の上下幅が少なく、比較的安定したリートといえるでしょう。その分、オフィスビルや商業施設、ホテルなどと比べると収益性が低いのが難点です。一方、オフィスビルや商業施設、ホテルなどは景気に左右されやすい傾向があります。景気が良いときは値上がりする傾向があるため、その分、収益性は高くなります。

インカムゲイン(保有資産を分配金にする仕組み)でリートを購入する場合は、リート銘柄の利回りを確認することが大切です。リートの決算は1年に1回もしくは2回おこなわれ、その都度、投資家に分配金が支払われます。なお、利回りは証券会社のサイトに掲載されているため、確認してから購入しましょう。

また、リートの時価総額も大切なチェックポイントです。時価総額とは、リートの資産を時価評価したもののことです。時価総額が大きいほどそのリート銘柄に投資している人が多く、値動きのリスクが少ない傾向にあります。さらに、倒産や上場廃止といった危険性が少なく、大きな損失を出すリスクが軽減されやすい点が特徴です。

そして、リートを購入する際は、購入前に過去数ヵ月〜数年間の市場の流れをしっかりと確認することが大切です。なお、「東証REIT指数」にて、リート市場全体の価格の推移を見ることができます。

まとめ

本記事では、リートの仕組みや利回り、銘柄の選び方などについて解説しました。

リートは、マンションやオフィスビル、商業施設、ホテルなど、さまざまな不動産に投資できる金融商品です。

安い銘柄だと数万円〜数十万円から投資できるうえ、管理や運用の手間がかからないため、初めて投資する方に適したサービスといえます。

しかし、投資であることには変わりはなく、当然ながらリスクもあります。

「もっと低リスクで投資したい」「もっと少ない金額で投資を始めたい」と考えている方には、不動産クラウドファンディングがおすすめです。

株式会社ファミリーコーポレーションが運営する不動産BANKは、一口1万円から投資でき、投資初心者にもおすすめの不動産クラウドファンディングです。また期待利回りは6.0〜8.0%と平均よりも高めに設定されているため、安定した配当が期待できることが大きな特徴です。

興味のある方は、ぜひこの機会に公式サイトをご覧になってはいかがでしょうか。