ほとんど労働することなくお金を手に入れられる「不労所得」。 誰もがあこがれを抱く不労所得ですが、インターネットなどで詳しく調べるなかで「やめとけ」といった口コミ・評価が目に入り、不安に感じている方も多いのではないでしょう […]

ほとんど労働することなくお金を手に入れられる「不労所得」。

誰もがあこがれを抱く不労所得ですが、インターネットなどで詳しく調べるなかで「やめとけ」といった口コミ・評価が目に入り、不安に感じている方も多いのではないでしょうか。

そこで本記事では、不労所得がやめとけといわれる理由を詳しく解説します。

不労所得を得るための方法や不労所得を目指すのがおすすめな人の特徴なども紹介するので、ぜひ最後までチェックしてみてくださいね!

- 不労所得を目指すことはなぜ「やめとけ」といわれる?

⇒ 「必ず稼げるとは限らない」「詐欺に狙われやすい」など6つの理由がある! - 不労所得を得るための方法は?

⇒ 不動産クラウドファンディングなどを中心に検討するのがおすすめ! - 不労所得を目指すのがおすすめな人は?

⇒ お金や時間に余裕がない人におすすめ!

目次

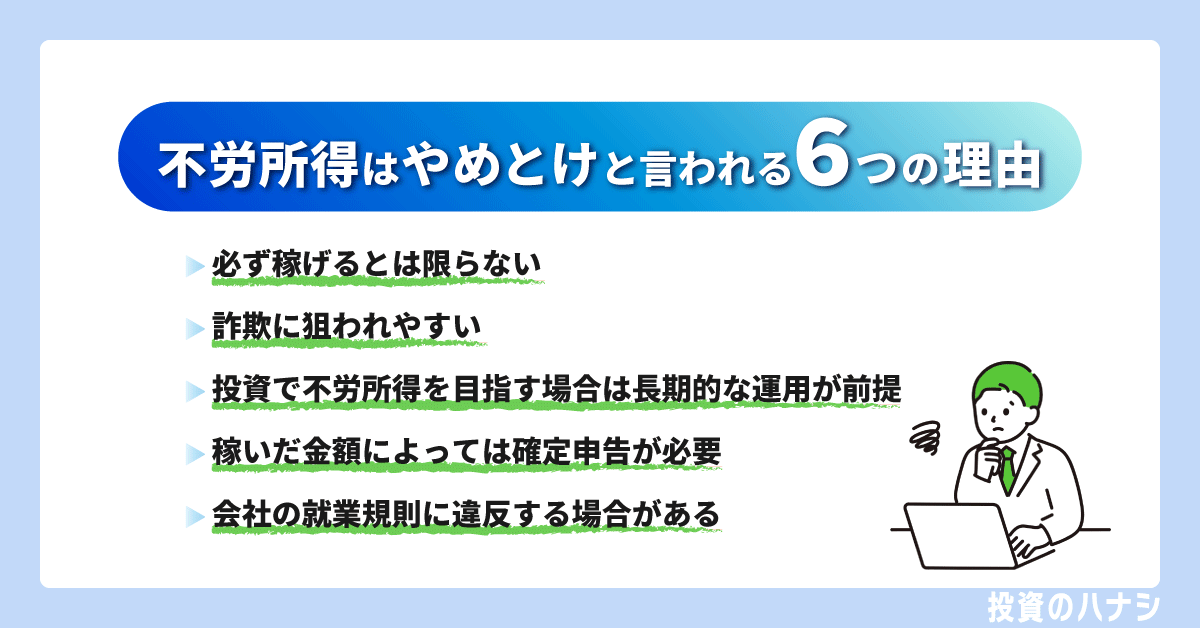

不労所得を目指すことはなぜ「やめとけ」といわれる?6つの理由を解説

不労所得を目指すことが「やめとけ」といわれる理由としては、次のようなデメリットがあるためだと考えられます。

- 必ず稼げるとは限らない

- 詐欺に狙われやすい

- 投資で不労所得を目指す場合は長期的な運用が前提

- 不労所得とはいえ一切労力をかけずに稼ぐことはむずかしい

- 稼いだ金額によっては確定申告が必要

- 会社の就業規則に違反する場合がある

行動に移す前に知っておかなければならないポイントがたくさんあるので、一つひとつ詳しく見ていきましょう。

必ず稼げるとは限らない

まず、不労所得を目指して行動したからといって、必ず稼げるとは限りません。

不労所得を得るためにはいくつかの方法がありますが、基本的には損失のリスクをともないます。

また、一時的には収益が生じても、維持し続けられる保証はどこにもありません。

たとえば、株式投資で企業の株式を購入すれば、配当金という不労収所得が得られます。

しかし、企業の業績が低迷すると配当金は減額されるほか、倒産するような事態になれば、配当金がなくなるどころか保有している株式の価値がゼロになる可能性も否定できません。

もちろん不労所得を得ている人は数多くいますが、それぞれ一定のリスクを抱えていることも理解しておく必要があります。

詐欺に狙われやすい

詐欺に狙われやすいことも、不労所得を目指すことがやめとけといわれる理由のひとつです。

不労所得にあこがれを抱いている人はお金への関心が強い傾向にあるため、詐欺の対象として都合のいい存在といえます。

たとえば、「絶対に儲かる」「楽して不労所得を得られる」といった謳い文句は、基本的に詐欺です。

情報商材の購入やセミナーへの参加を促されても、絶対に手を出さないようにしてください。

不労所得を目指す際には、投資やビジネスに関する最低限の知識を身につけ、情報を取捨選択できるようになっておくことが重要です。

投資で不労所得を目指す場合は長期的な運用が前提

投資で不労所得を目指す場合は、長期的な運用が前提である点にも注意しておきましょう。

長期運用のデメリットは、資金拘束を受けることです。

たとえば、株式投資の配当金を狙う場合、株式を購入し、保有し続ける必要があります。

そのため、株式の購入資金はしばらく自由に使えなくなるわけです。

また、これから結婚や出産、育児などのライフイベントを控えている場合、収入と支出のバランスが変わるケースも多く、長期的に運用を続けられない可能性もあります。

とはいえ、長期的な運用こそが安定した利益につながるため、無理のない範囲でコツコツ取り組むことを意識しましょう。

不労所得とはいえ一切労力をかけずに稼ぐことはむずしい

一切労力をかけずに稼ぐことはむずかしい点も、不労所得が否定的に捉えられる要因のひとつです。

まず、自動的にお金を生み出す仕組みを作るまでには、手間と時間を要します。

たとえば、不動産投資で不労所得を稼ぐためには、物件の選定、ローンの契約、購入手続きなど、さまざまなステップを踏まなければなりません。

また、経営が軌道に乗り始めてからも、トラブルへの対応や経営改善などには継続して取り組む必要があります。

このように不労所得を得るには、一定の労力をかけなければならないため、理想と現実のギャップに幻滅し、割に合わないと感じる人も少なくありません。

稼いだ金額によっては確定申告が必要

不労所得がやめとけといわれる理由のひとつは、稼いだ金額によって確定申告が必要であることです。

税法上、不労所得は雑所得・不動産所得・配当所得などに分類され、所得税や住民税の課税対象となります。

会社員の場合は、不労所得の額が20万円を超えると、所得税が発生するため、確定申告をおこなわなければなりません。

ただし、不労所得の額が20万円以下の場合でも、住民税は発生します。

そのため、少しでも利益が出た場合には、市役所などで住民税の申告をおこなってください。

納税を怠ると、延滞税や無申告加算税といったペナルティが課されることもあるため、十分注意しておきましょう。

会社の就業規則に違反する場合がある

会社の就業規則に違反する場合があることも、不労所得を目指すうえでのデメリットといえるでしょう。

不労所得を得る方法のなかには、会社が禁止している副業に該当するものがあります。

たとえば、アフィリエイトや書籍の販売などによってお金を稼ぐことは、副業にあたる可能性が高いといえるでしょう。

会社にバレてしまうと、減給や降格といった懲戒処分を受けるおそれがあります。

もし会社の就業規則で副業が禁止されている場合は、投資で不労所得を目指すのが良いでしょう。

投資は資産運用の一環であり、基本的には副業にあたりません。

不労所得はデメリットだけではない!積極的に目指してみよう

不労所得を目指すことは、否定的に捉えられることも少なくありませんが、デメリットばかりではなく、メリットがあることも理解しておくべきです。

まず、不労所得を手にできれば、経済的な余裕が生まれます。

趣味や旅行などにお金を回せるようになるほか、老後の資産形成も今まで以上に手厚く進められるようになるでしょう。

いずれまとまったお金を安定的に得られるようになれば、無理に本業を続ける必要もなくなります。

自由に使える時間が増えることも、不労所得の魅力といえるでしょう。

不労所得を稼ぐ仕組みを作ってしまえば、ほとんど労働せずにお金を得られるため、その分、ほかのことに使える時間が多くなります。

また、先に紹介したようなデメリットも事前に対策をとることが可能です。

リスク管理を徹底していれば、不労所得によって日々の生活をより豊かにできる可能性があるため、積極的にチャレンジしてみることをおすすめします。

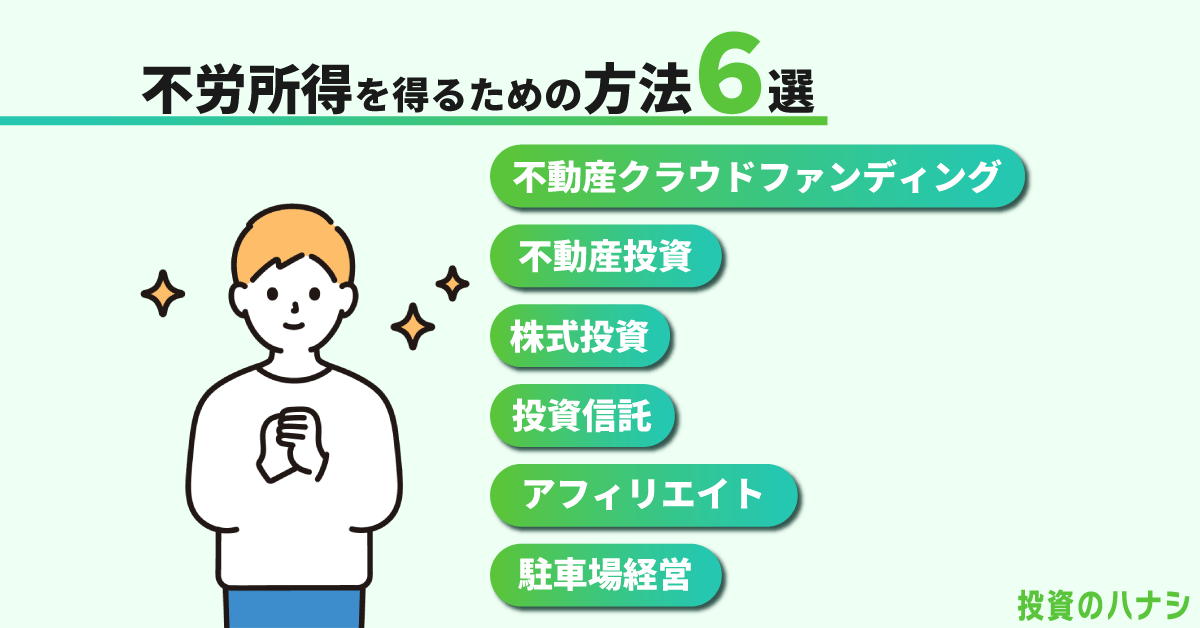

不労所得を得るための方法6選

不動産クラウドファンディング

不労所得を得るための方法としては、不動産クラウドファンディングが挙げられます。

不動産クラウドファンディングとは、インターネット上で投資家から集めた資金を元手に、事業者が不動産の取得・運用・売却などをおこなうサービスのことです。

投資家には出資割合に応じて、分配金が付与されます。

不動産クラウドファンディングにおいて、投資家がやるべきことは、ファンドに出資して、分配金を受け取るだけです。

物件の管理や入居者とのやり取りなどはすべて事業者に任せられるので、不労所得を得たい方にはぴったりの方法といえるでしょう。

不動産クラウドファンディングのメリット・デメリットは次のとおりです。

| メリット | デメリット |

| ・少額で始められる・価格変動がなく収益が安定しやすい・元本割れを防ぐ仕組みがある | ・基本的に中途解約は認められない・応募が殺到して出資できないことがある |

不動産クラウドファンディングの大きな特徴は、「優先劣後方式」と呼ばれる仕組みが導入されており、元本割れを起こしにくい点です。

損失が生じた場合は、まずは事業者の出資分から補填されるため、投資家の出資分が減ってしまうリスクが大幅に抑えられます。

不動産クラウドファンディングはさまざまな事業者が運営していますが、なかでも不動産BANKがおすすめです。

資産価値の落ちにくい中古不動産を中心に取り扱っており、年6%の高利回りを実現しています。

少しでも気になった方は、ぜひ公式サイトをチェックしてみてください

不動産投資

不動産投資で不労所得を目指してみるのも良いでしょう。

不動産投資とは、物件を購入し、貸し出すことで賃料を得る投資手法です。

不動産会社に物件の維持・管理を委託していれば、オーナーは何もしなくても、毎月の家賃収入を得られます。

不動産投資のメリット・デメリットは次のとおりです。

| メリット | デメリット |

| ・収入が安定しやすい・レバレッジを効かせられる・節税効果がある | ・初期費用が高額になりやすい・損失につながるリスクが多い |

賃貸住宅の家賃は景気の変動を受けにくく、急に下落することもないため、長期的・安定的な利益が期待できます。

また、不動産投資はローンを組むケースが一般的であり、自己資金以上の金額で投資ができる点や、物件購入費の経費計上などによる節税効果が高い点もメリットといえるでしょう。

ただし、頭金としてある程度の初期費用が必要になるほか、空室リスク・災害リスク・金利変動リスクなど損失につながるさまざまなリスクも抱えることになります。

そのため、投資初心者の方にとっては、少しハードルが高く感じられるかもしれません。

株式投資

株式投資でも、不労所得を得ることが可能です。

株主に対しては、株式保有量に応じて企業利益の一部が還元されます。

「配当金」と呼ばれるものであり、株式を保有しているだけで得られるため、不労所得のひとつといえるでしょう。

株式投資のメリット・デメリットは次のとおりです。

| メリット | デメリット |

| ・株主優待を受けられる・会社経営に参画できる | ・まとまった資金が必要になる・会社が倒産するリスクがある |

企業によっては、配当金とは別に、株主優待として金券などを付与しているケースもあります。

不労所得に近い恩恵を受けられるため、銘柄を選定する際には、株主優待の内容もチェックしておくと良いでしょう。

また、株主として株主総会に参加し、重要な議決に投票できることも、株式投資ならではの魅力といえます。

ただし、株式は基本的に100株単位で購入するため、少なくとも10万円程度の資金は必要です。

加えて、会社が倒産すると、保有している株式の価値がなくなる可能性があることも理解しておきましょう。

投資信託

不労所得を目指すのであれば、投資信託で資産運用してみるのもひとつの方法です。

投資信託とは、投資家から集めた資金を使って、投資のプロが株式や債券などの運用をおこなう金融商品です。

投資家は、投資信託の保有量に応じて分配金を受け取れます。

投資先の選定や取引などはすべて事業者がおこなってくれるため、投資家はやるべきことは定期的に運用成果をチェックする程度です。

投資信託のメリット・デメリットには、次のような点が挙げられます。

| メリット | デメリット |

| ・少額で始められる・分散投資がしやすい | ・信託報酬がかかる・リアルタイムな取引ができない |

投資信託であれば100円からでも始められるため、投資経験のない初心者の方には特におすすめです。

投資信託は複数の投資先で構成されており、1つの銘柄を購入するだけで自動的に分散投資ができる点も魅力といえます。

ただし、プロに運用を任せるための手数料である「信託報酬」がかかるため、投資信託を保有している間は保有額の0.5~2.0%程度を支払い続けなければなりません。

また、取引注文は実際の約定価格が公表される前に締め切られるため、想定していた価格と乖離していることがある点にも注意しておきましょう。

アフィリエイト

投資以外で不労所得を目指す場合には、アフィリエイトをおすすめします。

アフィリエイトとは、自身のサイトやSNSに掲載した広告が見られた場合や、広告経由で商品が購入された場合などに報酬を得られる仕組みのことです。

たとえば、YouTubeの広告収入もアフィリエイトのひとつといえるでしょう。

アフィリエイトのメリット・デメリットは次のとおりです。

| メリット | デメリット |

| ・元手がなくても始められる・ビジネスのスキルが身につく | ・収益が出るまでに時間がかかる・一切利益が出ないこともある |

アフィリエイトは、ほとんど元手をかけずに始められます。

無料のブログサービスやSNSを利用すれば、手持ちのスマホひとつで稼ぐことも十分可能です。

また、広告の閲覧者数を増やすための取り組みが必要になるため、継続しているうちにマーケティングなどのスキルが自然と身につく点もメリットといえます。

ただし、アフィリエイトでは、そもそも多くの人に利用してもらえるコンテンツを作る必要があり、短期間で収益を出すことは困難です。

一切利益が出ない期間が長く続くケースもありますが、コツコツ継続することで不労所得を得られる可能性は高まっていきます。

駐車場経営

駐車場経営も、不労所得を得るための方法のひとつです。

トラブル対応や機器のメンテナンスなどを業者に委託すれば、自動的に賃料が入ってくる仕組みを作ることができます。

駐車場経営のメリット・デメリットは次のとおりです。

| メリット | デメリット |

| ・不動産ビジネスの中では初期費用が低い・所有する土地を有効活用できる | ・収益性が低い |

駐車場経営は土地を舗装するだけで始められるため、比較的初期費用を抑えられます。

土地の状態によっては、ロープで区画整理するだけでも十分経営が成り立つこともあるでしょう。

1台以上の駐車スペースが確保できれば問題ないため、手つかずの土地を所有している方は積極的にチャレンジしてみてください。

ただし、駐車場経営は基本的に土地を平面でしか活用できず、アパートやマンション経営などと比較すると収益性が低くなりやすいデメリットもあります。

効率的にリスクを抑えて不労所得を得るためのポイント

不労所得を目指して効率的にリスクを抑えて稼ぐためには、次のポイントを押さえておくことが大切です。

- 余剰資金を用いて運用する

- 少額から始める

- 運用目的・リスク許容度を明確にしておく

- 分散投資・長期投資を意識する

- 利益の再投資を心がける

では、一つひとつのポイントを詳しく見ていきましょう。

余剰資金を用いて運用する

不労所得を目指す際は、必ず余剰資金を用いるようにしてください。

投資するにしても、事業を起こすにしても、基本的に損失のリスクは避けられません。

余剰資金を超えて投じてしまうと、生活費や近い将来使う予定のあるお金を失うおそれがあります。

そのため、日々の生活費や子どもの進学費、住宅の購入資金などは別途確保し、残ったお金で不労所得を目指すようにしてください。

仮に投資したお金をすべて失ったとしても、生活に支障が生じない範囲で取り組むことが大切です。

少額から始める

資産運用などの経験がない方は、何事も少額から始めてみることが重要です。

投じる資金が大きくなればなるほど、失敗したときのダメージも大きくなります。

そのため、十分な知識や経験がないなかで、大金を投じる行為はあまりにもリスクが高すぎるのです。

また、いきなり大金を失ってしまうと、そのあとのモチベーションも維持しにくくなるでしょう。

まずは少額でチャレンジし、慣れてきたころに金額を増やしていくようにしてください。

運用目的・リスク許容度を明確にしておく

不労所得の形成に取り組む前に、運用目的とリスク許容度を明確にしておくことも大切です。

目標としている金額や耐えられる損失額によって、どの方法でどのように運用していくのかが変わってきます。

たとえば、ある程度のリスクを受け入れたうえで、月に数十万円を稼ぎたいのであれば、ローンを組んで不動産投資にチャレンジしてみるのも選択肢のひとつです。

反対に、できるだけ損失を抑えながら月数万円を目指すのであれば、不動産クラウドファンディングのような低リスクな方法が望ましいといえるでしょう。

また、「資産が5%増えたら利益を確定する」「1万円損したら損切する」といったように、運用目的やリスク許容度に合わせたマイルールを作っておくのもおすすめです。

具体的なルールがあれば、常に迅速かつ冷静な判断ができるようになります。

分散投資・長期投資を意識する

分散投資・長期投資を意識することも、効率的にリスクを抑えて稼ぐためのポイントといえるでしょう。

まず、分散投資を徹底すれば、損失のリスクを大幅に抑えることが可能です。

複数の投資対象に資金を分散させることによって、いずれかで損失が生じても、ほかの投資先の利益でカバーできる可能性があります。

また、長期投資をおこなえば、短期的な価格変動の影響を受けにくくなることも覚えておきましょう。

たとえば、株式を購入したあとに株価が下落しても、時間をかけて、もとの水準に戻るケースはよく見られます。

もちろん損切することも大切ですが、一時的な感情に任せて運用をやめてしまうと、本来回避できたはずの損失が生じる可能性もあるため十分注意してください。

利益の再投資を心がける

資産運用で不労所得を目指す場合は、利益の再投資を心がけましょう。

利益を再投資すれば、複利効果による資産の増加が期待できます。

複利効果とは、利益を元本に上乗せして運用することで、利益が利益を生み出し、資産が加速度的に増えていく仕組みのことです。

たとえば、1,000万円を利回り5%で運用する場合、利益を再投資しない「単利」での運用と、利益を再投資する「複利」での運用では、総資産額に次のような違いが現れます。

| 運用年数 | 単利 | 複利 |

| 1年後 | 10,500,000円 | 10,500,000円 |

| 3年後 | 11,500,000円 | 11,576,250円 |

| 5年後 | 12,500,000円 | 12,762,816円 |

| 10年後 | 15,000,000円 | 16,288,946円 |

| 15年後 | 17,500,000円 | 20,789,282円 |

| 30年後 | 25,000,000円 | 43,219,424円 |

単利運用では、1年間に50万円ずつ増えていくだけです。

一方、複利運用では、運用年数が長くなるほど利益が大きくなり、15年後には約2倍、30年後には約4倍にまで資産が膨れ上がります。

資産運用における複利の効果は絶大なので、最大限活用するようにしましょう。

不労所得を目指すのがおすすめな人の特徴

不労所得を目指すのがおすすめな人の特徴としては、次の3つが挙げられます。

- 生活に余裕がほしい人

- 本業が忙しい人

- 老後の不安を抱えている人

自身の生活スタイルや経済状況などを振り返りながら、あてはまる部分がないかチェックしてみてください。

生活に余裕がほしい人

生活に余裕がほしい人は、積極的に不労所得を目指してみましょう。

労働時間を抑えながらお金を稼げるのが不労所得であるため、経済的にも時間的にも余裕ができます。

たとえば、趣味にお金と時間を費やす、外食や旅行の回数を増やす、といったことも無理なくできるようになるはずです。

不労所得で生活できるほどの金額を稼ぐことはむずかしいですが、月に数千円~数万円程度、自由に使えるお金があるだけでも日々の生活はより豊かになります。

本業が忙しい人

本業が忙しい人にも、不労所得を目指してみることをおすすめします。

たとえば、会社員が時給制で副業をする場合、睡眠時間や趣味の時間を削らなければなりません。

しかし、不労所得の仕組みを構築していれば、寝ている間にも趣味に没頭している間にもお金が発生するのです。

もちろん運用状況の定期的なチェックなど、ある程度の時間は割かなければなりませんが、限られた時間のなかでも効率よくお金を稼ぐことができます。

老後の不安を抱えている人

老後の不安を抱えている人も、不労所得を目指してみると良いでしょう。

不労所得があれば本業とは別の収入源ができるため、老後資産の形成に向けた貯蓄や資産運用にも、今まで以上にお金を回せるようになります。

たとえば、月1万円の不労所得を利回り5%で30年間、資産運用に回せば、800万円以上の老後資金を確保できる計算です。

また、本業の仕事を退職しても資産運用などは継続できるため、老後になってからも定期収入を得られる可能性があります。

不労所得を目指すことがおすすめではない人の特徴

不労所得を目指すことがおすすめではない人の特徴としては、次の3点が挙げられます。

- 稼ぐための努力ができない人

- 日々の生活が苦しい人

- 少しの損失も耐えられない人

どのような方法で不労所得を目指すにしても、向き不向きがあるので、無理のない範囲で取り組むことが大切です。

稼ぐための努力ができない人

不労所得を目指すことがおすすめできないのは、稼ぐための努力ができない人です。

不労所得とはいえ、まったく手をかけずにお金を得られるようなことはありません。

まず、自動的にお金が生み出される仕組みをつくるのには手間と時間がかかります。

不労所得を得られるようになってからも、定期的に運用状況を確認し、改善を加えていかなければ、収益を維持し続けることはできません。

稼いでいる方法によっては、経済動向や流行などの情報収集も日頃からおこなう必要があります。

そのため、稼ぐために一切の努力ができないようであれば、不労所得を得ることはむずかしいでしょう。

日々の生活が苦しい人

日々の生活が苦しい人も、不労所得を目指すのはおすすめしません。

不労所得は、あくまでも余剰資金を用いて取り組むべきものです。

無理して不労所得を目指そうすると、損失が出た場合に生活が立ち行かなくなる可能性もでてきます。

また、生活がかかっている状態では、冷静な判断もできないでしょう。

そのため、経済的に余裕がない場合は投資などにお金を使うのではなく、まずは生活費の工面を優先するようにしてください。

少しの損失も耐えられない人

少しの損失にも耐えられない人も、不労所得を目指すのはむずかしいかもしれません。

不労所得を得るための方法はいくつかありますが、基本的には元手となる資金が必要です。

そして、思うように成果が出ず、損失を招いてしまうことも少なくありません。

たとえば、株式を購入した直後に株価が下落する、不動産投資を始めたものの空室が埋まらない、といったケースはよくあることです。

そのため、少しの損失にも耐えられない場合は、精神的な負担が大きくなるためおすすめしません。

不労所得は長期的な視点をもって取り組むべきものであり、損失のリスクもある程度は許容していかなければならないことを覚えておきましょう。

まとめ

不労所得を目指すうえでは、さまざまなリスクがあるため、「やめとけ」といわれることも少なくありません。

しかし、事前に対策をとり、無理のない方法で取り組めば、不労所得によって生活をより豊かにできる可能性もあります。

初心者の方におすすめの方法はいくつかありますが、なかでも不動産クラウドファンディングがおすすめです。

少額から始められるほか、一度出資してしまえば、あとの運用は事業者に任せられるため、知識や経験がなくてもローリスクで不労所得を得ることができます。

少しでも不動産クラウドファンディングに興味がある方は、ぜひ不動産BANKの公式サイトをチェックしてみてください。

高利回りのファンドがラインナップされているため、試してみたいと思える投資先がきっと見つかるはずです。

ぜひこの機会に、不労所得の形成に向けた第一歩を踏み出してみてはいかがでしょうか。