不動産投資のメリット・デメリットを徹底解説します。不動産投資におすすめな人の特徴も紹介するので、大切な資産を投じる前にぜひ本記事をチェックしてみてください。

土地や建物を運用し、家賃収入や売却益を得られる不動産投資。はじめてみたい気持ちはあるものの、「どんなメリット・デメリットがあるのかよくわからない」「不動産投資が自分に向いているのか判断できない」など、さまざまな疑問や不安を抱えている人も多いのではないでしょうか。

本記事では、不動産投資のメリット・デメリットを徹底解説します。不動産投資におすすめな人の特徴も紹介するので、大切な資産を投じる前にぜひ本記事をチェックしてみてください。

目次

- 不動産投資はほかの投資と比較してもバランスがとれている

- 不動産投資を始める7つのメリット

- 長期的・安定的な副収入を得られる

- 3つの節税効果が期待できる

- 少ない資金でも成果をあげられる

- インフレ時のリスクヘッジになる

- 生命保険・死亡保険の代わりになる

- 手間と時間がかからない

- 資金繰りを計画しやすい

- 知らないと損!不動産投資のデメリットと対処法

- 収入減につながるさまざまなリスクをともなう

- 基本的に家賃は下落していく

- 建物の維持に多額の費用を要する

- 固定資産税がかかる

- 物件選びが難しく、初期ハードルが高い

- 現金化に時間がかかる

- 金利が上昇すると収支のバランスが崩れる

- 不動産投資で利益をあげるコツ3選

- 資金や投資目的に応じた不動産を選ぶ

- 物件の下調べを怠らない

- 信頼のおける不動産会社を探す

- 不動産投資は結局どんな人におすすめ?

- 安定した収入がある人

- 所得が900万を超える人

- 投資に時間をかけられない人

- 初心者が始めるなら不動産クラウドファンディングがおすすめ!

- まとめ

不動産投資はほかの投資と比較してもバランスがとれている

不動産投資は数ある投資方法のなかでも、バランスがとれた手法のひとつといえます。基本的に不動産投資は、ミドルリスク・ミドルリターンの投資方法です。投資である以上さまざまなリスクはともないますが、長期的・安定的な利益が期待できます。

例えば、FXや仮想通貨などはハイリスク・ハイリターンなので、初心者が手を出すと一晩で大きな損失が生じることも。一方、不動産では、家賃収入や不動産価値が急激に下落するケースは稀です。リスクヘッジを行い、適切に運用すれば利益を着実に積み上げられます。

元本保証のある預貯金や国債を使った資産運用方法もありますが、低金利時代において資産はほとんど増やせません。不動産投資なら少額から始められる方法もあり、リスクを抑えながらも、資産形成につながる程度の十分なリターンを狙えます。

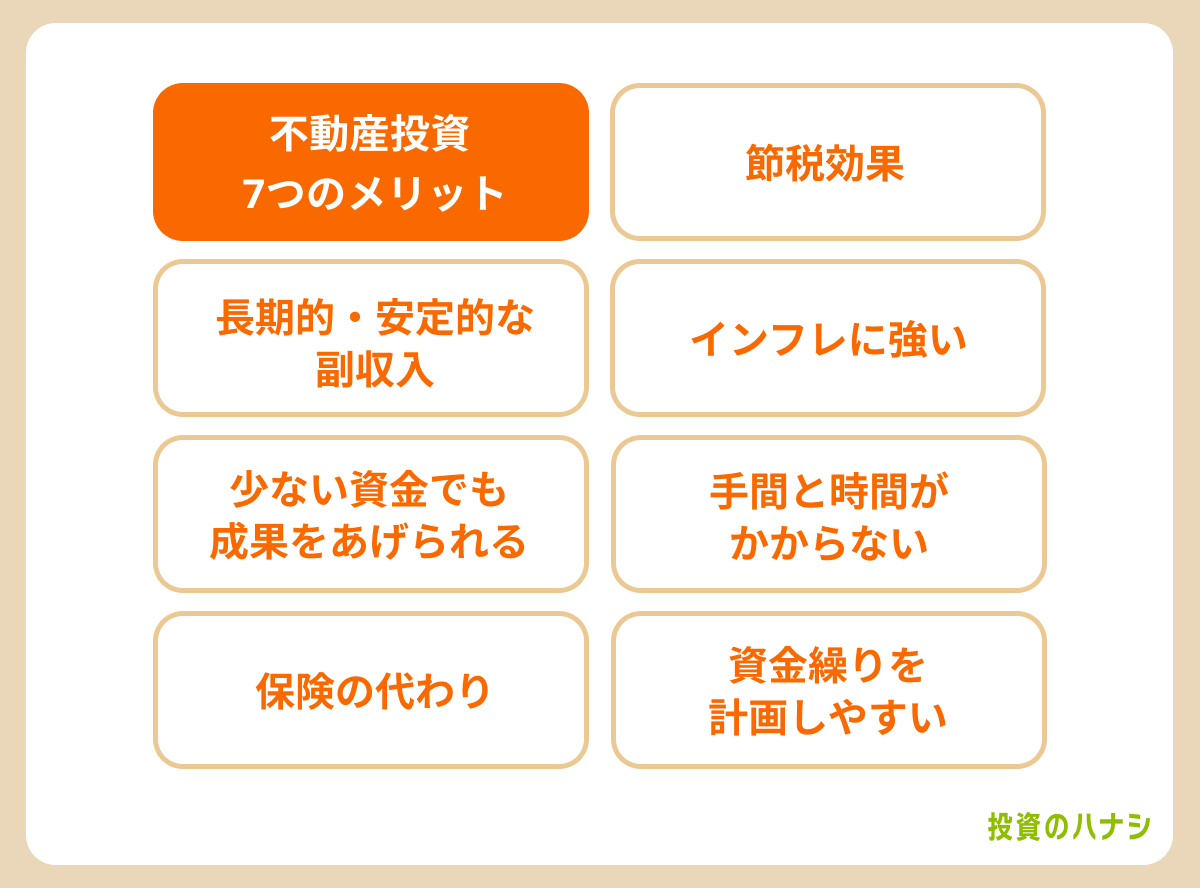

上述したように魅力的な点の多い不動産投資ですが、デメリットもあることを理解しておかなければなりません。不動産投資の主なメリット・デメリットは、以下のとおりです。

| メリット | デメリット |

| 長期的・安定的な副収入を得られる3つの節税効果が期待できる少ない資金でも成果をあげられるインフレ時のリスクヘッジになる生命保険・死亡保険の代わりになる手間と時間がかからない資金繰りを計画しやすい | 収入減につながるさまざまなリスクをともなう基本的に家賃は下落していく建物の維持に多額の費用を要する固定資産税がかかる物件選びが難しく、初期ハードルが高い現金化に時間がかかる金利が上昇すると収支のバランスが崩れる |

それでは、ひとつずつ詳しく見ていきましょう。

不動産投資を始める7つのメリット

まずは、不動産投資のメリットを紹介します。不動産投資を始めるかどうかを判断するうえで欠かせない知識なので、ぜひ参考にしてみてください。

長期的・安定的な副収入を得られる

不動産投資を始めるメリットのひとつに、長期的・安定的な副収入を得られる点があげられます。不動産投資の主な収入源は家賃収入です。家賃は景気の影響を受けづらく、大幅に下落することもほとんどないので、入居者がいる限り安定した利益を見込めます。

銀行から融資を受けた場合でも家賃が安定していれば、諸経費・ローン返済などを差し引いたうえで、手元にお金を残せる仕組みを構築することが可能です。

例えば、以下の条件でマンション一室に投資した場合のキャッシュフローをシミュレーションしてみましょう。

| 項目 | 金額等 |

| 不動産取得価格 | 3,000万円 |

| 家賃収入 | 10万円 |

| 家賃に占める経費の割合 | 2割 |

| 借入金 | 2,000万円(金利2.5%・35年固定・元利均等返済) |

上記の条件で運用した場合、毎月の経費は2万円、ローン返済額は約7万円です。この場合、以下の計算式で収入額を計算でき、毎月1万円の収入を得られることがわかります。

10万円 – 2万円 – 7万 = 1万円

融資を受けている場合、ローン返済が支出の大きな割合を占めるため、返済後には利益が大幅に増えるケースも少なくありません。不動産投資を長く続けていれば、老後の資産形成にも役立ちます。

3つの節税効果が期待できる

不動産投資では、節税効果も期待できます。節税対象となる税金は、所得税・住民税・相続税の3つです。

不動産で得た収入は不動産所得に該当し、給与所得との損益通算が認められています。損益通算とは、赤字と黒字を相殺できる仕組みのこと。

本業で得た給与所得の黒字から不動産投資の赤字を差し引けるので、課税所得を減額できます。そして、所得税・住民税は課税所得額をもとに算出されるため、課税所得を減らした分だけ、税負担を抑えられるわけです。

さらに、不動産投資では減価償却費も経費として計上できます。不動産の取得に要した費用を複数年にわたって分割計上できるので、実際の支出をともなわない年でも節税が可能です。

また、不動産投資では相続税の圧縮による節税効果も期待できます。相続税を算定する際は現金よりも不動産のほうが、価値が低く見積もられるため、結果として税金も安くなる仕組みです。例えば、1億円を相続する場合も現金から不動産にかえておくことで、相続税の負担が抑えられます。

少ない資金でも成果をあげられる

不動産投資では、自己資金が少額でも大きな成果をあげられます。不動産投資は基本的に、金融機関から融資を受けて行うものです。レバレッジを効かせて運用額を増やせば、得られるリターンも大きくなります。

ただし、自己資金以上の金額で投資する場合、負債を背負ってしまう可能性がある点には注意してください。不動産投資に限らず投資全般において、リスクとリターンは比例することを理解しておきましょう。

ローンに抵抗がある場合は、少額から始められる不動産投資を利用するのも選択肢のひとつです。例えば、複数の投資家から資金を集め、事業者が不動産を運用する「不動産クラウドファンディング」であれば1万円から出資できるため、自己資金内でも十分始められるでしょう。

インフレ時のリスクヘッジになる

インフレ時のリスクヘッジになることも、不動産投資のメリットといえるでしょう。そもそも現物不動産は、インフレに強い資産として知られています。

さまざまな物の価格が、長期間にわたって上昇し続ける状態がインフレです。インフレ下においては、もともと1万円だったものが2万円支払わなければ買えなくなるので、現金の価値が相対的に下がってしまいます。

しかし、現物不動産の価値は、インフレによる物価上昇と連動して上がっていくケースがほとんどです。現金を現物不動産に変えておけば、保有資産の価値を目減りさせることなくインフレに耐えられるでしょう。

また、インフレになれば融資を受けている場合も有利に働きます。インフレによって現金の価値が下がると、負債の実質的な価値も下がるためです。例えば、現金の価値が半分になれば、1,000万円のローンも理論上500万円に半減します。

生命保険・死亡保険の代わりになる

不動産を所有することは、生命保険・死亡保険の代わりにもなります。所有者が亡くなっても不動産は残されるため、売却したり、そのまま運用して家賃収入を得たりすることが可能です。

また、ローンを組んで不動産を購入する場合、通常、団体信用生命保険に加入します。団体信用生命保険とは、債務者が死亡した場合にローン残高がゼロになる制度のこと。返済が免除されたうえで、不動産自体の価値と家賃収入を引き継げるため、現金よりも価値が高いとされています。

ただし、団体生命保険に加入すると、金利が上乗せされる点には注意が必要です。また、健康状態によっては加入できないこともあるので、加入条件は事前に確認しておきましょう。

手間と時間がかからない

不動産投資は、基本的に手間と時間がかからない投資方法です。もちろん、物件を選定し、購入するまでの過程では調べなければならないことも多く、各種手続きも煩雑なので大きな労力がかかる場合もあります。

しかし、一度運用をスタートさせると、管理会社に委託すれば所有者自らが手をかけることはほとんどありません。

不動産の運用は、不動産会社に一任するケースが一般的です。仲介手数料は生じるものの、入居者の募集や入居審査、物件の管理、家賃の徴収までを一挙に任せられる点は大きなメリットといえます。軌道に乗れば、月に数時間かけるだけで安定的な収入を得られることもあるでしょう。

なお、急なトラブルが発生した場合などは、所有者にも対応が求められます。運用状況を把握しておくためには、不動産会社との連絡や報告書のチェックも欠かせません。

資金繰りを計画しやすい

物件の購入から運用に至るまでの資金繰りを計画しやすいことも、不動産投資のメリットといえるでしょう。

不動産は景気や経済状況の影響を受けづらく、物件価格や家賃が急変するようなことはめったにありません。また広告費や建物の維持管理費、ローン返済額など必要な支出が決まっている点も特徴のひとつです。

つまり、収入と支出を事前に固めたうえで収支計画を立てられるため、資産を投じる前に成功するかどうかをある程度シミュレーションできます。

ただし、自然災害や事故・事件など、予測しにくい事態が突発的に発生する可能性は否定できません。考えられるリスクを事前に把握しておき、適切な対処法を講じることが重要です。

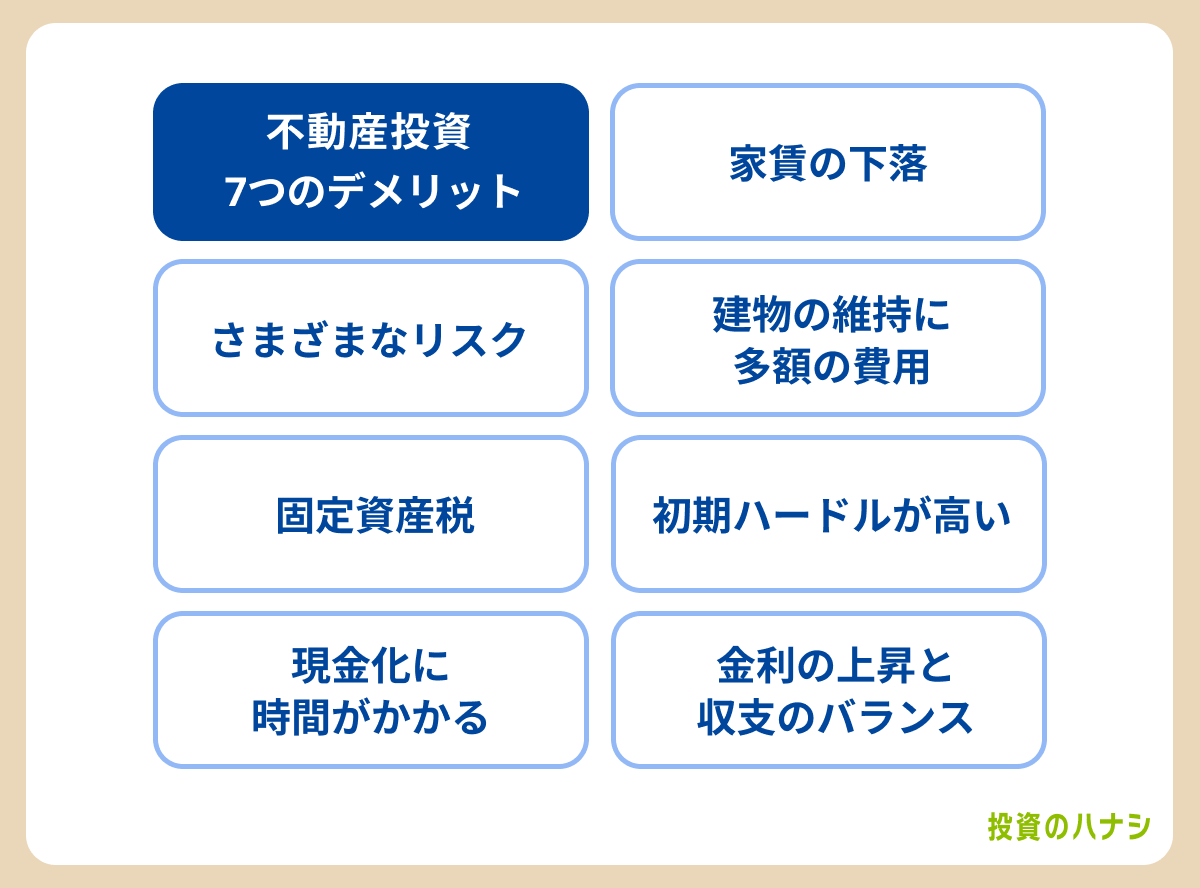

知らないと損!不動産投資のデメリットと対処法

不動産投資にはメリットだけでなく、デメリットも存在します。大切な資産を守るためにも、それぞれのデメリットを対処法とあわせて把握しておきましょう。

収入減につながるさまざまなリスクをともなう

不動産投資には、収益の減少に直結するさまざまなリスクがともないます。例えば、以下のようなリスクがあげられるでしょう。

- 空室リスク

- 滞納リスク

- 災害リスク

家賃収入が主な収入源となる不動産投資において、空室リスクは最も注意しなければなりません。空室が生じて家賃収入を得られなければ、当然赤字が生じてしまいます。空室リスクを回避するためには家賃を下げたり、入居条件を見直したり、そのときどきに応じた柔軟な対応が必要です。

また、家賃の滞納リスクも想定しておかなければなりません。家賃を滞納されると、部屋は埋まっているのに収入を得られない状況になります。入居審査やトラブル対応は不動産会社が担うため、経験豊富な不動産会社と契約できれば、滞納リスクも回避しやすくなるでしょう。

災害によって物件が損傷するリスクもあります。修繕費用がかかるうえ、修繕期間中は家賃収入が途絶えてしまうことも。不動産投資をする際は保険加入も検討し、予測できない災害に対するリスクヘッジを行いましょう。

基本的に家賃は下落していく

賃貸物件の家賃は、基本的に下落していくものです。築年数とともに物件価値は低下していくため、必然的に家賃も下げざるを得なくなります。

下落幅は物件によって異なりますが、1年に1%程度が目安です。なお、築20年を経過すると家賃は下げ止まる傾向にあるので、中古物件を購入する際は必ず築年数を確認しておきましょう。

家賃の下落を防ぐには、設備の充実が欠かせません。最新のセキュリティシステムが導入されていたり、ネット環境が構築されていたりする物件は人気が高く、家賃の下落も比較的緩やかに進みます。

建物の維持に多額の費用を要する

建物の維持には、多額の費用がかかる点にも注意しておきましょう。時間の経過とともに建物は必ず老朽化していくため、定期的なメンテナンスが必要になります。

大規模な修繕を要するのは、屋根・外壁・共用スペース・照明・給排水管など。そのほかにも、耐用年数を迎えたさまざまな設備の修繕に対応しなければなりません。数万円の出費で収まることもあれば、数百万円以上の負担が生じることもあります。

建物の老朽化自体は避けられないので、計画的に修繕費を積み立てることが一番の対処法といえるでしょう。原状回復について丁寧に説明し、敷金を設定しておくことも有効です。

固定資産税がかかる

現物不動産に投資する場合は、毎年固定資産税を支払わなければなりません。土地や建物の所有者には、納税の義務が課されています。

固定資産税の算出式は次のとおりです。

- 固定資産税 = 課税標準額 × 1.4%

課税標準額の計算方法は細かく決められていますが、おおよそ物件価格の7割程度が目安。例えば、3,000万円の物件を所有している場合、(3,000万円 × 0.7) × 1.4% = 294,000円の固定資産税がかかります。

なお、固定資産税にはいくつかの優遇措置があり、新築だと納税額が半減されることも。また、経年による資産価値の減少を踏まえ、納税額は3年ごとに見直しされるため、建物部分にかかる固定資産税は徐々に小さくなっていきます。

固定資産税の負担をどうしても避けたい場合は、現物不動産を所有しない投資方法を検討しましょう。例えば、不動産投資信託のREITは証券化された商品なので、購入しても実際に不動産を所有していることにはならず、固定資産税は発生しません。

物件選びが難しく、初期ハードルが高い

物件選びが難しく、初期ハードルが高く感じられやすい点も不動産投資のデメリットといえます。

物件の選定は不動産投資において最も重要な作業であり、入念な下調べが必要になるうえ、専門的な知識が求められるケースも少なくありません。優良物件には競合も集まるため、スピーディに作業を進めることも重要です。

物件選びにおいては、賃貸需要を適切に見極め、利回りや運用コストを算出し、それが自身の運用目的と合致しているかを判断しなければなりません。さらに、物件を決めてから購入するまでの間にも、融資審査や契約手続きなどの手間がかかるため、煩雑に感じられる人もいるでしょう。

特に投資経験のない人にとってはわからないことばかりなので、最初は不動産会社のサポートが不可欠です。書籍やネットで事前に基礎知識を身につけておくことも、スムーズな物件選びにつながります。

現金化に時間がかかる

一度購入した不動産は、現金化するまでに時間がかかってしまいます。不動産の流動性は低く、手放したいと思ってもすぐに売ることができません。

例えば、株式投資ではワンクリックで保有する株式を売却できるケースもあります。しかし、不動産を売却するには、まず物件の査定から始めなければなりません。そして、販促活動を行い、買い手が見つかってはじめて売買契約の締結に進めます。

不動産会社に査定を依頼してから取引が完了するまでの期間は、3~6か月程度が一般的です。戸建物件は売れにくいので、1年以上の時間を要することも珍しくありません。少しでも早く売却するには、春・秋の引っ越しシーズンに売り出す方法が効果的です。

なかなか売れないときは、不動産会社の買取保証を利用する方法も選択肢に入ってくるでしょう。期間を決めて売却活動を行い、売れなかった場合は不動産会社が責任をもって買い取ってくれます。ただし、買取額は基本的に市場価格よりも低くなる点に注意してください。

金利が上昇すると収支のバランスが崩れる

ローンを組んで不動産投資する場合、運用中に金利が上昇し、収支のバランスが崩れてしまうリスクもあります。金利が上がると返済額が増えるため、ぎりぎりで黒字を維持している状態だと、赤字に転じてしまうことも考えられるでしょう。

金利は経済動向に大きく左右されるので、あらかじめ変動幅を予測しておくことは困難です。少しでも金利変動のリスクを抑えるためには、ローンの返済期間をできるだけ短くする方法があげられます。利率は高くなりますが、固定金利で借り入れるのも選択肢のひとつです。

不動産投資で利益をあげるコツ3選

次に、不動産投資で利益をあげるコツを紹介します。今すぐにでも実践できるものばかりなので、不動産投資に興味がある方は少しずつ準備を進めてみてはいかがでしょうか。

資金や投資目的に応じた不動産を選ぶ

まずは、資金状況や投資目的を明確にし、自分にあった不動産投資を選択しましょう。投資対象となる不動産の種類はさまざまです。運用目的に一致しない不動産に投資しても、思うような成果を得られません。

代表的な不動産投資の種類とメリット・デメリットは以下のとおりです。

| 種類 | 投資対象 | メリット | デメリット |

| 一棟投資 | マンション一棟 | ・利回りが高い・収入が安定しやすい・管理規制を決められる | ・取得費用が高い・維持管理費の負担が大きい |

| 区分投資 | マンションの一室 | ・取得費用が安い・修繕費の負担が小さい | ・利回りが低い・空室リスクが大きい・管理権限が限定される |

| 戸建投資 | 一軒家 | ・入居期間が長い・競合が少ない・共用部の管理が不要 | ・修繕費が高額・空室リスクが大きい・ローンが組みにくい |

不動産投資は採用する手法によって、リスクとリターンの大きさが異なります。いくらの資金で、どのくらいの期間、どの程度の利回りを求めるのかを明確にしたうえで、自分にぴったりの不動産投資を選択してください。

物件の下調べを怠らない

物件の下調べを怠らないことも、不動産投資で利益をあげるためのポイントです。入念なリサーチによって、相場よりも割安な物件を見つけ出せれば、利益も出やすくなります。

下調べの際は物件の状態だけでなく、人口の転入・転出状況や周辺環境にも注意を払いましょう。物件自体がどれだけきれいで安くても、入居希望者がいなければ空室は生じてしまいます。多面的に物件を評価したうえで、長期的に安定した賃貸需要が見込めるかどうかを見極めることが重要です。

初心者が周辺相場や物件価値を調べる手段としては、不動産情報のポータルサイトがあげられるでしょう。地域一帯の物件情報を、インターネット上で手軽にチェックできます。

ただし、画像や文章だけでは判断しきれない部分もあるため、気になる物件には実際に足を運んで視察することを心がけてください。

信頼のおける不動産会社を探す

不動産投資で利益をあげるには、信頼のおける不動産会社を見つけておくことも重要です。不動産投資では多くの場合、物件の維持管理・入居者の募集・家賃徴収などの作業を不動産会社に一任します。

そのため、効率よく不動産を運用していくためには、ノウハウや実績が豊富な不動産会社の存在が欠かせません。

不動産会社選びのポイントとしては、以下のポイントがあげられます。

- 良い物件を数多く取り揃えているか

- 物件情報に精通しているか

- デメリットやリスクの説明があるか

- アフターフォローは充実しているか

- 会社の規模や業歴は十分か

- ネット上の評判は良好か

- 金融機関との取引実績は豊富か

特に初心者はわからないことも多いため、不動産会社を頼る機会も多いはずです。必ずしも1社に絞る必要はありませんが、できるだけ長く付き合えるパートナーを見つけることが成功への近道といえます。

不動産投資は結局どんな人におすすめ?

メリット・デメリットは理解できたものの、結局自分に不動産投資が向いているのかどうか、いまいちよくわからない人もいるでしょう。

ここからは不動産投資をおすすめしたい人の特徴をあげていくので、自身の状況を照らし合わせながら読み進めてみてください。

安定した収入がある人

まず、安定した収入がある人は不動産投資に向いているといえます。

初期投資が高額になる不動産投資では、金融機関から融資を受けて始めるケースが一般的です。ローン審査においては収入の安定性が重視されるため、定期的に一定額以上の収入を得ている場合は、低金利で大きな金額を借りられる可能性が高くなります。

例えば、公務員や大企業の会社員などはローン審査で優遇されやすい職業です。勤務歴が長ければ、さらに高評価を得られるかもしれません。

一方で、収入の増減が激しい自営業者などは不動産に不向きといえます。いくら収入が高くても、安定性に欠ける場合は審査に落ちてしまう可能性もゼロではありません。

所得が900万を超える人

900万円を超える所得がある人にも、不動産投資をおすすめします。高収入であれば金融機関からの融資が受けやすいうえに、不動産を売却した際の節税効果も期待できるためです。

課税所得が900万円を超えると、所得税だけでも33%以上の税率がかかります。一方、所有期間が5年を超えた不動産を売却する際にかかる譲渡所得税は約20%。両方の税率差の分だけ、節税できる仕組みです。

所得が900万円以下の場合、所得税率は高くても23%なので譲渡所得税率20%との差は小さく、節税効果は薄いといえます。

ただし、青色申告によって最大65万円の控除を受けられるなど、節税効果がまったくないわけではありません。

投資に時間をかけられない人

仕事やプライベートが忙しく、投資に集中できる暇がない人も、不動産投資であれば続けられるかもしれません。ほかの投資と比べて、手間や時間を要しない点が不動産投資の大きなメリットです。

まず、不動産投資では株や為替のように価格変動を常にチェックする必要がなく、入居者さえいれば、ほったらかしにしておいても家賃収入が入ってきます。

また、入居者の募集や物件の管理なども不動産会社に委託すれば一任できるため、大きなトラブルなどが発生しない限り、所有者が対応すべきことはほとんどありません。

しかし、物件を所有するまでには下調べや購入手続きなど、ある程度の労力が必要です。初期段階のハードルを乗り越えられれば、比較的余裕を持った資産運用ができるようになるでしょう。

初心者が始めるなら不動産クラウドファンディングがおすすめ!

不動産投資のデメリットが気になって一歩踏み出せない初心者には、不動産クラウドファンディングがおすすめです。不動産クラウドファンディングなら、不動産や投資の知識がなくても無理なく、そして比較的低リスクで始められます。

不動産クラウドファンディングは、オンライン上で調達した資金をもとに、事業者が不動産を運用するサービスのことです。1口1万円からの少額投資が可能で、出資者は保有口数に応じて収益の一部を受け取れます。

不動産クラウドファンディングを利用するメリットのひとつが、物件の管理・運営を事業者に一任できること。出資後は分配金を受け取るだけなので、手間も時間もほとんどかかりません。

手続きも簡単で、不動産クラウドファンディングサービスに会員登録し、投資したいファンドに投資申請するだけで済む点が特徴です。その後、ファンドが成立すれば運用が開始されます。

まとめ

不動産投資には魅力的なメリットがある反面、注意すべきデメリットも多数存在します。投資である以上、資産を失ってしまう可能性があることは理解しておかなければなりません。

メリット・デメリットを理解したうえで、まずは少額から不動産投資を始めてみたいと思った方は、不動産クラウドファンディングの利用を検討してみましょう。

不動産クラウドファンディングは、参入ハードルが低い人気の投資方法です。利用者数も増え続けており、注目度の高いファンドは募集直後に完売することも珍しくありません。

不動産クラウドファンディング最大のメリットは、1万円程度の少額から投資できることです。さらに、スマートフォンがあれば手続きを済ませられるうえ、煩雑な物件の管理も事業者に一任できます。もちろん損失のリスクもありますが、適切な対処法を講じることで着実に利益を積み上げることは十分可能です。

本記事を読んで少しでも、「不動産クラウドファンディングなら自分にもできそう」と感じたら、ぜひ不動産BANKの公式サイトをチェックしてみてください。利回り6%以上のファンドが豊富にラインナップされているので、気になるものがあれば試しにチャレンジしてみてはいかがでしょうか。口座開設も最短3分でサクッと済ませられますよ。