ソーシャルレンディングが「危ない」「失敗しやすい」とされる理由やリスク、注意点などを解説します。

ソーシャルレンディングは、少額から始められるうえに、比較的高利回りが期待できる投資手法です。

しかし、ソーシャルレンディングについて調べてると「危ない」「失敗しやすい」などの情報を見かけることもあります。

今回は、ソーシャルレンディングが「危ない」「失敗しやすい」とされる理由やリスク、注意点などを解説します。

目次

「ソーシャルレンディングは危ない」と言われる理由

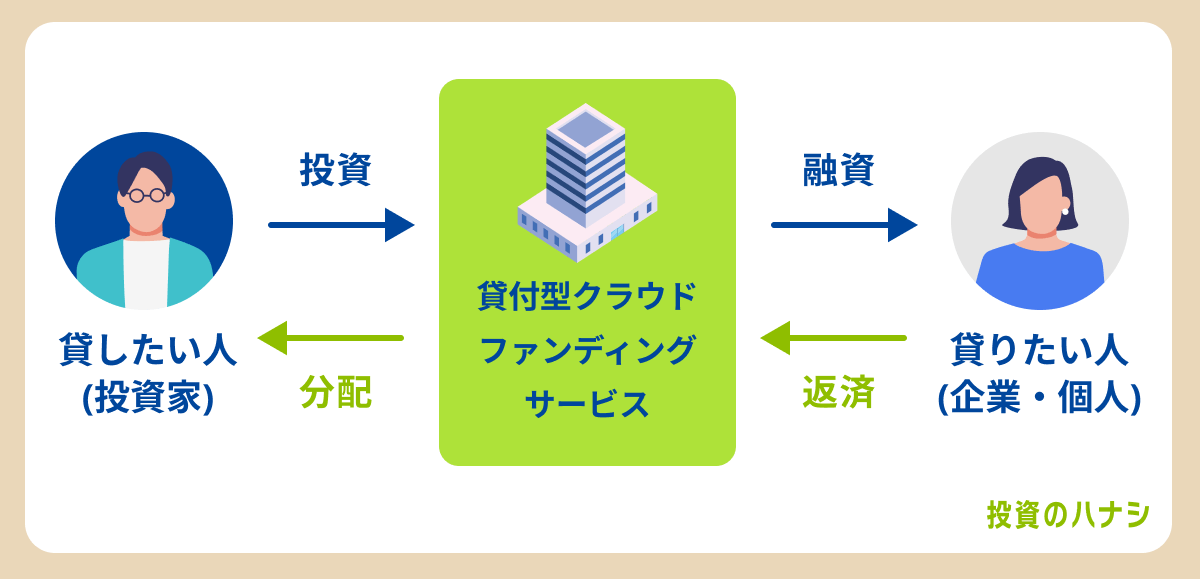

ソーシャルレンディングは、融資型クラウドファンディングの一種です。ソーシャルレンディング業者がインターネット上で不特定多数の投資家から資金を集め、資金を必要とする企業などに対して貸付を行います。そして、借り手は、借入額に対して利息を上乗せして返済する仕組みです。

仮に金利が15%であった場合、ソーシャルレンディング業者に5%、出資者に10%が分配される仕組みが取られていることが特徴です。出資者にとっては貸付利息が利益となります。

では、なぜソーシャルレンディングが危ないといわれるのか、理由を見ていきましょう。

理由1:金融庁が注意喚起をしている

ソーシャルレンディングは、金融庁から注意喚起が出されています。こうしたことも、「危ない」といわれる理由です。

金融庁が行っている注意喚起の一部を紹介します。

- 高い利回りの情報だけで投資しない

- ファンド業者の信用力を慎重に見極め、取引内容を十分に理解した上で、投資することが重要

- ファンド業者からの情報提供の内容が理解できない場合、申し込まない

- ファンド業者が提供する様々な情報を確認する

参考:金融庁『ソーシャルレンディングへの投資にあたってご注意ください』

サービス自体を禁止しているわけではないものの、上記に注意した上で危険と感じたら手を出さないよう求めています。

理由2:過去に業者に対して金融庁から業務停止命令が出たため

過去に運営会社が不祥事を起こし、金融庁から業務停止命令が出たことで「危ない」というイメージを持たれやすくなったことも理由のひとつです。

ソーシャルレンディングは、日本では2008年に始まった比較的新しい投資方法です。そして、おもに以下が原因となって不祥事が発生したとされています。

- 急速な市場拡大で管理体制が確立されなかった

- 「貸金業法」に違反しないよう借り手情報の匿名化でサービスが展開されていた

具体的には、以下の理由で返済遅延や貸し倒れが多く発生しました。

- ソーシャルレンディング業者が借り手をしっかりと審査しないまま貸付していた

- 借り手の情報開示がなされていなかった

現在、金融庁は情報の匿名化は不要と公表し、借り手の情報を開示するよう促しています。安全性の高い取引ができるように対策が行われているのです。

理由3:投資として見てもリスクが高め

ソーシャルレンディングは、ほかの投資方法と比較してハイリターンが期待できます。一方で、「リスクが高い」ことも危ないといわれる理由です。

たとえば、不動産クラウドファンディングで期待できる利回りは3%〜5%程度です。また利回りが高い投資として有名なヘッジファンドでは、期待できる利回りは10%程度です。

一方、ソーシャルレンディングで期待できる利回りは4.5%程度が一般的であり、ファンドによっては5〜7%など高い利回りが期待できるものもあります。ヘッジファンドに比べると利回りはやや低いですが、投資方法のなかではハイリターンが期待できるといえるのです。

ただし、ハイリターンが期待できる投資は、同時にリスクを伴います。ハイリスク・ハイリターンを許容できない場合はおすすめできません。

ソーシャルレンディングで起こりうる3大リスク

ソーシャルレンディングは、ほかの投資方法と比較してハイリターンが期待できる分、リスクも伴うと解説しました。

では、実際にどのようなリスクがあるのか、ソーシャルレンディングで起こりうる3大リスクを見ていきましょう。

信用リスク(貸し倒れ・返済遅延)

ソーシャルレンディングは、出資者から集めたお金を、ソーシャルレンディング業者を通じて企業などの資金需要者に貸すサービスです。借り手は利息を上乗せして返済します。よって、返済利息が出資者の収益となります。

しかし、あらかじめ決めた返済金額が、期日通りに返済されるとは限りません。借り手が資金繰りに苦戦したり、事業に失敗したりした場合、返済遅延や貸し倒れが発生する可能性があります。その場合、収益となる利息が得られないばかりか、貸したお金すら返ってこないケースも考えられます。

このようなケースを想定して貸付前に借り手を審査したり、担保設定をしたりしていますが、返済が約束されているわけではありません。貸し倒れ・返済遅延が発生することもあるのです。

契約どおりの返済が行われないリスクを「信用リスク」といいます。

ソーシャルレンディングでは借り手の信用リスクに加え、貸付会社(ファンド)の信用リスクも伴うことが注意点です。たとえば、貸付会社のキャッシュフローの悪化や倒産による返済遅延・貸し倒れのリスクも投資家が負うことになります。

為替変動リスク

ソーシャルレンディングでは、海外の企業などに外貨建てで貸付けを行うケースがあります。その場合、為替変動によって「収益を得られない」「元本割れが発生する」といったリスクもあるでしょう。

たとえば、1ドル150円のタイミングで100ドル融資し、運用期間終了のタイミングで105ドル返済された場合を想定してみましょう。

ドルで見ると5ドルプラスになって返済されていますが、仮に運用期間中に円高になり1ドル130円になった場合、出資金は「150円×100ドル=15,000円」であるのに対し、返済額は日本円に換算すると「130円×105ドル=13,650円」となります。

つまり、100ドル貸付けて105ドル返済されているものの、日本円で見ると1,500円ほどマイナスになっているのです。

反対に、運用期間が終わるタイミングで出資したときよりも円安になれば収益はプラスになります。

しかし、将来円安・円高になるかは予想できません。外貨建てで行われるソーシャルレンディングには、為替変動のリスクがあることを認識しておきましょう。

担保価値低下リスク

ソーシャルレンディングには担保付きの案件もあれば、担保設定なしの案件もあります。

担保が設定されていない場合、借り手が返済しなかったときに出資金を回収できなくなるリスクが発生します。しかし、担保が設定されていても、担保価値の低下により出資金を回収できない場合もあるのです。

そもそも「担保」とは、融資を受ける際に、返済不能になった場合の返済を保証するために、借り手が差し出す手立てのこと。返済不能になったら、土地や不動産などの担保を売却して返済が行われますが、担保自体の価値が低下するリスクもあるのです。

たとえば、借り手の所有している不動産に5,000万円の価値を見込んで担保とし、4,500万円を出資した場合を考えてみましょう。本来なら返済不能になっても、担保としている不動産を売却すれば完済できるはずです。しかし、実際に不動産を売却するときに4,000万円でしか売れなかった場合、500万円は回収できなくなります。

とくにソーシャルレンディングでは、融資する企業の事業や資産から生じるキャッシュフローに対して融資をする「ノンリコースローン(責任財産限定特約付)」という方式が取られるケースがあります。

ノンリコースローンを採用している場合、ローンの担保となっている不動産を売却して返済に充当すれば、融資を受けた金額を完済できなくても、それ以上の返済義務は発生しません。

貸し倒れになったリスクをカバーする担保を設定していても、担保価値の低下により元本割れするケースがあります。

ソーシャルレンディングのデメリット

ソーシャルレンディングには「少額から投資できる」「運用・管理の手間がかからない」など、メリットがあるのも事実です。

しかし、ソーシャルレンディングはリスクを伴うほか、デメリットも存在します。

ここではソーシャルレンディングのデメリットを見ていきましょう。

貸付先の貸し倒れ・返済遅延が起こる可能性がある

ソーシャルレンディングは、業者を介してお金を借りたい企業と、投資家をマッチングさせるサービスです。借り手は元本に対して利息を上乗せして返済するため、貸付利息が出資者の分配金となります。

しかし、借り手のキャッシュフローが悪化したり、事業がうまくいかなかったりして、貸したお金が予定通り返済されないこともあるでしょう。

また、貸し倒れが発生するリスクもあります。収益を得られないばかりか、出資金すら返済されない可能性もあります。

運営会社が倒産する可能性がある

ソーシャルレンディングでは、運営会社の倒産によって出資金が返ってこなくなる可能性があります。

借り手が返済する利子はすべて出資者で分配するわけではなく、事業者も利益として受け取っています。仮に借り手の返済遅延や貸し倒れが発生すると、運営会社のキャッシュフローも悪化し、最悪の場合、倒産することになるからです。

複数の案件で返済遅延や貸し倒れが起これば、運営会社は想定していた利益を得られず、倒産につながりかねません。

さらに、ソーシャルレンディングでは「信託保全」が義務付けられていないことも、運営会社倒産による不利益が大きくなる原因といえます。万が一、運営会社が倒産した場合、預かっている顧客の資産も差し押さえの対象となるのです。

信託保全とは、顧客から預かった金銭を信託銀行に預けて管理することです。FX投資などでは信託保全が義務付けられているため、仮に運営会社が倒産しても、顧客の資金の一部は補償されます。

このように、出資者は運営会社と借り手の双方の返済能力がなくなった場合のリスクを背負う点は、デメリットといえるでしょう。

流動性が低い

数ある投資方法のなかで、ソーシャルレンディングは流動性の低い投資であることもデメリットです。

ソーシャルレンディングの案件は、短いもので3ヵ月、長いもので約2年以上の運用期間が設定されていることが一般的です。さらに、運用期間中の途中解約は認められないケースが大半であるため、一度出資すると運用期間が終了するまで出資金を引き出せません。

株式投資や投資信託などは数日で現金化できるのに対し、ソーシャルレンディングは流動性が低いといえます。

万が一、ソーシャルレンディングに資産のほとんどを投資しており、運用期間中に勤務先の会社が倒産したり、病気や怪我で入院・手術費用が必要になったりした場合、手元のお金が足りずに困ることになるでしょう。余剰資金で投資するなどの工夫が必要です。

人気の投資商品は倍率が高く申し込みにくい

ソーシャルレンディングは、人気のファンドに募集が殺到し、申し込めなくなるケースがあります。

ソーシャルレンディングは、募集終了日を迎える前に、借り手が必要とする資金に達した段階で申込みが締め切られるため、狙っているファンドの人気が高ければ投資のチャンスを逃す可能性があるでしょう。

基本的には、先着順で出資を行うことが多いですが、申込期間を設定して応募者の中から出資者を決める抽選式を採用しているファンドもあります。どちらの方法であっても、人気が高いほど倍率が高まり申し込みにくくなるでしょう。

悪質なサービスを行う業者が存在する

ソーシャルレンディングに限ったことではありませんが、悪質なサービスを提供する業者もゼロではありません。

過去には、以下の事例があり、運営会社の事業継続が困難になったケースもあります。

- ファンドの償還金に他ファンドの出資金を充当していた

- そもそも事業自体が存在しなかった

「運営・管理体制が十分でない」「顧客目線のサービスを徹底していない」など悪質なサービスを行う業者があるのも事実です。

業者の説明内容に納得できない、不信に感じるポイントがあるといった場合は、無理に契約せず、信頼できる業者を探しましょう。

情報開示の透明性が低い

ソーシャルレンディングは、情報開示の透明性が低い点もデメリットです。

日本では「貸金業法」という法律で個人間の融資が規制されています。そのため、ソーシャルレンディングは「資金の需要者(企業や個人)」と「お金を貸したい人(投資家)」の間に業者が入ることで、両者をマッチングさせてサービスを成立させています。

しかし、個人間融資とみなされないようにするためには、単に業者が間に入るだけでなく、「貸付の実行判断を行わないこと」が重要になります。このポイントを成立させるためには、借り手の「情報匿名化」により投資家が融資先を特定できる情報を明示せずに、出資を募る必要があったのです。

借り手の情報がわからないまま出資すると、正しい投資判断ができず損失を負うリスクが高まります。

そこで、2019年以降、金融庁が匿名化は不要と公表し、借り手の情報を開示するよう促しています。安全性の高い取引ができるように対策が取られているのです。とはいえ、情報が匿名化されたまま出資を募ること自体は違法ではないため、現在でも十分に情報開示されていないファンドが存在します。

ソーシャルレンディングを始めるときの注意点

ソーシャルレンディングは、さまざまなリスクやデメリットがあり、危ない投資だといわれることがあります。

しかし、「少額で始められて高いリターンを得られる」「運用期間中はほったらかしにできる」など魅力があるのも事実です。

メリットを効果的に得るために、実際にリスクを認識したうえで始めたいと考えている方もいるでしょう。

そこで、ソーシャルレンディングで失敗しないために、始めるときの注意点を解説します。

信頼できる業者を見極める

ソーシャルレンディングを始めるときは、信頼できる業者かどうか見極めましょう。

ソーシャルレンディング業者のなかには投資家に不利な契約を提案したり、不適切なサービスを実施したりしているところもあります。

おもに以下のポイントをチェックしましょう。

- 過去に行政処分が行われたことはないか

- 悪い口コミが多数書き込まれていないか

- 実績は豊富か

- 丁寧でわかりやすい対応がなされているか

なお、複数の業者を比較することも信頼性の高い業者を見つけることにつながります。

人気ファンドはすぐに満枠となり出資できないことがある

基本的にソーシャルレンディングは1万円から出資できるファンドが多いですが、人気のファンドはすぐに満枠になり少額でも投資できないことがあります。

実際に、募集が開始されてから1分で満枠となったファンドもあり、迷っている間に投資の機会を逃すケースも少なくありません。

ファンドの募集が始まる前に、募集開始日などのスケジュールや条件、募集方式、決済方法などの情報が開示されるケースがあります。興味のあるファンドについては事前に情報をチェックし、募集が開始されたらすぐに応募するとよいでしょう。

運用期間が長いほど貸し倒れなどが起きやすい

投資信託などでは短期でリターンを狙うのではなく、長期運用を前提に定期的に一定の金額で買い足していく手法が一般的です。時間をかけて運用することで、リスクを分散したり、複利の効果を得やすくなったりするため、そのような手法が取られます。

しかし、ソーシャルレンディングでは、長期運用によりむしろリスクが高くなりやすい傾向があります。運用期間が長くなるほど、借り手の経営状態の悪化や担保価値の低下が起こりやすいためです。

また、返済遅延が起きたり、企業の経営状態が悪くなったりしても、基本的に途中解約はできません。そのため、リスクを低くするためにも、まずは短〜中期運用のファンドに出資することをおすすめします。

早期償還により予定よりも利益が少なくなる可能性がある

ソーシャルレンディングは、借り手の早期償還により、予定よりも利益が少なくなる可能性があります。

早期償還とは返済期日より前に融資されたお金を完済することです。早期償還により、貸し倒れや返済遅延などのリスクがなくなることはメリットといえます。一方で、仮に2年後が返済期日のファンドで、1年半のタイミングで早期償還が行われれば、残り期間で受け取れるはずだった返済利息がなくなってしまいます。

このように、早期償還によりあらかじめ予定していた利益を得られなくなる可能性があるのです。

ただし、早期償還が行われたときは、返還された出資金を元手に「別のファンドに出資する」「別の投資方法を試す」などの選択肢もあります。

流動性が低く途中解約ができない

ソーシャルレンディングは、運用期間中の途中解約が認められないケースが多いです。流動性の低い投資方法であることも注意点といえます。

仮に運用期間が2年のファンドである場合、2年後にしか返還されません。

運用期間中に現金が必要になっても、ソーシャルレンディングの出資金を使えません。このようなリスクを回避するために、余剰資金で投資することをおすすめします。

借り手情報が不透明なケースがある

ソーシャルレンディングでは、ほかの投資方法に比べて情報の不透明性が高い傾向にあります。

先に解説したとおり、貸金業法に抵触しないようにするために、ソーシャルレンディング業者は借り手の情報を公開せずに投資家に出資を募っていました。しかし、投資家が借り手の情報をよく把握せず出資していたことが問題となり、現在では情報を開示する動きが高まっています。

利回りが高すぎるファンドはリスクを伴う可能性が高い

ソーシャルレンディングは比較的利回りの高い投資方法です。そのため、「出資するなら高いリターンを期待したい」と考えている方も多いでしょう。

高い利回りを期待できるファンドは魅力的ですが、相場よりも高い利回りの場合は相応のリスクを伴います。ソーシャルレンディング業者が貸付を行う際、返済遅延や貸し倒れのリスクがある借り手に対しては、リスクに備えて利息を高く設定する傾向にあるからです。

不動産クラウドファンディングも選択肢のひとつ

不動産クラウドファンディングはソーシャルレンディングと同じクラウドファンディング型の投資です。「少額で投資できる」「運用期間はほったらかしにできる」などメリットが類似しています。

ただ、ソーシャルレンディングと不動産クラウドファンディングは、以下のとおり投資対象や分配金が発生する仕組みが異なります。

| 不動産クラウドファンディング | ソーシャルレンディング | |

| 投資対象 | 不動産 | 貸金の需要者 |

| 分配金 | 不動産運用によって得られた利益 | 貸付利息 |

| 情報開示 | 透明性が高め | 透明性が低い |

| 共同出資 | あり | ない |

このような違いがあり、不動産クラウドファンディングはソーシャルレンディングよりもリスクの低い投資であることが特徴です。

【不動産クラウドファンディングの特徴】

- 情報の透明性が高い

- 投資対象となる不動産の情報を細かく確認できる

- 共同出資の仕組みにより、万が一、元本割れが発生した場合に一定額の損失を事業者がカバーされる

ハイリターンを期待するならソーシャルレンディングがおすすめですが、リターンを期待しつつ、安全性の高い投資方法を選ぶなら不動産クラウドファンディングを検討してみるとよいでしょう。

まとめ

今回は、ソーシャルレンディングが「危ない」といわれる理由を解説しました。

ソーシャルレンディングは金融庁から注意喚起が出されている点や、ハイリスク・ハイリターンの投資であることが危険といわれる理由です。また、ハイリターンが期待できる分、返済遅延や貸し倒れ、ソーシャルレンディング業者の倒産などのリスクもあり、リスクを許容できるか慎重に検討すべきといえます。

そこで、同じクラウドファンディング型の投資方法であり、より安全性の高い投資として、「不動産クラウドファンディング」がおすすめです。ソーシャルレンディングと同様に少額から始められて、より安全性の高い仕組みで投資を始められます。

なお、不動産クラウドファンディングを始めるなら、「不動産BANK」がおすすめです。

中古一棟収益物件の販売棟数で全国NO.1を獲得した実績があり、首都圏の中古物件に特化したエキスパート集団です。1口1万円からの少額投資が可能であり、利回りが6%以上と安定した収益を期待できます。さらに、分別管理などで投資家を守る仕組みも整えています。

ぜひ今回の記事を参考に、ソーシャルレンディングの仕組みを理解し、不動産クラウドファンディングとの違いを比較して最適な投資方法を見つけてみてください。