ロボアドバイザーはやめとけといわれる理由やおすすめしない人の特徴、ロボアドバイザーの活用方法を解説します。

ロボアドバイザーは、人工知能(AI)が資産運用をサポートしてくれる便利なサービスです。しかし「ロボアドバイザーはやめとけ」「おすすめしない」という声も、実は少なくありません。なぜそのようにいわれるのでしょうか?

この記事では、ロボアドバイザーはやめとけといわれる理由やおすすめしない人の特徴、ロボアドバイザーの活用方法を解説します。

ロボアドバイザー以外の投資手法も紹介しているので、投資の選択肢を広げたい方はぜひ参考にしてください。

目次

そもそもロボアドバイザーとは?

ロボアドバイザーとは、AIを活用した資産運用サービスです。投資家のリスク許容度などを踏まえて、資産配分の提案や商品の購入・運用をしてくれます。

ロボアドバイザーは、大きく「アドバイス型」と「一任型」の2つに分けられます。

- アドバイス型:最適な資産配分を提案

- 一任型:資産配分の提案から商品の購入、資産の再配分(リバランス)まですべて対応

アドバイス型は、ユーザーの情報をもとに資産配分を提案してくれますが、商品の選定・購入や運用はユーザー自身が行う必要があります。

一任型は、資産配分の提案だけでなく、商品の購入やリバランスもすべてロボアドバイザーに任せられるサービスです。一任型のロボアドバイザーは時間と手間を省けるものの、手数料が高いこともあるため、利用の際はよく確認しましょう。

【結論】ロボアドバイザーはおすすめしない

ロボアドバイザーは便利なサービスですが、手数料が高いため安易な選択はおすすめできません。

ロボアドバイザーの主な投資は、ETF(上場投資信託)です。ETFは株式市場に上場している投資信託のことを指し、ロボアドバイザーを介さなくても、誰でも購入可能です。

そのため、多少勉強してでもETFや投資信託を直接自分で選んで購入するほうが、長期的には賢明といえるでしょう。商品の選定やリバランスの手間はかかりますが、その分手数料を節約できます。

「投資信託を勉強する暇がない」「運用に手間をかけたくない」という方には、手軽に投資を始められる不動産クラウドファンディングがおすすめです。不動産BANKなら、1万円から投資が可能。手続きもすべてインターネット上で完結するため、手間がかかりません。詳しくは公式サイトでチェックしてみましょう。

ロボアドバイザーはやめとけといわれる5つの理由

賢く資産を運用するためにも、ロボアドバイザーを使うべきでないとされる主な理由をおさえておきましょう。

手数料が高い

ロボアドバイザーの手数料は、商品の購入や運用をすべて自動で行ってくれる分、投資信託と比べると高めに設定されています。投資信託の手数料はインデックスファンドの場合で年率0.1~0.2%程度ですが、ロボアドバイザーでは1%程度が一般的です。

年率1%と聞くと少なく聞こえるかもしれませんが、10年、20年と積み重なると複利効果によりその影響は決して小さくありません。たとえば、毎月1万円20年積み立てた場合で比較すると差額は「約44万円」になります。

毎月1万円20年積み立てた場合のシミュレーション

| 手数料 | 最終積立金額 | |

| ロボアドバイザー | 1.1% | 4,110,337円 |

| 投資信託 | 0.1% | 3,667,746円 |

※利回りは年率5.1%を想定

手数料と手間のバランスを考慮して差額が許容範囲内であれば、ロボアドバイザーを利用してもよいでしょう。

細かい運用をしてくれるわけではない

ロボアドバイザーは、一見高度な運用をしているように見えますが、実は細かい運用は行っていません。ロボアドバイザーの主な役割は、設定された資産配分に基づいて、ETF(上場投資信託)を購入することです。

そもそも投資信託とは、多くの投資家から集めた資金で、専門家が株式や債券などに投資を行う金融商品を指します。ETFは、すでに専門家が分散投資している金融商品であり、ロボアドバイザーが個々の株や債券を選んで投資を行っているわけではないのです。

短期的に大きな成果は望めない

ロボアドバイザーによる投資は、中長期的な運用を前提としており、短期で大きな利益を上げるような投資手法ではありません。

ロボアドバイザーによる投資は、積立投資や分散投資を通じてリスクを抑えつつ、時間をかけてリターンを狙うスタイルが基本です。資産を増やすには、10年、20年という長期的な視点が必要になります。

投資の勉強にならない

ロボアドバイザーは、ポートフォリオの組み立てから商品の購入、リバランスまですべてをAIが行ってくれるため、投資の勉強にはなりません。

手軽に投資ができる反面、投資の基礎や戦略について学ぶ機会は少なくなります。自分で分析して投資するプロセスが省かれるため、投資のスキル向上にはつながりにくいのです。

元本保証はされていない

ロボアドバイザーを利用しても、元本が保証されるわけではありません。投資は元本割れのリスクが常に伴います。ロボアドバイザーも例外ではなく、市場の変動によっては元本を下回る場合も考えられます。

投資を始める際は、リスクを十分に理解したうえで、余剰資金を使うことが大切です。

ロボアドバイザーはやめとけ・おすすめしないといわれる人の特徴

続いて、ロボアドバイザーによる投資が向いていない人の特徴を詳しく解説します。

投資の経験や知識を身につけていきたい人

投資の経験や知識を深めたい方には、ロボアドバイザーは不向きです。

特に「投資一任型」の場合、入金するだけで資産運用を自動で行ってくれるため、実際の投資の流れや判断基準を学ぶ機会が少なくなります。投資の経験や知識を増やしていきたい方は、ロボアドバイザーを頼りにするよりも、自分で投資を検討したほうがよいでしょう。

手数料をできるだけかけたくない人

手数料を最小限にしたい方にもロボアドバイザーはおすすめできません。先述の通り、ロボアドバイザーの手数料は、投資信託やETFより割高です。長期間利用すると、その手数料が大きな差につながります。

投資にかかるコストを抑えたい方は、投資信託やETFに自分で投資するか、手数料のかからない投資手法を検討するとよいでしょう。

元本割れのリスクが気になる人

元本割れのリスクが気になる方にもロボアドバイザーは不向きです。どんな投資でも元本割れのリスクがあり、ロボアドバイザーによる投資も例外ではありません。AIが運用をサポートしてくれるとはいえ、市場の変動により元本割れが発生する可能性があります。

実際にロボアドバイザー大手企業の中には、コロナショックの影響で一時的に運用益が大きく下がったケースもあります。元本割れのリスクが気になる方は、ほかの選択肢も検討しましょう。

自分好みのポートフォリオを組める人

ロボアドバイザーの最大の魅力は、自動で最適なポートフォリオを提案・運用してくれる点です。そのため、自分でポートフォリオを組むスキルがすでにある方は、ロボアドバイザーを利用するメリットがあまりないといえます。

応援したい企業の株を買ったり、景気を予測して銘柄を選んだりすることも投資の楽しみ方のひとつです。自分の好みや考えに基づいて投資をしたい方は、ロボアドバイザーに頼らず、自分のスタイルで投資を進めることをおすすめします。

【失敗しない】ロボアドバイザーの3つの活用方法

ロボアドバイザーにはリスクやデメリットがあるものの、それを踏まえたうえでうまく活用することも可能です。ここからは、ロボアドバイザーを上手に活用するための3つのポイントを紹介します。

無料のアドバイス型を使う

ロボアドバイザーを始めて利用するなら「投資一任型」ではなく「アドバイス型」をおすすめします。アドバイス型のロボアドバイザーであれば多くの場合、無料で利用が可能です。

投資一任型と違って、商品の選定・購入やリバランスは自分の判断で行う必要がありますが、最適な資産配分を提案してくれます。サービスによっては会員登録しなくても利用できる場合があるので、ぜひ活用してみましょう。

手数料の安い(0.5%以下)のロボアドを使う

ロボアドバイザーの手数料が気になる場合は、できるだけ手数料の安いロボアドバイザーサービスを選ぶとよいでしょう。具体的には0.5%以下が目安です。

前述の通り、手数料の差は長期的に見ると資産の増減に大きな影響を与えます。サービスによっては、運用額や期間に応じて手数料が安くなる場合もあるので、よく比較して選びましょう。

最低金額を入れて購入銘柄を参考にする

最低金額を入金して、ロボアドバイザーがどのようなポートフォリオを組んでくれるか確認する使い方も効果的です。最低金額はサービスによって異なりますが、1万円、10万円で設定されていることが多いです。また、なかには100円から始められるところもあります。

ロボアドバイザーが提案するポートフォリオが、今後の投資戦略を考えるヒントになるでしょう。

手軽に手堅く資産運用するなら不動産クラウドファンディングがおすすめ

資産運用にはロボアドバイザーによる投資をはじめ株やFXなど、さまざまな選択肢があります。中でも、手軽で手堅く運用するなら不動産クラウドファンディングがおすすめです。

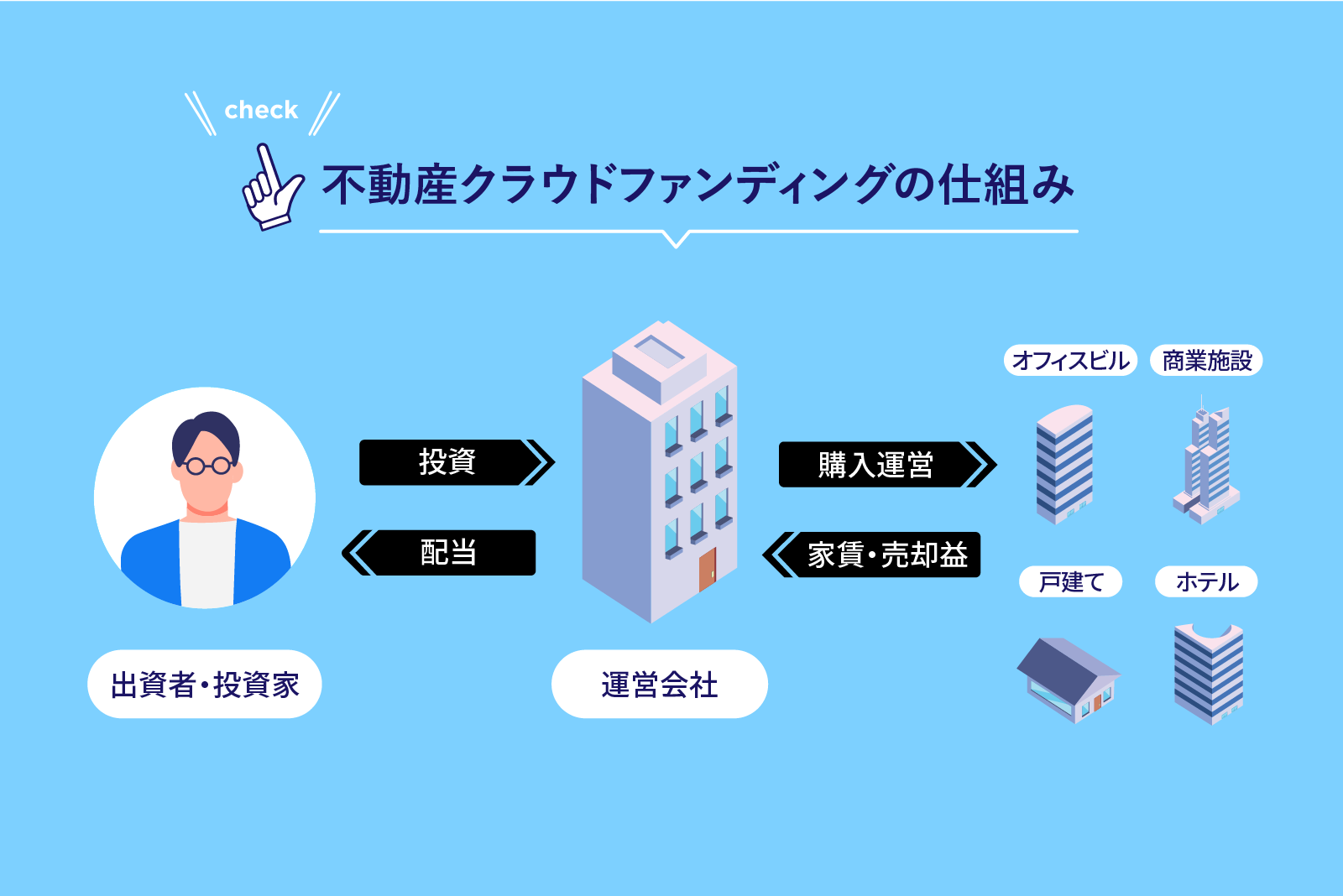

不動産クラウドファンディングとは、多くの投資家がお金を出し合い、ひとつの不動産事業に投資する手法のことを指します。大きな資金を持っていなくても、少額から投資できる点が特徴です。

もちろんリスクはゼロではありませんが、ほかの投資方法と比べて、インターネットで手軽に始められる点や安定したリターンを期待できる点で、投資初心者にも選ばれている人気の投資です。資産運用の選択肢を広げたい方は、不動産クラウドファンディングも検討してみてはいかがでしょうか。

まとめ

本記事では、ロボアドバイザーはやめとけといわれる理由とおすすめしない人の特徴について解説しました。ロボアドバイザーは資産配分の提案から実際の運用まで任せられる便利なツールですが、一方で手数料の高さや元本割れのリスクなど、注意すべき点も多いです。

もしロボアドバイザーが合わないと感じた方は、不動産クラウドファンディングも検討してみましょう。不動産BANKの不動産クラウドファンディングなら、1口1万円から投資できるうえ、運用のための手数料も発生しません。また投資家の損失リスクを軽減するシステムを採用しているため、安定したリターンが期待できるのも大きな魅力です。

「手間をかけずに投資したい」「安定的に資産を運用したい」という方は、この機会に不動産BANKの公式サイトをチェックしてみてください。