具体的な失敗事例や対処法を徹底解説します。失敗したくない人におすすめの不動産投資も紹介するので、ぜひ最後までチェックしてみてください。

長期的・安定的な収入が期待できる不動産投資。興味はあるものの、「失敗して資産を失ってしまうのではないか」「対処法があれば事前に知っておきたい」など、さまざまな疑問を感じ、一歩踏み出せていない人も多いのではないでしょうか。

本記事では、具体的な失敗事例や対処法を徹底解説します。失敗したくない人におすすめの不動産投資も紹介するので、ぜひ最後までチェックしてみてください。

不動産投資でよくある6つの失敗事例

不動産投資で失敗しないためには、まず前例を知ることが大切です。ここからは不動産投資のよくある失敗事例を6つ紹介します。

運用目的に一致しない不動産に投資した

運用目的に一致しない不動産に投資してしまうと、思うような成果を得られないことがあります。投資対象となる不動産の種類はさまざまです。そして、それぞれに異なる特徴があるため、運用目的に見合った不動産を選択しなければ失敗につながるおそれもあります。

例えば、マンション全体を所有する一棟投資は多額の維持費を要し、管理の手間もかかる投資手法です。投資に慣れることが目的の初心者が、いきなり一棟投資にチャレンジするのはおすすめしません。資金や時間の余裕がなくなり、運用を続けられなくなる可能性があります。

不動産の多くは流動性が低く、すぐに手放せません。後戻りしにくいことを踏まえたうえで、運用目的を達成するにはどの不動産に投資すればいいのかを慎重に判断することが大切です。

賃貸需要を見誤った

賃貸需要を見誤った結果、不動産投資に失敗するケースも珍しくありません。不動産投資で成功するためには、長期的な賃貸需要を見込める物件選びが重要です。賃貸需要を適切に見極められなければ、想定していた利益を得られないでしょう。

例えば、物件の購入直後に近くの駅や大学が移転したり、競合物件が現れたりすることで、入居希望者が減ってしまう可能性もあります。オリンピックや万博のような大きなイベントも、賃貸需要に大きく影響するので注意が必要です。

ただし、不動産によほど精通していなければ、将来の賃貸需要を見込むことは難しいといえます。初心者の場合は有識者のサポートを得ながら、投資先の選定をしましょう。

収支の見込みが甘かった

収支を適切に見込めていなかったことが原因で、赤字になってしまうケースもあります。特に注意すべき点は、表面利回りだけで不動産の収益性を判断しないことです。

利回りには、表面利回りと実質利回りの2種類があります。

- 表面利回り = 年間収入 ÷ 物件価格 × 100

- 実質利回り = (年間収入-年間経費) ÷ (物件価格 + 購入時の経費) × 100

一般的な不動産広告では、利回りが高く見える「表面利回り」が使用されます。しかし、表面利回りでは経費が考慮されていません。不動産投資には修繕費・保険料・管理委託料・広告宣伝費などさまざまな経費がかかるため、表面利回りだけを頼りに不動産投資をはじめると、計画していたよりも手元にお金が残らない事態に陥ります。

不動産投資を成功させるためには、緻密な収支計画が欠かせません。「表面利回り」ではなく、経費を含めた「実質利回り」に注目し、実態に沿った計画の作成を心がけましょう。

想定していた節税効果を得られなかった

節税目的で不動産投資を始めたものの、想定していたほどの効果が得られないこともあります。不動産投資による節税は一定の条件を満たしていなければならず、誰でも享受できるものではありません。

不動産投資によるおもな節税方法のひとつが損益通算です。不動産所得の赤字と給与所得の黒字を相殺することで課税所得を減らし、所得税・住民税を節税できます。しかし、もし仕事で海外赴任となった場合、海外での給与収入は不動産所得と損益通算できません。節税目的だけで不動産投資をしていると、利益の出ない物件を持ち続けることになる可能性もあるでしょう。

また、不動産は売却時の節税効果もありますが、おもな対象となるのは課税所得が900万円以上の人です。900万円未満の場合はそもそも課税率が低く、不動産売却時の課税率との差が小さいため節税効果はほとんど得られません。

不動産投資のおもな目的は、あくまでも利益を生み出すことです。節税だけを目的とした不動産投資は、できるだけ控えましょう。

入居者とのトラブルがあった

入居者とのトラブルによって、損失が生じる可能性も否定できません。ほとんどの不動産投資では、対人トラブルがつきものであることを理解しておきましょう。

例えば、入居者が家賃を滞納するケースが考えられます。部屋は埋まっているのに家賃を回収できなければ、赤字は避けられません。そのほか、退去時に必要な費用を支払ってもらえないこともあるでしょう。

また、賃貸物件の入居者は法律によって守られているため、簡単に立ち退きさせられません。トラブルが発生すると一定期間は収支に悪影響を及ぼすうえ、万が一訴訟に発展した場合はさらなる費用がかかる可能性もあります。

不動産会社の都合のいい情報を疑わなかった

不動産会社からの情報をうのみにしていると、思わぬ損失を受けることがあります。物件を購入してもらうために、都合のいい情報ばかりを提示する不動産会社も存在するためです。

「こんなにいい物件はほかにない」「ほかにも購入希望者がいるので即決しなければならない」など、物件の希少性を過度に強調されたり、購入をせかされたりした場合は注意してください。

どんな投資においても、最終的な責任の所在は自分にあります。不動産会社の情報がすべて虚偽であるとは限りませんが、焦らず、納得できるまで調べることが大切です。

不動産投資の失敗率は高い?なぜ失敗しやすいといわれるのか

不動産投資における失敗の定義は人ぞれぞれなので、失敗率を一律に示すことはできません。では、なぜ不動産投資は失敗しやすいと思われているのでしょうか。

ここからは、不動産投資が失敗しやすいといわれる理由を考察していきます。

短期間で大きな収益があげられない

短期間で大きな収益をあげにくいことが、失敗しやすいといわれる原因のひとつです。不動産投資では、家賃収入によって長期的に利益を積み上げていくことが基本となるため、資産の増加を実感できない人も少なくありません。

例えば、値動きの激しいFXや仮想通貨であれば、頻繁に売買を繰り返すことで短期間でも資産を倍増させられます。しかし、不動産投資で期待できる利回りは、数%程度にとどまるケースが一般的です。まとまった利益が出ないことを、もどかしく感じる人もいるでしょう。

物件の売買によって利益を得られますが、多額の資金が必要になるためハイリスクな投資になってしまいます。短期間で売却した場合は税率も高くなるので、よほどの資産を持っていない限り現実的な方法とはいえません。

ローンで始めるとキャッシュフローがマイナスになりやすい

不動産投資が失敗しやすいといわれる理由のひとつに、ローンを組んで始めるとキャッシュフローがマイナスになりやすいこともあげられるでしょう。一定期間はローン返済による支出をともなうため、想定していたよりも手元にお金が残らず、失敗と捉えられるケースがあります。

返済額が家賃収入を上回るとキャッシュフローはマイナスになり、費用を捻出するために自己資金を削っていかなければなりません。最悪の場合、破産することも考えられます。

ただし、融資額にもよりますが、ローン返済は支出の大きな割合を占めるケースがほとんどです。返済後には黒字化することもあるので、最終的なトータル収支がプラスになるかどうかにも注目しておく必要があります。

事業計画の作成が難しい

不動産投資は、事業計画の作成が比較的難しいとされています。特に初心者にとってはハードルが高く、適切に事業計画を立てられないことに不安を感じてしまう人もいるでしょう。

事業計画の作成にあたっては、単なる家賃収入とローン返済の差し引きだけでなく、設備の耐用年数を踏まえた修繕費や税金、保険料などの諸経費も考慮する必要があります。さらに、売却時の出口戦略も検討しておかなければなりません。

事業計画の作成にはある程度の専門知識が求められるうえ、長期的な視点にたったシミュレーションが不可欠です。知識や経験のない人が事業計画を作成した結果、詰めの甘さが失敗に直結してしまう可能性もゼロではありません。

不動産投資で失敗しないための対処法5選

次に、不動産投資で失敗しないための対処法を解説します。すぐに実践できるものもあるので、大切な資産を投じる前にぜひチェックしてみてください。

まずは不動産ごとの特徴を理解しよう

大切な資金を投じる前に、まずは不動産ごとの特徴を理解することから始めましょう。不動産投資は大きく3種類に分けられ、それぞれに異なるメリット・デメリットが存在します。

- 一棟投資:マンションを一棟丸ごと運用する方法

- 区分投資:マンションの一室を運用する方法

- 戸建投資:一軒家を運用する方法

一棟投資は、複数の部屋を貸し出すことで空室のリスクを軽減できる反面、多額の初期費用を要するデメリットがあります。区分投資なら初期費用を抑えられますが、空室や家賃滞納によって収入がゼロになることも。戸建投資は長期入居が決まりやすいメリットがあるものの、リフォームなどの維持・管理費がかかってしまいます。

各投資方法のメリット・デメリットは、上述した点に限られません。書籍やインターネット、不動産会社からのアドバイスをもとにリサーチし、運用目的にあった不動産投資を選択しましょう。

キャッシュフローのシミュレーションも必須

不動産投資では、キャッシュフローのシミュレーションも欠かせません。キャッシュフローとは、入ってくるお金と出ていくお金の流れを指します。キャッシュフローの数字が明確になれば、利益を最大化するための計画を立てやすくなるでしょう。

キャッシュフローをシミュレーションする際は、家賃収入からローンや税金、維持管理にかかる経費などを差し引いたうえで、手元にいくら残るのかを精査します。収入だけを気にして、支出の計上漏れが生じてしまわないように注意してください。

また、災害や事件・事故などの突発的な事態に備えておくことも大切です。想定外のことが起きたときにも無理なく対処できるように、余裕を持ったキャッシュフローを見込んでおきましょう。

割安な物件を探す

割安な物件を探すことも、不動産投資で失敗しないためのポイントです。相場より割安な物件を入手できれば、利益も出やすくなります。

周辺相場や物件価値を調べる手段としては、不動産情報のポータルサイトがおすすめです。無料で手軽に相場感をつかめるほか、毎日眺めていれば物件が割安かどうかの判断もできるようになるでしょう。

国土交通省の「土地総合情報システム」も、物件のリサーチに役立ちます。実際に行われた不動産の取引価格や、地価公示・都道府県地価調査の価格検索が可能です。

信頼できる不動産会社を見つける

信頼できる不動産会社を見つけることも、不動産投資で成功する近道といえます。

不動産投資では、物件の購入から管理まで不動産会社に仲介してもらいながら進めていきます。そのため、安心して任せられるかどうかが非常に重要です。特に初心者の場合はわからないことも多いため、気軽に相談できる不動産会社を見つけておく必要があります。

不動産会社を選ぶときは、物件情報に精通しているか、取引実績が豊富にあるか、都合のいいことばかりではなくマイナス面の説明もあるかなどをチェックしましょう。信頼できる不動産会社が見つかるまでは複数の不動産会社を利用し、比較検討してみてください。

特定の不動産会社に頼ることが不安な人は、ファイナンシャルプランナーに相談してみることをおすすめします。会社の利益にとらわれない、中立の立場からアドバイスをもらうことが可能です。

初心者は少額投資を検討

不動産投資の経験がない人は、まず少額投資から始めてみましょう。もともとの投資額が少なければ、損失のリスクも抑えられます。

ローンを組んで不動産投資を始めた場合、運用成果次第では多額の負債を抱えてしまう可能性も否定できません。まずは自己資金の範囲内で取り組み、慣れてきたころに投資額の増額を検討してみてください。不動産投資によっては、1万円程度から始められるものもあります。

ただし、少額投資は低リスクである一方で、大きなリターンは望めません。どの程度のリスクなら許容できるのかを明確にしたうえで、自分にあった不動産投資を選択しましょう。

失敗したくない人におすすめ!少額で始められる不動産投資

ここからは、少額から始められる3つの不動産投資を紹介します。できるだけ失敗のリスクを抑えたい方は要チェックです。

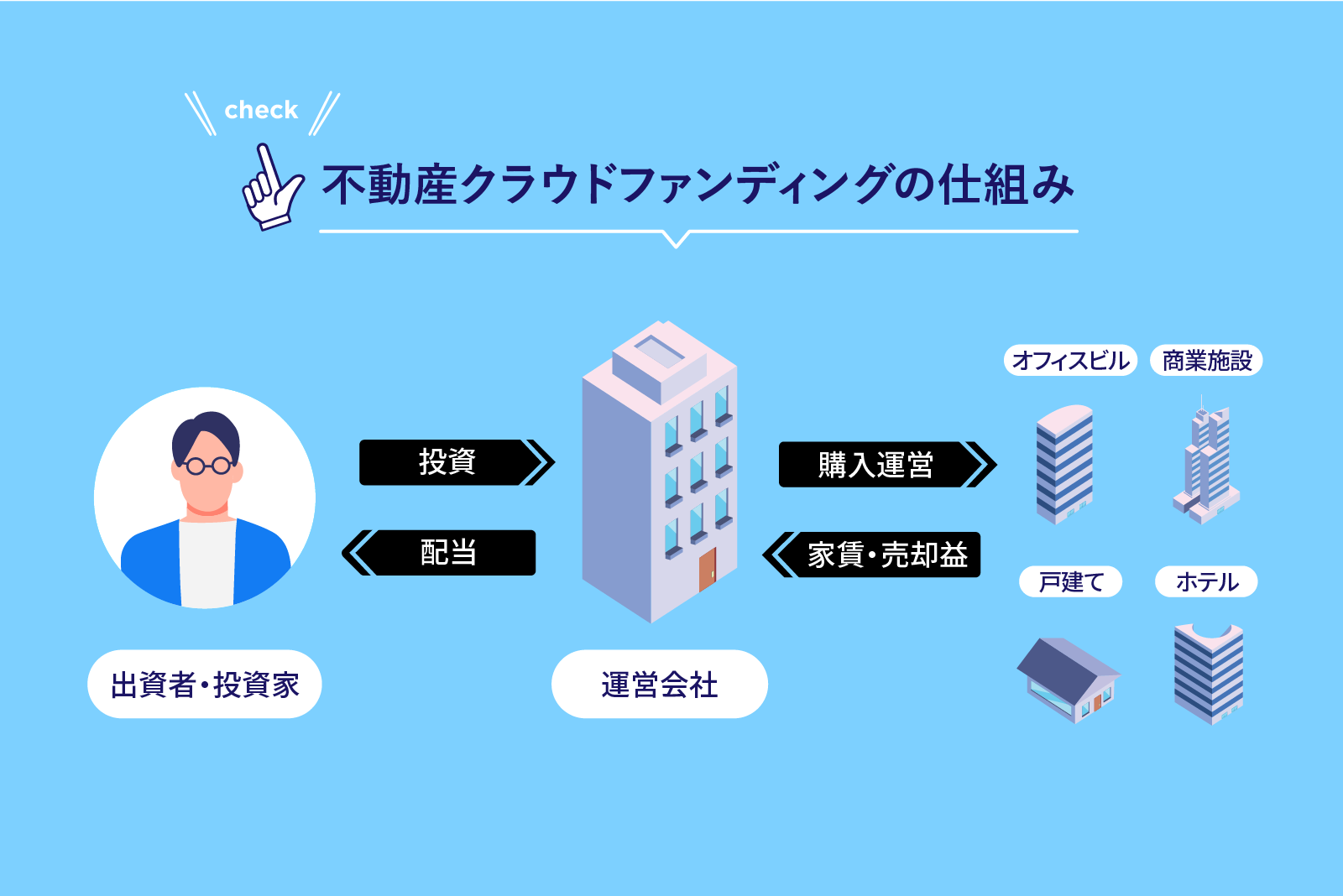

不動産クラウドファンディング

不動産クラウドファンディングとは、事業者がインターネットを通じて資金を調達し、不動産を運用するサービスのことです。1口1万円程度の少額から出資可能で、口数に応じて収益の一部が分配されます。

不動産クラウドファンディングでは、物件の管理・運営を事業者に一任できる点も魅力のひとつです。出資後は分配金を受け取るだけなので、誰でも気軽に始められます。

なお、不動産クラウドファンディングの各ファンドには運用期間が定められており、一般的に途中解約は認められていません。また、低リスクの不動産投資とはいえ、あくまでも投資のひとつなので、元本割れのリスクがある点にも注意しておきましょう。

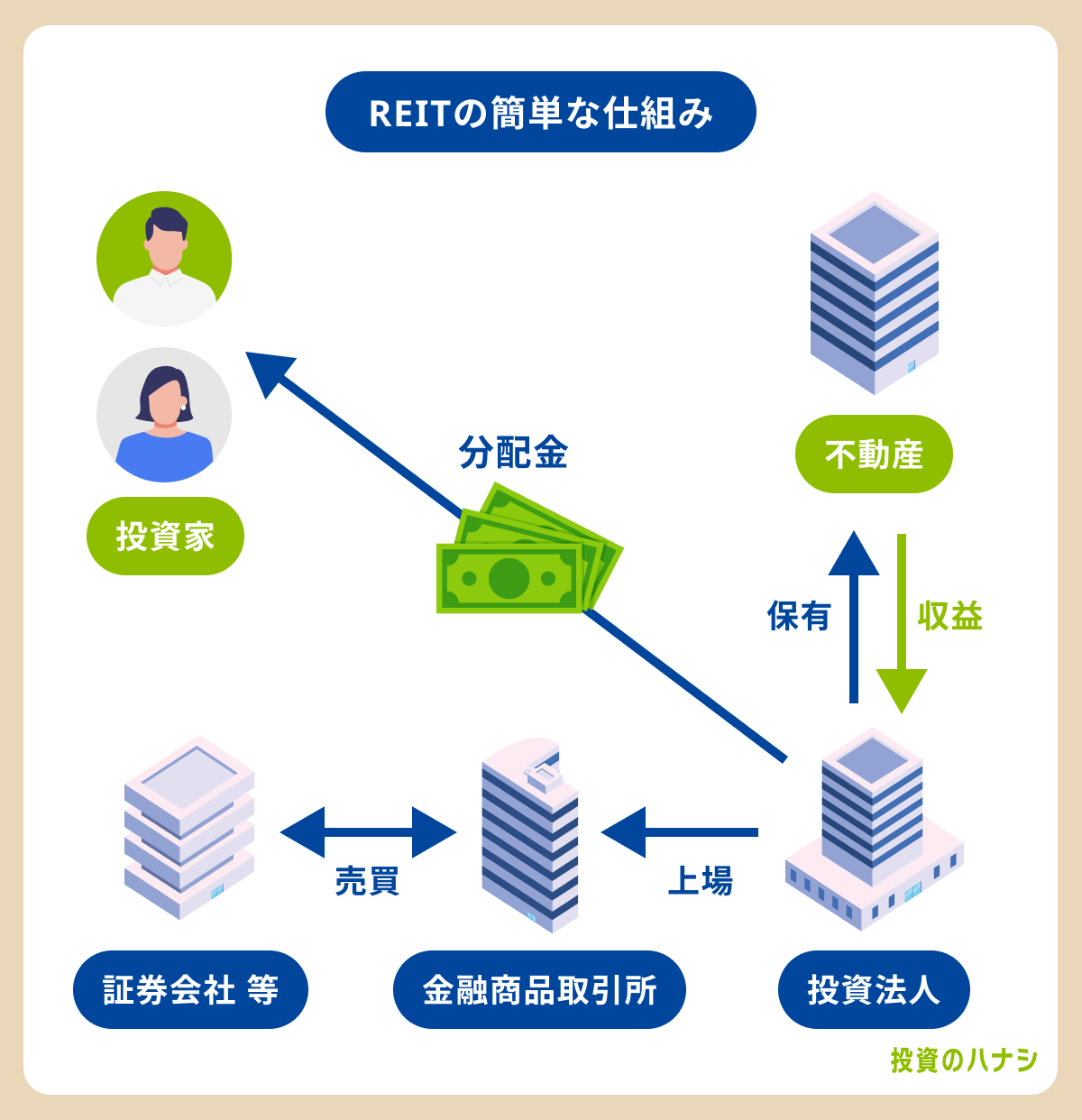

REIT(不動産投資信託)

REITとは、投資対象に不動産を組み入れた投資信託のことです。投資家から集めた資金を不動産投資のプロが運用し、収益の一部が出資額に応じて分配されます。

一般的な不動産投資では多額の資金が必要ですが、REITであれば月数万円程度から投資できる銘柄も少なくありません。利益のほとんどが投資家に分配されるうえ、REITは不動産が証券化されているため、現物不動産とは異なり売却も容易です。

ただし、REITは証券会社を通じて取引するため、売買手数料を要する場合がある点に注意しておきましょう。

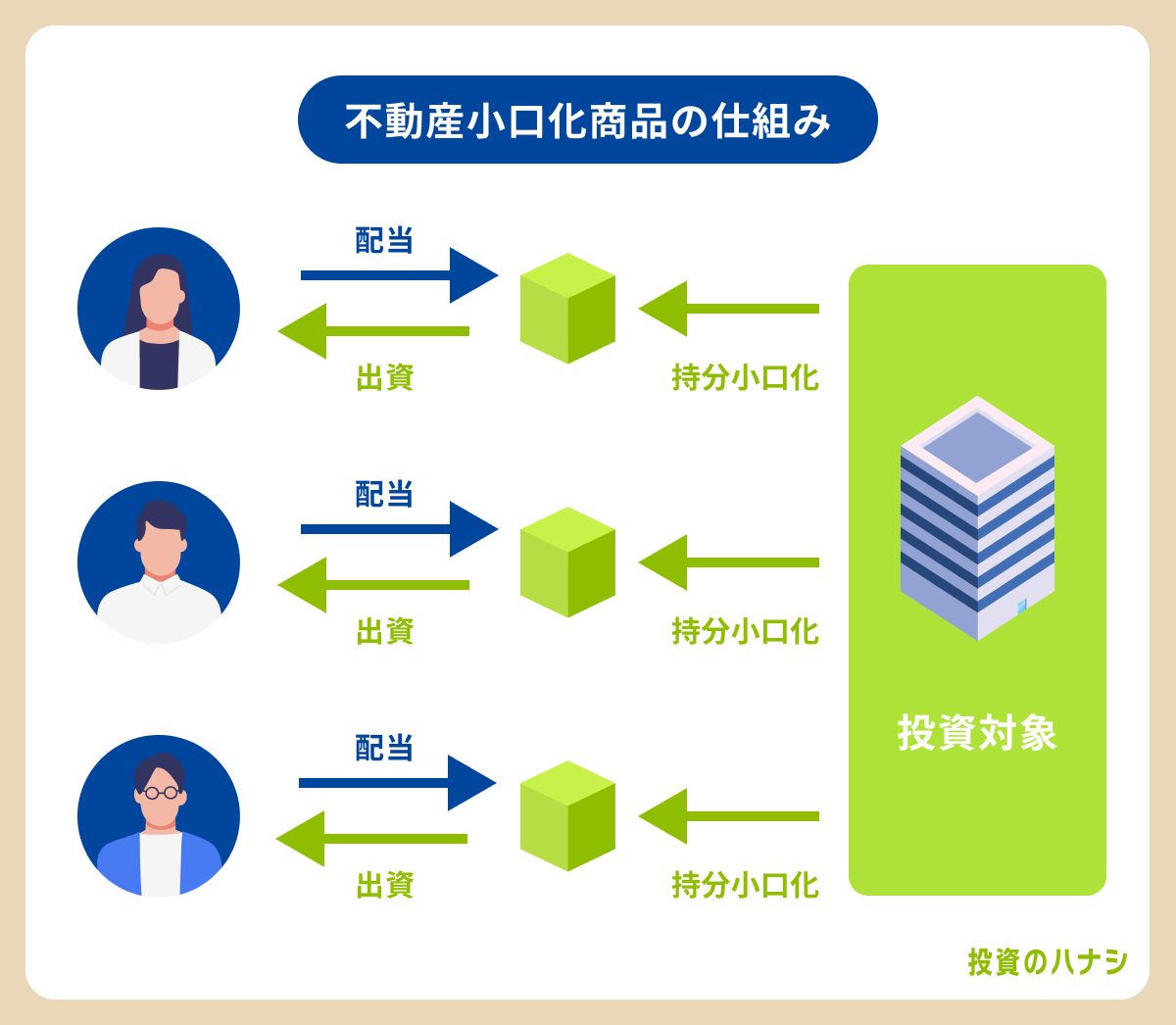

不動産小口化商品

不動産小口化商品は、1棟の不動産を1口1万〜100万円程度から購入できる小口に分けた金融商品です。投資家は保有口数に応じて、収益の一部を受け取れます。

不動産小口化商品の投資対象となるのは、プロが選んだ物件ばかりです。安定した収益が期待できる物件が厳選されているので、物件選びに悩む時間も省けるでしょう。基本的には、不動産の管理も運用事業者に一任することが可能です。

また、不動産小口化商品には「匿名組合型」と「任意組合型」があり、任意組合型であれば出資者が不動産所有者として登記されます。不動産は現金よりも相続税を抑えられるので、現金を不動産小口化商品にかえておけば、節税対策として活用できることも覚えておきましょう。

ただし、不動産小口化商品は実物の不動産投資と比べて、利回りが低い傾向にあります。途中で解約できない商品もあるので、購入する際は商品の詳細を入念に確認してください。

まとめ

不動産投資は長期的・安定的な利益が狙える投資方法ですが、必ずしも成功するとは限りません。不動産投資に限らず投資全般においては、基本的に失敗のリスクがともなうことを理解しておく必要があります。

できるだけ損失を避けたい人は、少額からチャレンジできる不動産投資を選びましょう。なかでも、不動産クラウドファンディングは、スマートフォン一つで気軽に始められるので初心者には特におすすめ。少額から出資できるうえ、物件の維持管理を事業者に任せられるため手間や時間もかかりません。

不動産クラウドファンディングにチャレンジするなら、不動産BANKの公式サイトをチェックしてみてください。1万円から投資できる利回り6%以上のファンドが豊富にラインナップされています。最短3分で口座開設できるので、興味がある方は資産形成の第一歩を踏み出してみませんか。