不動産投資の始め方について解説します。押さえておくべき基礎知識や注意点なども解説しますので、ぜひ参考にしてください。

「投資信託や株式投資とは異なる値動きをする」「リターンが期待できる」などの理由から、不動産投資は人気の投資方法のひとつです。

しかし、不動産投資は初期費用がかかったり、専門用語が出てきたりするため、初心者の方は「どうやって始めたらいいの?」と疑問に感じることもあるでしょう。

今回は、不動産投資の始め方について解説します。押さえておくべき基礎知識や注意点なども解説しますので、ぜひ参考にしてください。

目次

不動産投資を始める前に知っておくべき基礎知識

不動産投資を始めるうえで、まずは基礎知識を押さえておくことが大切です。

ここでは、不動産投資を始める前に知っておくべき基礎知識について解説します。

不動産投資で得られる収入の種類

不動産投資で得られる収益は、「キャピタルゲイン(売却益)」と「インカムゲイン(家賃収入)」の2種類があります。

それぞれの違いを見ていきましょう。

キャピタルゲイン(売却益)

不動産投資として得られる収益のひとつは、「キャピタルゲイン(売却益)」と呼ばれるものです。

不動産を購入し、どのように運用するかは購入者の自由です。数十年持って手放すケースもあれば、数年で売却することも可能です。その際、物件を購入した価格よりも、売却価格のほうが高い場合、キャピタルゲイン(売却益)を得られます。

反対に、物件の購入価格よりも売却価格のほうが安くなるケースは、キャピタルロスとなります。

インカムゲイン(家賃収入)

物件そのものを売却して得るキャピタルゲインに対し、「インカムゲイン」は資産を保有し続けることで得られる収入のことを指します。不動産投資の場合、所有している不動産を賃貸物件として貸し、そこから得られる家賃収入がインカムゲインとなります。

インカムゲインは、短期間で大きなリターンを得ることは期待できないものの、長期的に安定した収益を得られることがメリットです。

ただし、不動産投資ではローンの返済や固定資産税など出ていくお金もあります。そのため、家賃収入がそのまま収入になるのではなく、家賃収入からローンの返済や固定資産税、火災保険料、広告費などを差し引いた額が手元に残るのです。

不動産投資の利回り計算方法

不動産投資を始めるうえで、「利回り」も理解しておくべき基礎知識です。

利回りとは、投資したお金に対して、どれくらいの利益が生まれるのかを表す割合のことです。不動産投資における利回りには「表面利回り」と「実質利回り」の二つがよく用いられます。

表面利回り

表面利回りは、物件の価格に対してどれくらいの家賃収入を得られるか、という収益性を表す数値です。

- 表面利回り=年間家賃収入÷税込物件価格×100

表面利回りは空室が発生した場合や諸経費などを加味していない、表面的な利回りであることがわかります。そのため、実際に得られる収益は、表面利回りより低くなることが一般的です。

不動産情報サイトなどに記載されている利回りは、表面利回りが多いことを認識しておきましょう。

実質利回り

実質利回りは、購入時のコストや運営・管理にかかる費用などを考慮したうえで、算出する利回りのことです。

- 実質利回り(%)=(年間家賃収入-年間コスト)÷(税込物件価格+購入時コスト)×100

同じ物件で比較した場合、実質利回りはさまざまなコストを考慮している分、表面利回りよりも利回りが小さくなります。実質利回りで計算したときに、利回りの数値が高ければ、収益性の高い物件だと判断できるでしょう。

不動産投資でかかる税金

不動産投資は、物件を売却したり、賃貸物件として貸したりすることで収益を得られます。一方で不動産を取得することでさまざまな税金が課されます。

【不動産を取得することでかかる税金】

- 所得税

- 住民税

- 相続税(不動産を相続した場合被相続人に対して発生するケースがある)

- 登録免許税

- 不動産取得税

- 固定資産税

- 印紙税

- 消費税

- 都市計画税

さまざまな税金のうち、不動産を購入するときにかかるのは登録免許税・不動産取得税・印紙税・消費税の4つです。

一方、固定資産税と都市計画税は毎年支払い義務が生じます。ただし、都市計画税はかからない地域もあるため、不動産を購入する時点で確認しておきましょう。

経費として計上できる項目

不動産投資では、収入を得る過程で必要になった費用を経費として計上できます。経費を計上し、利益を圧縮できれば、支払う税金が抑えられて収益を最大化させられます。

【不動産投資で認められる経費の例】

- ローンの金利

- 保険料

- 管理委託料

- 管理費

- 修繕費

- 広告費

- 火災保険料

- 仲介手数料

- 情報収集・勉強にかかる費用

- 減価償却費

こちらはあくまで一例ですが、不動産投資ではさまざまな項目を経費として計上できます。何を経費にできるのかを把握することで、効果的に節税できるでしょう。

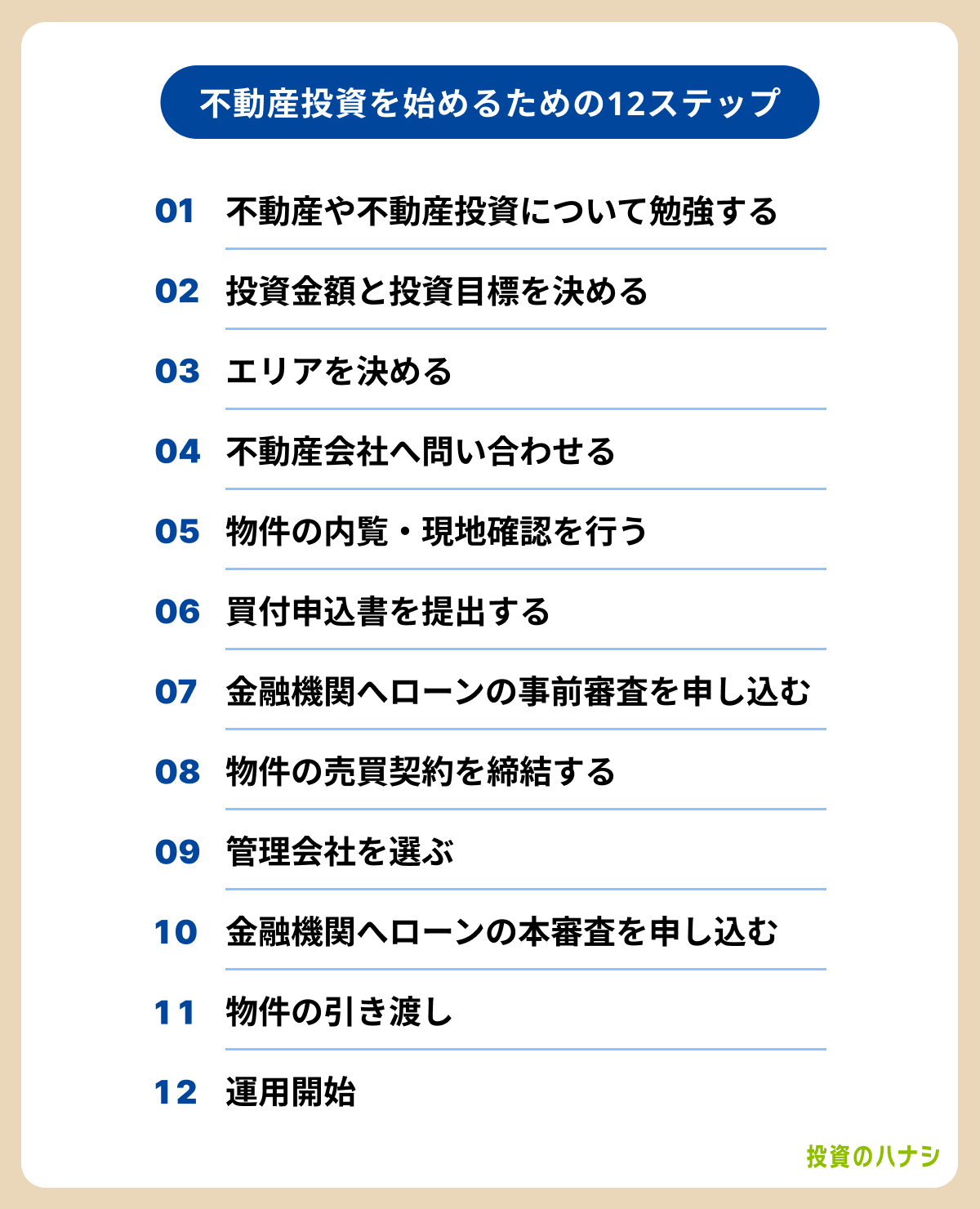

【初心者向け】不動産投資を始めるための12ステップ

「不動産投資に興味があるけれど、始め方がわからない」

「どのような流れで始めるのか、具体的な手順が知りたい」

という方も多いでしょう。

ここでは、不動産投資の始め方を解説します。

ステップ1:不動産や不動産投資について勉強する

まずは不動産や不動産投資について勉強しましょう。

不動産投資の世界では、先ほど解説した「キャピタルゲイン・インカムゲイン」や「表面利回り・実質利回り」など、普段聞きなれない単語が多く用いられます。また、税金や経費、ローン審査の流れ、物件選びなどの不動産に関する勉強も欠かせません。

不動産や不動産投資について勉強するときは、書籍やインターネットを利用するほか、不動産会社に相談したり、セミナーに参加したりするとよいでしょう。

ステップ2:投資金額と投資目標を決める

不動産投資の基礎を学んだら、具体的な投資金額と投資目標を立てましょう。

単に「たくさん稼ぎたい」だけでは、どのような手法で不動産投資を行うのか不明確になります。たとえば、「3年後までに年間100万円の収益を得たい」「定年後に備え、年金とは別に月10万円の副収入を得られるようにしたい」など、目標達成の時期や金額を細かく設定することが大切です。

不動産投資では、目標によって投資すべき金額や運用方法などが変わります。たとえば、月数万円の収益でよいならワンルームマンション投資で達成できる可能性がありますが、大きなリターンを期待するなら一棟アパート経営などの選択肢もあります。

ステップ3:エリアを決める

不動産投資で達成したい目標を決めたら、その目標を達成するために物件を選びます。その際、まずどのエリアで不動産投資するかを決めましょう。

【エリアの選びでチェックすべきポイントの例】

- エリアの将来的な人口推移はどうか

- 公共事業や再開発のプロジェクトが計画されているか

- 自然災害のリスクはどうか

人口が減っていくと予想されるエリアでは、人口の減少とともに賃貸ニーズが落ち込む可能性が高いでしょう。数十年後の人口維持を確認することが大切です。

また、地震で津波や液状化などが起こると予想されるエリアや、土砂災害警戒区域に指定されているエリアなど、将来的に大きな災害が起こるであろう地域は慎重に検討しましょう。

エリアの災害リスクについては、国や地方公共団体が作成しているハザードマップで確認できます。

ステップ4:不動産会社へ問い合わせる

不動産投資の基礎知識を勉強し、エリアの選定ができたら、不動産会社に問い合わせてみましょう。

この段階では、具体的に購入する物件種別や、依頼する不動産会社が決まっていなくても問題ありません。まずは複数の不動産会社に問い合わせをして、対応や提案などを通して物件購入について相談できる不動産会社かどうかを検討しましょう。

投資目的に合った物件紹介や収支計画書の作成のサポートなど、さまざまなアドバイス・サポートをしてくれる不動産会社に依頼することが大切です。

ステップ5:物件の内覧・現地確認を行う

不動産会社から物件を紹介してもらい、条件に合う物件が見つかれば内覧・現地確認を行います。

内覧は、インターネットや写真からではわからない、物件の詳細な部分をチェックできる重要な機会です。物件内だけでなく、共用部や周辺環境などもチェックし、投資目的や期待する利回りなどの条件に合うかどうかを確認しましょう。

いくつか気になる物件の内覧をし、比較して最も条件のよいところを購入するのがおすすめです。

ステップ6:買付申込書を提出する

内覧やシミュレーションの結果、投資目的に合う物件が見つかったら、「買付申込書」を提出しましょう。

買付申込書とは、物件の所有者である売主に対して、買主が物件の購入を示すものです。買付申込書には、以下の内容を記載します。

- 物件の名称

- 物件の所在地

- 買付希望額

- 支払い方法

- 手付金の金額 など

ただし、買付申込書を提出したからといって、必ずしも購入できるわけではありません。

仮に複数人が買付申込書を提出した場合、売主は買付申込書の記載内容を確認し、最も条件のよい人に売ることになります。たとえば、「購入希望金額が最も高い」「現金一括で購入できる」などであれば、優先順位が高くなりやすいです。

ステップ7:金融機関へローンの事前審査を申し込む

不動産は高額であるため、ローンを組んで購入することが一般的です。購入を希望する物件が決まったら、ローンの事前審査を申し込むのが次のステップとなります。

自分で金融機関に融資の相談に行くケースと、不動産会社の提携先を紹介してもらう方法の2パターンがあります。事前審査の時点で一つの金融機関に絞る必要はありません。何社か審査を受けて条件のよいところを選びましょう。

なお、ローンの事前審査では以下のような書類が必要となります。

- 身分証明書

- 全借入の返済予定表

- 源泉徴収票

- 購入物件の収益がわかる資料

- 全融資産が分かるもの など

ただし、ここで行われるのはあくまで事前審査です。実際に融資が降りるかどうか決定するのは本審査となります。

ステップ8:物件の売買契約を締結する

ローンの事前審査を受けると同時に、物件の売買契約を締結します。

不動産の売買契約とは、売主が不動産や土地などの所有権を買主に移転すると約束し、買主がその代金を支払うことを約束する契約のことです。不動産売買の重要なステップとなるため、トラブルを防ぐためにも契約内容を注意深く確認しましょう。

内容に問題なければ契約書に署名・捺印して、手付金を支払えば正式に売買契約の締結となります。

ただし、売買契約を締結する際、ローンで物件を購入するときは「融資特約」がついているか確認しましょう。融資特約とは、ローン審査が否認された場合、売買契約をキャンセルできる約束のことです。

売買契約を締結した後に買主都合でキャンセルする場合、支払った手付金は返金されないケースが大半です。しかし、融資特約が付いていれば、融資の承認が降りなかった場合に、売買契約をキャンセルして手付金を取り戻せます。

ステップ9:管理会社を選ぶ

売買契約を締結したら、管理会社を選びましょう。

不動産投資は物件を自分で管理・運用することも可能ですが、できるだけ手間をかけたくない場合は管理会社に任せることが一般的です。

管理会社に任せる場合、費用はかかりますが清掃や賃料の回収などを代行してくれます。サービス内容や費用は管理会社によって異なるため、信頼して任せられる管理会社を選ぶことがポイントです。

ステップ10:金融機関へローンの本審査を申し込む

物件の売買契約を締結したら、いよいよローンの本審査を受けます。

事前審査に通っていても、融資を受けられるかどうかは本審査で決定します。この段階では、融資期間や金利など条件の変更はできません。

本審査は結果が出るまでに2週間から1ヶ月ほどかかるケースが一般的です。本審査を通過したらローン契約を締結します。

ステップ11:物件の引き渡し

ローンの本審査が通ったら、いよいよ物件の引き渡しとなります。

売主と買主、不動産会社が立ち合い、引き渡し前のチェックをします。問題がなければ融資の実行と決済金の処理、登記手続きが行われ、すべての手続きが終われば引き渡し完了となります。

ステップ12:運用開始

ここまでさまざまなステップがありましたが、物件の引き渡しを受け手からが不動産投資のスタートとなります。

入居者募集や、必要であればリフォームなどをして、収益性を考えて物件を運用していきましょう。

不動産投資は元手いくらから始められる?

不動産投資では、数千万円以上の多額の自己資金を用意しなければならないと思う方も多いでしょう。

しかし、不動産投資は金融機関から融資を受けて始めることが一般的であり、自己資金だけで物件を購入するケースは稀です。

では、具体的にいくら必要なのかをみていきましょう。

物件価格の2~3割程度が一つの目安

不動産投資で用意すべき自己資金の目安は、物件価格の2〜3割が目安です。融資を受ける際、頭金や諸費用は自己資金でまかなう必要があり、その目安が物件価格の2〜3割となります。

そのため、3,000万円の物件を購入するときは、600万〜900万円程度の自己資金があれば不動産投資を始められるでしょう。

ただ、こちらの金額はあくまで目安であり、借主の年収や勤務先、勤続年数などの個人属性、物件の担保評価によって必要な頭金は変わります。

フルローンを利用して元手なしで始めることも可能

なかには自己資金をできるだけ使いたくない方もいるでしょう。

不動産投資では、属性や物件の担保評価により、フルローンを利用可能です。フルローンとは、頭金ゼロで、不動産購入代金の全額をローンの借入れでまかなうことを指します。

すべてのケースでフルローンを利用できるわけではありませんが、物件価格の2〜3割が目安とされる自己負担額を抑えられ、現金を手元に残せることが魅力です。

ただし、不動産所得税や登記費用、ローン手数料といった費用はローンに組み込めないケースが多いため、自己負担で支払う必要があります。

初めて不動産投資を始める人におすすめの方法

不動産投資と聞くと、マンションやアパートを購入して運用していくイメージを持つ方が多いでしょう。一棟マンション・アパート投資は代表的な不動産投資の方法ですが、フルローンでない限り、最初に数百万円単位の自己負担が発生します。

しかし、不動産投資を検討している方のなかには、

「自己負担を抑えて始めたい」

「そもそも融資を組みたくない」

と考えている方も多いのではないでしょうか。

不動産投資といってもさまざまな種類があり、なかには融資を組まずに少額で始められるものもあります。

ここでは、初めて不動産投資する方におすすめの方法を解説します。

不動産クラウドファンディング

不動産クラウドファンディングでは、ファンド会社がインターネットを通じて投資家から資金を集め、集まった資金を元手に不動産を購入、管理・運用します。そして、家賃収入や物件の売却益などで得た利益を出資者に分配する仕組みです。

1口1万円などの少額で始められるケースが多く、購入する口数を自由に決められます。

手元に余裕資金が10万円ある場合に、融資を受けることなく不動産投資を始められます。

また、不動産クラウドファンディングは、物件の管理・運用をファンド会社に一任できることも魅力です。運用期間中はほったらかしにできるため副業としても始めやすいといえます。

ワンルームマンション投資

ワンルームマンション投資は、マンションを一室単位で購入する方法です。購入した不動産を貸し出して家賃収入を得る、もしくは購入価格よりも高く売ることで売却益を得ます。

ワンルームマンションといっても物件を購入するのに数百万〜数千万円ほどかかるため、金融機関から融資を受けてスタートすることが多い傾向があります。しかし、物件規模が小さくなるため、一棟マンション・アパート投資に比べると借入金額を安く抑えられる点が魅力です。場合によっては、自己資金だけで購入できるケースもあるでしょう。

また区分所有となるため、共用部の管理が不要な点が特徴です。さらに、融資を完済すれば毎月のローン返済が不要になるため、毎月の家賃収入のほとんどを利益にできることもメリットだといえます。

不動産投資信託(REIT)

少額から始められる不動産投資として、不動産投資信託(REIT)もあります。

不動産投資信託は、不動産投資会社が投資証券を発行し、投資家は投資証券を購入することで分配金を受け取れる権利を得られます。不動産クラウドファンディングとは異なり、投資対象の物件を選べるわけではありません。

なお、好きなタイミングで証券の売買が可能です。流動性や換金性が高いことが特徴といえます。

また、不動産投資信託は1口1万円程度から購入できるものが多く、少額で始めやすいこともポイントです。

不動産小口化商品

不動産小口化商品とは、不動産を小口化して複数の投資家に販売する方法です。投資家は出資額や運用実績に応じて利益を受け取れます。

1口1万〜100万円程度で購入できるケースが多く、不動産投資のなかでは少額で始められる方法です。

実際の不動産管理については販売元が対応するため、物件を管理・運用する手間もかかりません。また、不動産小口化商品では、不動産投資のプロが選定した物件に投資できるため、優良物件に投資できる可能性が高いこともポイントです。

フルローンで不動産投資を始めるメリット・デメリット

不動産クラウドファンディングや不動産投資信託(REIT)は、初めて不動産投資する方におすすめの方法です。

しかし、不動産投資するなら自分で物件を所有し、運用したいと考える方もいるでしょう。

物件によりますが、自己資金は数百万円程度必要になるケースが多く、初期費用がネックになりがちです。

そこで、できるだけ自己資金を抑えつつ、不動産投資を始める方法にフルローンを組むという選択肢があります。ここでは、フルローンで不動産投資を始めるメリット・デメリットを解説します。

メリット1:レバレッジを効かせて大きなリターンを狙える

一般的なレバレッジ効果は、少ない資金で大きなお金を動かすことを指します。

不動産投資におけるレバレッジ効果とは、金融機関から融資を受け、自己資金よりも高い物件を購入することです。

フルローンを活用することで、少ない元手であっても、購入する物件価格を上げられます。

たとえば、3,000万円の物件を購入する場合を比較してみましょう。

【レバレッジを効かせなかった場合】

3,000万円の投資用不動産を通常ローンで購入(頭金400万円+諸費用100万円:合計500万円支払い)

3,000万円÷500万円=レバレッジ6倍

【レバレッジを効かせた場合】

3,000万円の投資用不動産をフルローンで購入(諸費用100万円のみ支払い)

3,000万円÷100万円=レバレッジ30倍

3,000万円の物件において、通常ローンで2,500万円を借りる場合、自己資金から500万円を捻出しなければなりません。

一方、フルローンを活用すれば、諸費用以外を融資してもらえるため、自己資金から100万円を支払うだけで済みます。

フルローンを利用することで、自己資金が少なくても、レバレッジ効果を最大限に生かせるので、大きなリターンを望める可能性があります。

メリット2:現金を手元に残せる

フルローンを組むことで、手元にお金を残せることもメリットです。

不動産投資を始める際、手元にある現金のほとんどを使ってしまうと、突発的に現金が必要になったときに対応できません。

たとえば、会社が倒産したり、災害が起きたりした場合、手元に現金がなければ困ることになるでしょう。さらに、不動産投資では家賃滞納や空室リスクも想定されます。

毎月の家賃収入に頼り過ぎていると、万が一、家賃収入が途切れたときにローンの返済を滞納してしまうリスクがあります。

デメリット1:利息額が増えて実質利回りが低くなりやすい

フルローンは、利回りが下がりやすいことがデメリットです。

以下の条件のもと、頭金の有無でどれほど利回りに差が出るのか比較してみましょう。

- 借入期間30年

- 元利均等返済

- 金利2%

| 借入額 | 月々返済額 | フルローンとの月々の差額 | 年間想定収入(家賃) | 年間空室率 | 年間諸経費(維持費)率 | 実質想定利回り |

| 3,000万円 | 約11万円 | ー | 180万円 | 5%(約36 万円) | 15%(約125 万円) | 4.8% |

| 2,000万円(自己資金1,000万円) | 約7万円 | ▲約4万円 | 180万円 | 5%(約36 万円) | 15%(約125 万円) | 7.2 % |

3,000万円の不動産をフルローンで購入し、借入期間30年、元利均等返済、金利2%で返済する場合、毎月のローン返済額は約11万円です。毎月の家賃収入が15万円、年間空室率5%、年間諸経費が15%ほどかかると、実質想定利回りは4.8%となります。

一方、同条件で借入金2,000万円で1,000万円の頭金を支払う場合、実質想定利回りは7.2%となります。

デメリット2:利息額が上乗せされるため返済金額が上がる

フルローンで物件を購入する場合、利息がかかる分、返済総額が高くなることもデメリットです。

以下の条件で返済額を比較してみましょう。

- 借入期間30年

- 元利均等返済

- 金利2%

| 借入額 | 総返済額 | フルローンとの総返済の差額 | 月々返済額 | フルローンとの月々返済額との差額 |

| 3,000万円 | 約4,000万円 | ー | 約11万円 | ー |

| 2,700万円(自己資金300万円) | 約3,600万円 | ▲約400万円 | 約10万円 | ▲約1.1万円 |

| 2,000万円(自己資金1,000万円) | 約2,700万円 | ▲約1,300万円 | 約7.3万円 | ▲約3.7万円 |

頭金なしで3,000万円の物件を購入した場合と、300万円の頭金を支払い、2,700万円を借り入れた場合を比較すると、返済総額の差は約400万円となります。さらに、自己資金1,000万円を支払った場合、その差は1,300万円となります。

毎月の返済額の差も大きくなるため、フルローンで不動産投資を始めると賃料や管理にかかる費用によっては儲からない原因となる可能性があるでしょう。

不動産投資をするのに適している人

不動産投資は大きなリターンが期待できる反面、投資に失敗する方がいるのも事実です。

不動産投資で目標を達成できるかどうかは、その人の性格や考え方なども要因となります。では、不動産投資に適している人の特徴を見ていきましょう。

真面目で几帳面な人

不動産投資は、不動産や専門知識、税金、保険など、幅広い知識とノウハウが必要です。また、不動産投資は長期的に緻密な計画を立てる必要があります。

そのため、不動産投資で成功している人は、不動産投資について勉強する真面目さと、緻密な計画のもと行動できる几帳面さを持っている人が多い傾向があります。

決断力や行動力がある人

不動産投資で成功するためには、決断力や行動力も欠かせません。

不動産投資では、物件を購入するかどうかの決断力が必要です。優良物件の場合、たった数時間悩んだだけで先に購入されてしまうケースも少なくありません。

また、不動産投資は実際の物件を購入するまでにさまざまなステップがあります。物件探しや融資審査の準備、入居者募集など、自分で行動する必要があり、行動力も重要となります。

高収入で社会的属性が高い人

不動産投資は金融機関から融資を受けて行うケースが多く、融資を受けやすい人のことを「高属性」といいます。

【高属性の人の特徴】

- 高収入

- 勤続年数が長い

- 上場企業に務めている

- 公務員

- 保有資産が多い

このような属性に当てはまる人は融資で有利になりやすく、不動産投資を始めやすいといえます。

不動産投資の初心者が気を付けるべき注意点

これから不動産投資を始めようとしている場合、実際に運用し始めるまでにはさまざまなハードルがあります。

不動産投資を始めるまでの段階で注意すべきポイントを見ていきましょう。

不動産を取得する順番を考えておく

不動産投資は融資を受けてスタートすることが一般的です。そのため、今後物件の買い増しをしていきたいと考えている方は、取得する物件の順番や借入額を考慮してくことがポイントです。

仮に初めての不動産投資で与信枠いっぱいの借入れをすると、2つ目以降の不動産を購入するときに融資が降りなくなる可能性があります。

購入後にもさまざまな出費が発生することを知っておく

不動産投資は、物件の購入価格に注目しがちですが、購入後にもさまざまな出費が発生します。

【不動産投資のランニングコストの例】

- 不動産投資でかかる税金(所得税・住民税・固定資産税など)

- 管理委託手数料

- 管理費

- 広告費

- ローン返済元金

- ローン金利

- リフォーム費

- 修繕費

- 損害保険料

仮に購入価格しか考慮せずに賃料を設定した場合、収益を得られず赤字になる可能性があります。

キャッシュフローが悪化すると、ローンの返済がむずかしくなり、自己破産する事態も想定されます。ランニングコストを考慮して収支計画を立てましょう。

信頼できる不動産会社・管理会社を選ぶ

不動産投資では、不動産会社や管理会社の存在も重要です。

悪質な不動産会社・管理会社に依頼してしまった場合、相場より高い物件を紹介されたり、きちんと物件を管理してもらえなかったりする可能性があります。

とくに、不動産投資初心者の場合、不動産会社や管理会社の言っていることが正しいのか判断することがむずかしいこともあるでしょう。2〜3社に相談して対応や提案を比較することが大切です。

出口戦略を考えておく

購入した不動産は、「売却する」「持ち続ける(相続する)」の2択になります。どちらを選択するかによって必要な手順が変わるため、購入時点で出口戦略を考えておくと安心です。

たとえば、物件を売却する場合、不動産会社探しのほか、買い手の募集や売買契約などさまざまなステップがあります。売却を決めてもすぐに買い手が見つからないケースも多いため、計画性を持って行動することが大切です。

また、不動産を持ち続ける場合も、収益の出にくい物件は相続しにくくなるでしょう。

不正融資の誘いははっきりと断る

悪質な不動産会社のなかには、住宅ローンを使って投資用物件を購入するといった不正融資を提案してくるケースがあります。

というのも、住宅ローンの金利は年利0.5%〜2.0%程度であるのに対し、不動産投資ローンの金利は、年利1.5%〜4.5%程度が平均的な金利です。そのため、不動産投資ローンよりも住宅ローンを使って不動産投資を行うほうが、利回りをよくしやすいのです。

しかし、住宅ローンはあくまで居住用の不動産を購入するときのみ利用できるものです。投資用物件のために利用することは禁じられています。

「低金利で融資を組める」「収益を得やすくなる」などと提案されると魅力的に感じるものですが、不正融資が発覚した場合、残債の一括返済を求められることもあります。はっきりと断りましょう。

イメージや印象だけで判断しない

不動産を購入する際、「築年数が浅くてきれいだから安定して入居者が入るだろう」など、イメージや印象だけで購入を判断するのはおすすめしません。

物件の印象は重要な要素ですが、家賃バランスや駅・スーパー・病院などへのアクセス、治安などもチェックすべきです。また、人口推移や災害リスクなども確認し、データをもとに判断しましょう。

自分自身の判断で購入する物件を決める

不動産投資初心者の場合、初めてで不安なことも多いため、不動産会社の提案をそのまま受け入れがちです。

しかし、不動産会社はあくまで自社の利益につながるかどうかを優先的に考えており、投資家目線で提案してくれているとは限りません。

初心者だからといって業者の言うことを信用するのではなく、自分の判断で購入を決めましょう。

まとめ

今回は、不動産投資の始め方について解説しました。

不動産投資は大きなリターンが期待できる反面、リスクも伴います。数百万円単位の自己資金が必要であったり、融資を受けたりする必要があるため、投資手法のなかでも参入障壁が高いといえるでしょう。

そこで、不動産投資を始める人におすすめの方法として、「不動産クラウドファンディング」が挙げられます。1口1万円などの少額からスタートでき、管理・運用の手間もかかりません。

不動産クラウドファンディングを始めるなら、首都圏の中古物件に特化したエキスパート集団であるファミリーコーポレーションが管理・運用する「不動産BANK」がおすすめです。年利6%以上というハイリターンを実現しながら、ローリスクの取引を実現しています。

ぜひ今回の記事を参考に、「不動産投資を始めたい」と考えている方は、不動産クラウドファンディングなどの少額から始められる方法も検討してみてください。