年利10%を達成する難易度や達成を目指せる投資方法、ポイントなどを解説します。

投資の情報を集めていると「年利10%を目指せる、ないしは目指したい」と一度は考えたことがある方も多いのではないでしょうか。

実際の問題として、現実的に狙える年利は高くても7~8%ほどで、10%を狙うにはある程度のリスクを取る必要が出てきます。

とはいえ年利10%も絶対に不可能という数字ではありません。この記事では年利10%を目指す方法や、年利10%がどれくらい難しいのか、難易度を解説していきます。

高利回りの投資に興味がある方のご参考になれば幸いです。

なお、おすすめの投資として不動産クラウドファンディングを紹介しています。

不動産クラウドファンディングは年利6%ほどで、運用の手間がほぼほぼかからないのが特徴。こちらも非常に良い投資先なので、ぜひ検討してみてください。

- 年利10%を実現する難易度の高さは?

⇒ かなり高く継続するのは難しい - 実際に年利10%を実現できる投資は?

⇒ リスクの高い or 資金が必要なものが多い - 年利10%にこだわらない場合のおすすめ投資は?

⇒ 不動産クラウドファンディングなどを中心に検討しよう

※ 本サイトでは、年利の運用・達成難易度についての記事を複数掲載しております。

以下の内容もぜひご参考くださいませ。

目次

年利10パーセントを継続するのは難易度が非常に高い

結論として、年利10%を達成するのは非常に難易度が高いと言えます。

ただし、投資家のなかには安定的に年利10%を維持している方もいるため、実現不可能な数字ではありません。

では、なぜ年利10%を維持するのがむずかしいのか、理由を見ていきましょう。

理由1:米国インデックスファンドは過去30年で年利7〜9%

年利10%を継続することがむずかしいのは、米国インデックスファンドであっても、過去30年で年利7〜9%であるという点からわかります。

1993年から2022年の30年間において、米国株式と日本株式、全世界株式の推移をみると、米国株式がもっとも好調な株価推移となっていました。

実際に、米国株式市場の時価総額の約80%をカバーしており、代表的な米国株価指数のひとつである「S&P500」では、約30年間で年率7〜9%程度を達成しています。リーマンショックやコロナショックなどで一時的に弱気相場になったタイミングもありますが、最終的には過去30年間で年率7〜9%程度を達成しているのです。

年利10%を狙う場合、過去30年間において、好調な株価推移であった米国株式を超えるリターンを狙わなければならず、難易度が高いといえるでしょう。

理由2:中長期投資の目標利回りは3~4%

明確な定義はないものの、以下のように、投資は期間の長さによって短期・中期・長期投資に分けられる傾向があります。

- 短期投資:数分〜数週間

- 中期投資:数ヶ月~数年

- 長期投資:1年以上〜一生涯

そして、中長期投資では、リスクとリターンのバランスを考慮した現実的な水準として、年利3〜4%を目指すことがひとつの目安となっています。実際に、中長期型の投資として用いられやすい投資信託において、期待できる平均利回りは3〜4%です。

リスクと利回りの高さは比例するため、仮に年利10%を目標とする場合、リスクの許容度をかなり上げなければなりません。ハイリターンが期待できる代表的な投資方法は、FXや仮想通貨、先物取引などが挙げられますが、大きなリターンが期待できる分、元本が大きくマイナスになるリスクもあります。

このように、中長期投資において現実的な目標利回りが3~4%です。年利10%は実現不可能でないものの、相応のリスクがあり、継続して達成するのは難易度が高いといえるでしょう。

年利10パーセントで1,000万円運用した場合の計算シミュレーション

投資をするうえで、年利10%を目標にしたい方も多いでしょう。

とはいえ、実際に年利10%で長期的に運用できた場合、どのような資産の推移になるのでしょうか。

ここでは、以下の2パターンで、10年後・20年後にいくらになっているのかシミュレーションします。

- 年利10パーセントで1,000万円を複利運用した場合

- 1,000万円の元金に毎年100万円を追加入金して年利10パーセントで複利運用した場合

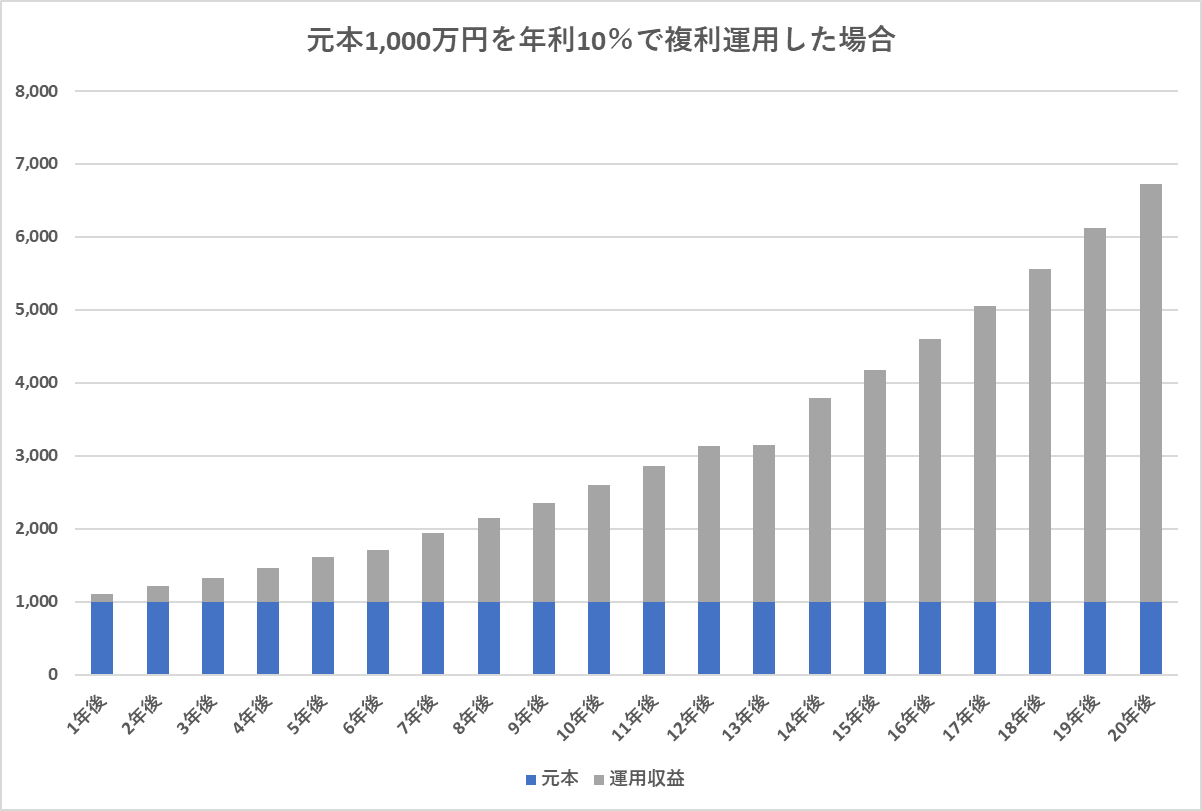

年利10パーセントで1,000万円を複利運用した場合

まずは、1,000万円の元本に対し、追加入金することなく年利10%で複利運用した場合をシミュレーションしてみましょう。

単位:(万円)

| 運用収益 | 合計(元本+運用収益) | |

| 1年後 | 100 | 1,100 |

| 2年後 | 210 | 1,210 |

| 3年後 | 331 | 1,331 |

| 4年後 | 464 | 1,464 |

| 5年後 | 610 | 1,611 |

| 6年後 | 715 | 1,772 |

| 7年後 | 948 | 1,949 |

| 8年後 | 1,143 | 2,144 |

| 9年後 | 1,358 | 2,358 |

| 10年後 | 1,598 | 2,594 |

| 11年後 | 1,853 | 2,853 |

| 12年後 | 2,138 | 3,138 |

| 13年後 | 2,152 | 3,452 |

| 14年後 | 2,797 | 3,797 |

| 15年後 | 3,177 | 4,177 |

| 16年後 | 3,600 | 4,595 |

| 17年後 | 4,054 | 5,054 |

| 18年後 | 4,560 | 5,560 |

| 19年後 | 5,116 | 6,116 |

| 20年後 | 5,724 | 6,724 |

単位:(万円)

元本1,000万円に対し、追加入金することなく年利10%で運用した場合、8年後には元本が約2倍になります。さらに、10年後には約1,600万円、20年後には約5,700万円の運用収益を得られます。

年利10%の難易度が高いとはいえ、達成できれば短期間で大きな資産を築けるでしょう。

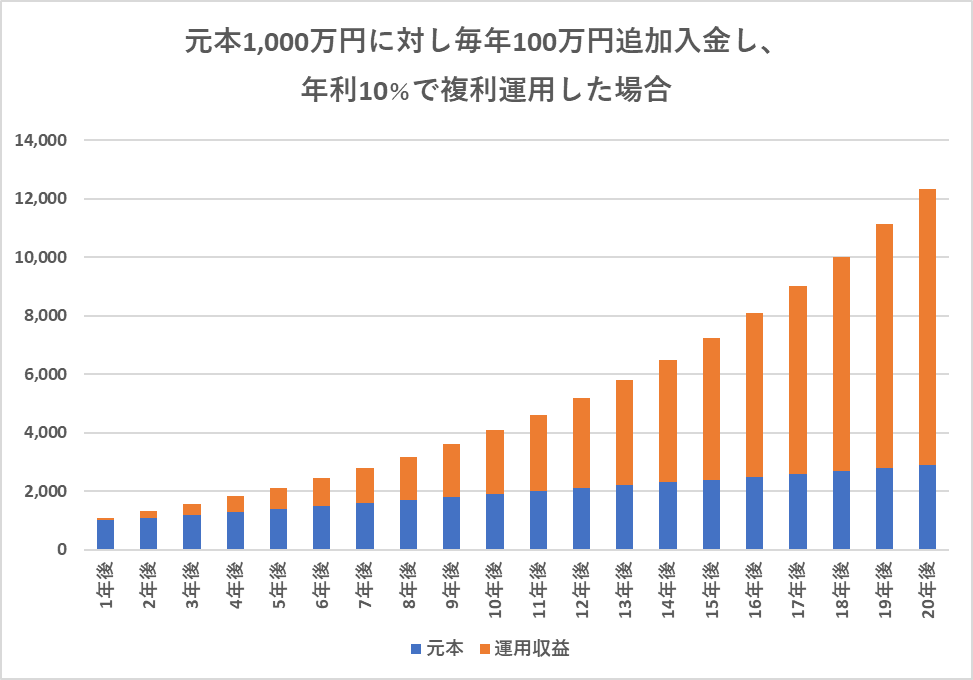

1,000万円の元金に毎年100万円を追加入金して年利10パーセントで複利運用した場合

投資をしたいと考えている方のなかには、毎年追加で入金していくことを想定している方も多いでしょう。

ここでは、元本1,000万円に対し、毎年100万円を追加入金して年利10%で運用した場合の資産推移を紹介します。

単位:(万円)

| 元本 | 運用収益 | 合計(元本+運用収益) | |

| 1年後 | 1,000 | 100 | 1,100 |

| 2年後 | 1,100 | 220 | 1,320 |

| 3年後 | 1,200 | 362 | 1,562 |

| 4年後 | 1,300 | 528 | 1,828 |

| 5年後 | 1,400 | 721 | 2,121 |

| 6年後 | 1,500 | 943 | 2,443 |

| 7年後 | 1,600 | 1,197 | 2,797 |

| 8年後 | 1,700 | 1,487 | 3,187 |

| 9年後 | 1,800 | 1,816 | 3,616 |

| 10年後 | 1,900 | 2,187 | 4,087 |

| 11年後 | 2,000 | 2,606 | 4,606 |

| 12年後 | 2,100 | 3,077 | 5,177 |

| 13年後 | 2,200 | 3,605 | 5,805 |

| 14年後 | 2,300 | 4,195 | 6,495 |

| 15年後 | 2,400 | 4,854 | 7,254 |

| 16年後 | 2,500 | 5,590 | 8,090 |

| 17年後 | 2,600 | 6,409 | 9,009 |

| 18年後 | 2,700 | 7,320 | 10,020 |

| 19年後 | 2,800 | 8,332 | 11,132 |

| 20年後 | 2,900 | 9,455 | 12,355 |

単位:(万円)

上の表のとおり、追加入金して時間をかけて運用していくことで、複利効果を生かせます。1年間で100万円追加融資している効果もありますが、複利効果によって、10年間で約2,200万円、20年間で約9,500万円もの利益を得られるのです。

なお、追加入金が必要ですが、元本1,000万円から資産運用した場合でも、年利10%を維持できれば18年後には1億円を超える資産を築けます。

年利10パーセントの達成を目指せる投資方法

年利10%は継続して達成することがむずかしい目標ではありますが、投資家のなかには達成している方もいます。

では、実際に年利10%の達成を目指せる投資方法を見ていきましょう。

不動産投資

不動産投資は、一般的にアパートやマンションなどの物件のオーナーとなり、運用して利益を得る方法を指します。

購入した物件を賃貸物件として貸し出して家賃収入を得る「インカムゲイン」、物件の購入価格よりも高い金額で売却する「キャピタルゲイン」のいずれかの方法で利益を出します。

ただし、初期投資にお金がかかることや、物件の選定にノウハウが必要であることなど、投資初心者にはややハードルが高い投資方法だといえます。また、不動産投資で期待できる利回りは4〜5%であるため、平均的な利回りからすると年利10%の達成はむずかしいといえます。

とはいえ、将来的に地価が高騰するところを地価が値上がりしていない段階で購入できたり、空室が発生しにくい優良物件を購入できたりすると、年利10%を狙える可能性もゼロではありません。

株式投資

株式投資とは、企業が発行する株式を購入して利益を得る投資方法です。企業から配当金を受け取ったり、株主優待を受けたりして利益を得るほか、購入したときよりも株価が値上がりしたタイミングで売却し、値上がり分の売却益を受け取る方法もあります。

年利10%を目指すなら、配当金や株主優待よりも、後者の売却益で利益を出す方法がおすすめです。今後、値上がりが見込まれる株式を安いうちに購入できれば、年利10%以上を狙うことも不可能ではありません。

ただし、すでに株価が値上がりしたタイミングで購入し、期待するような利益を得られなかったり、企業が倒産して株が無価値になったりするリスクもあります。

とくに個別銘柄の場合、社会情勢や企業の決算などから買い時と売り時を適切に判断することが求められます。購入する株式の銘柄選定はもちろん、売買のタイミングの見極めも重要です。

年利10%という高い目標利回りを達成するためには、常に情報収集を行い、銘柄を管理していく必要があるでしょう。

投資信託

投資信託は、投資家から集めたお金をひとつの資金としてまとめ、投資のプロであるファンドマネージャーが株式や債券などに投資・運用する商品です。そして、運用の成果に応じて投資家に利益が分配される仕組みです。

ファンドマネージャーに運用を任せられるため、一度投資すればほったらかしにできることに加え、投資の知識が豊富でなくても始めやすい投資方法だといえます。

ただし、投資信託といっても投資対象や運用方法の違いから6,000本程度のファンド数があり、期待できる平均利回りは3〜4%です。ただし、なかには年利10%を超える高利回りを達成しているファンドもあるため、慎重にファンドを選べば目標利回りを達成できる可能性があります。

とはいえ、一時的に高い利回りを達成しているファンドもあり、継続して年利10%を超える高い利回りを維持できるかはわかりません。売買のタイミングによっては元本割れする可能性があることを認識しておきましょう。

ヘッジファンド

ヘッジファンドも投資信託と同様に、ファンドマネージャーに資金を預けて運用を任せられる投資手法です。しかし、投資信託とは異なり最低出資額が1,000万円〜であり、かなりの余裕資金がないと始められない投資方法であるといえます。

ただし、参入障壁が高い投資であるものの、相場が下落する局面でも利益を追求することから、安定したリターンを期待できることが特徴です。

というのも、投資信託は株式や債券を用いて取引するのに対し、ヘッジファンドでは株式や債券に加えて先物取引や信用取引など、あらゆる投資手法を組み合わせて利益を追求します。このような幅広い投資対象があることや、私募形式で自由な戦略を立てられることから、下落相場でも利益が出るよう運用されるのです。

一方、投資信託は株価指数に連動した値動きになるため、相場が下落すると同時に運用実績もマイナスになるケースが一般的です。

ヘッジファンドで期待できる年利は10%〜となっており、初期投資は必要であるものの効率よく資産を増やせる可能性があります。ただし、投資である以上、リスクを伴う点は注意しましょう。

ソーシャルレンディング

ソーシャルレンディングは、融資型クラウドファンディングの一種であり、ソーシャルレンディング業者が複数の投資家からインターネット上で資金を集め、集めた資金を企業などの資金需要者に貸し付ける仕組みです。

借り手は元本に対して利息を上乗せして返済し、投資家は返済利息を利益として受け取ります。

ソーシャルレンディングで期待できる年利は4〜6%です。年利10%を達成するのはむずかしいものの、ファンドによっては年利7〜8%など高利回りを期待できます。

少額から投資できることや、一度投資すると運用期間終了まで管理・運用の手間がかからないことなどが魅力です。

ただし、基本的に運用期間終了まで解約できないことや、借り手となる企業の経営状態の悪化や倒産などで貸し倒れが発生するリスクなどがあります。

年利10パーセントを目指すときのポイント

年利10%を安定して達成できれば、効率的に資産を増やせます。しかし、達成できる投資方法は限られていることに加え、難易度は非常に高いのも事実です。

ただ、「せっかく資産運用するなら、大きなリターンを期待したい」などの理由から、年利10%を目指す方もいるでしょう。

そこで、年利10%を目指すときに押さえておきたいポイントを解説します。

年利10パーセントを長期的に維持するのは難易度が高いことを理解しておく

年利10%は、短期的に達成できても、長期的に達成するのは難易度が高いといえます。

たとえば、1株5,000円で購入した株式が数か月後に5,500円になれば、短期的に利回り10%を達成できます。しかし、株価が5,500円が再び5,000円に戻ったり、それ以下になったりすることもあり、長期的に年利10%の水準を維持し続けるのは簡単なことではないとイメージできるでしょう。

また、投資信託やヘッジファンドなど、過去の運用実績を確認できる投資方法もありますが、あくまで過去の運用実績であり、将来同じ水準で利回りを維持できるかはわかりません。

短期的、もしくは一時的に達成することはできても、年利10%を維持し続けるのは難易度が高いことを認識したうえで、目標を決めることをおすすめします。

リスクについて考えておく

投資初心者の場合、3〜5%の利回りを目標とすることが一つの水準となっています。

年利3〜5%は、リスクを抑えつつある程度のリターンも期待でき、なおかつ投資初心者でも達成しやすい水準とされているからです。一方で年利10%は、ハイリスク・ハイリターンの投資となります。

もちろん、年利10%は達成できない目標ではありませんが、投資の世界ではリターンとリスクは比例することが基本です。そのため、年利10%を狙うなら、ある程度のリスクを許容しておく必要があるでしょう。

分散投資を行う

年利10%を狙うのは相応のリスクを伴うため、分散投資しましょう。

分散投資とは、投資先を一つに限定せず、投資対象や地域、時間を分散させて、複数の投資先に投資することを指します。

たとえば、株式投資する際、高い利回りが期待できるからといって1社に投資資金の全額を使うのは非常に危険です。仮に投資先が倒産すれば、株が無価値になって投資したお金がなくなってしまいます。

一方で、分散投資を行い、たとえば株式投資で異なる業態の企業の株をいくつか購入した場合、一部の株式投資で損失がでても、ほかの投資先でカバーできる可能性があります。

無理に年利10パーセントを狙う必要はない

年利10%を継続的に維持できれば、元本を約7.2年で2倍に増やせます。

期待できるリターンが大きいのは魅力的に感じるポイントですが、本当に年利10%を狙う必要があるのか確認することも大切です。

たとえば、40代の方で余剰資金が1,000万円あり、老後資金のために2,000万円にしたいと考えている人もいるでしょう。その場合、40歳から投資をスタートし、定年退職するのが60歳とした場合、運用期間は20年間となります。

運用期間20年で元本の1,000万円を2,000万円に増やす場合、目標利回りは3.5%前後となります。

目標利回りによって選択すべき投資方法が変わるため、あえてリスクの高い年利10%を狙う必要がない場合もあるのです。

税金を考慮しておく

投資によって得た利益は、全て税金が課されます。

投資にかかる税率は「20.315%」と定められています。株式投資の場合、売却益や配当金などで得た利益に対し税金が課せられます。

そのため、株式投資で10万円の利益があったとしても、20,315円の税金がかかるため、実際に受け取れる利益は「10万円- 20,315円=79,685円」となるのです。

年利10%を目標にする場合、表面的な利益だけを計算するのではなく、税金を考慮して目標利回りの設定やシミュレーションをしましょう。

長期投資なら年利3~5%が現実的

長期的に投資をする場合、年利10%を維持するのは難易度が高いため、まずは現実的な数字として年利3〜5%を目標にしてみましょう。

もちろん、よりリスクの低い年利3%以下を目標にすることも可能です。しかし、日本では2022年のインフレ率が2.5%、2023年のインフレ率が2.7%となっており、仮に年利2%を維持できたとしてもインフレ率を考慮するとマイナスになってしまいます。

そのため、インフレ率やリスクとリターンのバランスを考慮すると、長期投資では3〜5%を目標とすることが一つの基準となっているのです。

投資に慣れてきた場合、より高い利回りを目標とすることもできます。しかし、投資に慣れていない場合は、まず現実的な目標を立てて成功体験を積み重ねることが大切です。

まとめ

今回は、年利10%の難易度について解説しました。

年利10%で資産運用ができれば、約7.2年で元本を2倍にでき、効率的に資産を増やせます。しかし、継続的に年利10%を維持するのは非常に難易度が高いことに加え、相応のリスクがあります。

そこで、投資初心者の方は現実的な目標として、年利3〜5%を狙うのがおすすめです。

年利3〜5%なら年利10%よりも難易度が下がり、投資方法の選択肢も増えます。たとえば、少額から始められる不動産投資の一種であり、運用や管理の手間がかからない「不動産クラウドファンディング」の利回りは3%程度、高いものであれば5%を超えるものがあります。

なお、不動産クラウドファンディングを始めるなら、首都圏の中古物件に特化したエキスパート集団が管理・運用する「不動産BANK」がおすすめです。1口1万円から投資可能で、利回り6%という高いリターンを期待できます。

今回の記事を参考に、年利10%の難易度を踏まえて、目標とする利回りや投資方法を検討してみてください。