不労所得で月1万円を稼ぐために、少額から始める不動産クラウドファンディングや投資信託がおすすめ。分散投資と長期運用でリスクを減らし、利益を再投資して資産を増やしましょう。特に年利約6%が期待できる不動産クラウドファンディングなら初心者でも安心して取り組めます。

不労所得で月1万円を稼げるようになれば、外食の回数を増やす、年に1回旅行に行くなど、これまで以上に生活を豊かにすることができます。

しかし、いざ不労所得を目指そうとすると、「そもそも不労所得で月1万円を稼ぐことは現実的なのか」「どうやって稼げば良いのか」などさまざまな疑問が湧いてくるものです。

そこで本記事では、不労所得で月1万円を稼ぐ方法やコツについてわかりやすく解説します。

不労所得を目指すうえで注意しておくべきポイントなども紹介しますので、ぜひ最後まで目を通してみてくださいね!

- 不労所得で月1万円は稼げる?

⇒ 月1万円なら十分狙える! - 不当所得で月1万円を稼ぐ方法は?

⇒ 不動産クラウドファンディングをメインに検討を - 不労所得を稼ぐためのコツは?

⇒ 事前準備・リスク管理・継続が重要!

※ 本サイトでは、不労所得についての記事を複数作成し、以下にまとめております。

▶利回り5%での不労所得シミュレーション

※ 目標の不労所得額をクリックすると、詳細記事に飛びます。

※ 不労所得だけで生活する記事はこちらから

目次

- 不労所得で月1万円を稼ぐことはむずかしくない

- 不労所得で月1万円を得るための方法

- 不動産クラウドファンディング

- 不動産投資

- 投資信託

- ETF(上場投資信託)

- REIT(不動産投資信託)

- 株式投資

- FX

- 外貨預金

- 債券投資

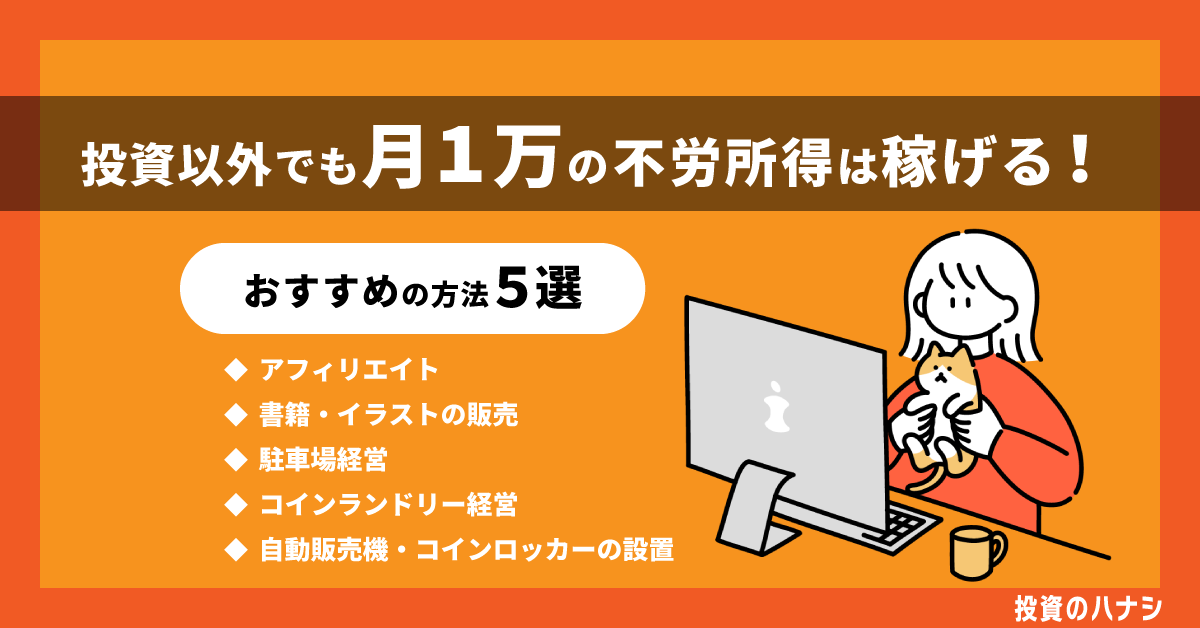

- 投資以外でも月1万円の不労所得は稼げる!おすすめの方法5選

- アフィリエイト

- 書籍やイラストなどの販売

- 駐車場経営

- コインランドリー経営

- 自動販売機・コインロッカーの設置

- すぐに月1万円の不労所得が狙える人の特徴

- 不労所得に活用できるスキル・資産が既にある人

- コツコツ勉強したり、取り組むことが得意な人

- 月1万円の不労所得に向かない人の特徴

- プライベートの時間を削りたくない人

- コツコツ取り組むことが苦手な人

- 不労所得で月1万円を安定的に稼ぐためのコツ

- 分散投資・長期投資を心がける

- リスク許容度を決めておく

- まずは少額で始めてみる

- 利益は積極的に再投資する

- 興味・関心のある方法で不労所得を目指す

- 不労所得を目指す前に知っておくべき注意点

- 余剰資金の範囲で取り組む

- 確定申告を漏れなくおこなう

- 会社の就業規則に違反しないか事前に確認する

- 必ず稼げるわけではないことを理解しておく

- 詐欺には十分注意する

- まとめ

不労所得で月1万円を稼ぐことはむずかしくない

まず知っておくべきは、不労所得で月1万円を稼ぐのはむずかしくないということです。

たとえば、資産運用で不労所得を目指すとして、月1万円・年12万円を稼ぐために必要な資金を利回り別にシミュレーションしてみましょう。

| 利回り | 1% | 3% | 5% | 7% |

| 必要な資金 | 1,200万円 | 400万円 | 240万円 | 約170万円 |

一般的に、投資初心者の方でも利回り5%程度なら狙えるとされているため、200~300万円の資金があれば、月1万円を達成できる計算です。

また、はじめは資金が不足していても、利益を再投資していけば、月1万円を安定的に得られる程度の資産を築くこともできるでしょう。

不労所得だけで生活するほどのお金を得ることは、よほどの資産がない限り現実的ではありません。

しかし、月1万円であれば現実的に狙える範囲なので、積極的にチャレンジしてみることをおすすめします。

不労所得で月1万円を得るための方法

投資で不労所得を目指すのであれば、次のような方法が選択肢に入ってきます。

- 不動産クラウドファンディング

- 不動産投資

- 投資信託

- ETF(上場投資信託)

- REIT(不動産投資信託)

- 株式投資

- FX

- 外貨預金

- 債券投資

それぞれに異なるメリット・デメリットがあるため、自身の運用方針にあわせて適切に使い分けるようにしましょう。

不動産クラウドファンディング

不動産クラウドファンディングとは、インターネット上で投資家から集めた資金をひとつにまとめ、事業者が物件の取得・運用をおこなうサービスのことです。

投資家は、出資額に応じて運用益の一部を受け取ることができます。

不動産クラウドファンディングにおいて、ファンドに出資する以外に投資家がやることは基本的にありません。

一度出資してしまえば、あとは自動的に分配金を手にすることができます。

不動産クラウドファンディングのメリット・デメリットは、次のとおりです。

| メリット | デメリット |

| ・少額で投資できる・価格変動による損失のリスクがない・元本割れを防ぐ仕組みがある | ・中途解約は原則認められない・人気のファンドは応募が殺到して出資できないことがある |

不動産クラウドファンディングは数多くの事業者が展開していますが、なかでも不動産BANKが特におすすめです。

不動産BANKでは、資産価値の落ちにくい中古物件を扱っており、年6%の高利回りを実現しています。

出資までの手続きもすべてオンラインで完結できるため、気になるファンドが立ち上がったらすぐに応募できるように、会員登録だけでも済ませておくと良いでしょう。

不動産投資

不動産投資とは、土地や建物を他人に貸し出し、賃料を得る投資手法のことを指します。

物件の売買差益を狙うこともできますが、基本的な収入源は家賃収入です。

物件の維持・管理や入居者の募集、家賃徴収などを不動産会社に委託しておけば、収益率は下がるものの、オーナーはほとんど手をかけることなく、家賃収入を得ることができます。

不動産投資のメリット・デメリットは次のとおりです。

| メリット | デメリット |

| ・ローンを組めば自己資金以上のお金で投資ができる・節税効果が期待できる | ・初期費用が高額になりやすい・空室リスクや災害リスクなどを抱えることになる |

不動産投資の魅力は、ローンを組めることです。

負債を抱えることにはなりますが、自己資金が乏しくても、大きなリターンを狙えるようになります。

投資信託

投資信託とは、不特定多数の投資家から資金を集め、投資の専門家が株式や債券などの運用をおこなう金融商品のことです。

投資信託の保有者には、保有量に応じて分配金が付与されます。

気になる銘柄を一度購入してしまえば、あとは専門家が資産運用をおこなってくれるため、投資家のやるべきことは定期的に運用成果をチェックする程度です。

投資信託のメリット・デメリットとしては、次のような点が挙げられます。

| メリット | デメリット |

| ・少額で始められる・自動的に分散投資ができる・分配金が自動で再投資される | ・信託報酬を支払い続ける必要がある・リアルタイムの価格で取引できない |

投資信託は100円程度から始められるうえ、分散投資によるリスクヘッジも簡単にできるため、投資初心者の方には特に適した方法といえるでしょう。

ETF(上場投資信託)

ETF(上場投資信託)は、証券取引所に上場している投資信託のことです。

日経平均株価のような特定の指標と連動するように事業者が運用をおこない、運用益の一部が投資家に還元されます。

ETFでは通常の投資信託と同様に、投資の専門家が資産運用をおこなってくれるため、投資家はほとんど手をかけることなく収益を上げることが可能です。

ETFのメリット・デメリットとしては、次の点が挙げられます。

| メリット | デメリット |

| ・リアルタイムで取引できる・取引コストが低い | ・分配金が自動で再投資されない・銘柄数が少ない |

通常の投資信託とETFの主な違いは、リアルタイムでの取引ができるかどうかです。

通常の投資信託ではリアルタイムの価格で取引できず、取引注文時と約定時の価格が乖離する場合があります。

一方、ETFではリアルタイムの価格を確認しながら売買できるため、想定外の損失が生じる心配がありません。

REIT(不動産投資信託)

REIT(不動産投資信託)は、不動産を主な対象とした投資信託のことです。

投資家から集めた資金をもとに事業者が不動産を運用し、得られた収益の一部が出資割合に応じて還元されます。

投資信託やETFと同様、ただ商品を保有しているだけで分配金を得られるため、不労所得のひとつといえるでしょう。

REITのメリット・デメリットは、次のとおりです。

| メリット | デメリット |

| ・比較的高い利回りが期待できる・少額で不動産に投資できる | ・金利変動リスクがある・現物の不動産は所有できない |

REITの魅力は、利回りが比較的高い点です。

REITには、利益の9割超を分配金に充てた事業者が税制優遇される仕組みがあります。

そのため、積極的に利益の還元がおこなわれ、利回りも高くなりやすいことを覚えておきましょう。

株式投資

株式投資とは、資金調達のために企業が発行する株式を取引し、利益を得る方法のことです。

株式の価格は変動するため、売買差益で稼ぐこともできますが、不労所得を目指すのであれば配当金を狙いましょう。

配当金とは、企業利益のなかから株主に対して分配されるお金のことです。

株主は株式を保有しているだけで、年に1~2回程度、配当金を受け取れます。

株式投資のメリット・デメリットは、次のとおりです。

| メリット | デメリット |

| ・株主優待を受けられる・株主として企業の意思決定に関与できる | ・まとまった資金が必要になる・投資先企業が倒産するリスクがある |

株主投資を始めるなら、株主優待の内容もチェックしたうえで銘柄を選ぶことが大切です。

自社商品の割引券や金券などが付与される銘柄を選べば、不労所得に近い恩恵を受けられます。

FX

FXとは、世界各国の通貨を取引して利益を得る投資手法のことです。

売買差益で稼ぐこともできますが、不労所得が目的であれば、スワップポイントを狙うことになるでしょう。

スワップポイントは、金利差のことです。

FXでは2か国の通貨をペアで売買することになり、保有期間中はなにもしなくてもほぼ毎日、通貨間の金利差が付与されます。

FXのメリット・デメリットは、次のとおりです。

| メリット | デメリット |

| ・自己資金の25倍までのお金で投資できる・取引コストが低い | ・大きな損失が出やすい・為替変動の影響を受ける |

FXの特徴は、自己資金の25倍までの資金を使って、レバレッジを効かせた取引ができることです。

少額の資金でも大量の通貨を保有できるようになるため、スワップポイントによる大きなリターンを狙えます。

ただし、短期間で自己資金を大幅に減らすおそれもあるため、リスク管理には十分気をつけておきましょう。

外貨預金

外貨預金とは、日本円をドルやユーロなどの外貨に換えて預金し、利息を得る方法のことです。

外貨は金利が高い傾向にあり、日本円で預金しているよりも効率よく利息を稼げます。

また、単にお金を預けておくだけで利息が付与されるため、手間もかかりません。

外貨預金のメリット・デメリットは、次のとおりです。

| メリット | デメリット |

| ・円預金よりも金利が高い | ・為替変動の影響を受ける・外貨の預け入れと引き出しに手数料がかかる |

外貨預金の注意点は、為替変動の影響を直接受けてしまうことです。

利息で稼いだとしても、外貨を日本円に換金するタイミングで損してしまい、結果的に収支がマイナスになるケースも少なくありません。

債券投資

債券投資とは、資金調達のために国や企業が発行する債券を購入し、利息を得る投資手法のことです。

満期まで債券を保有していれば、購入資金が満額返還され、利息の分だけ得することになります。

また、債券の購入後は何もしなくても利息を得られるため、不労所得を目指している人にはぴったりの方法といえるでしょう。

債券投資のメリット・デメリットは、次のとおりです。

| メリット | デメリット |

| ・安全性が高い・得られる金額が事前にわかる | ・リターンが小さい |

債券投資は、国の財政破綻や企業の倒産などが起きない限り、基本的には元本が守られます。

非常に安全性の高い投資方法である一方で、リターンも小さくなりやすい点には注意しておきましょう。

投資以外でも月1万円の不労所得は稼げる!おすすめの方法5選

投資以外にも、次のような方法で不労所得を稼ぐことも可能です。

- アフィリエイト

- 書籍やイラストなどの販売

- 駐車場経営

- コインランドリー経営

- 自動販売機・コイン

投資できるほどの資金を用意できない場合や、ビジネスに興味がある場合などは積極的に試してみることをおすすめします。

アフィリエイト

アフィリエイトとは、自身で作ったコンテンツに広告を掲載し、閲覧された場合や広告経由で商品が購入された場合などに、一定の報酬を得られる仕組みのことです。

Webサイト・SNS・ブログなどを利用して、広告収入を得るケースが一般的といえるでしょう。

アフィリエイトの魅力は、元手を必要としない点です。

無料のSNSやブログサービスを活用すれば、手持ちのスマホひとつでも収益を上げられます。

ただし、アフィリエイトで稼ぐには、多くの人に利用されるコンテンツを作らなければなりません。

そのため、まずはコンテンツを充実させる必要があり、収益が出始めるまでには時間がかかることを理解しておきましょう。

書籍やイラストなどの販売

書籍やイラストなどを販売すれば、印税収入を得られます。

たとえば、書籍の印税率は定価の5~10%程度です。

仮に定価1,000円・印税率10%の本が毎月1,000冊売れると、10万円の不労所得となります。

著作物の販売で不労所得を目指すメリットは、趣味の延長線上で始められることです。

普段から描いているイラストや、趣味で撮影している写真などを販売サイトに出品するだけでも、不労所得につながる可能性があります。

ただし、印税収入を得られるだけの作品を作ることは簡単ではありません。

長い時間かけて作った作品を販売してみたものの、一切収益が出ないといったケースは多く見られます。

駐車場経営

駐車場経営とは、舗装した土地を駐車場として貸し出し、賃料を得る方法のことです。

利用者とのトラブル対応や機器のメンテナンスなどは必要になりますが、業者に委託しておけば、オーナーが手をかけることはほとんどなくなります。

駐車場経営のメリットは、不動産ビジネスでありながら初期費用を抑えられる点です。

土地の状態や立地次第では、ロープで区切るだけでも駐車場としての機能を果たします。

1台分の駐車スペースがあれば始められるため、空いた土地を所有している方は積極的にチャレンジしてみてください。

ただし、土地を平面でしか活用できない駐車場経営は、マンション経営などと比べて収益性が悪くなる点には注意が必要です。

資金に余裕がある場合は、賃貸住宅などを扱う不動産投資に取り組んだほうが、高い利回りを実現できるかもしれません。

コインランドリー経営

コインランドリー経営とは、空いた土地に洗濯用設備を導入した建物を建て、利用料を得るビジネスのことです。

コインランドリー経営では、機器整備・清掃・集金などの業務が発生するものの、アルバイトの雇用や専門業者への委託によって、不労所得の仕組みを構築することもできます。

コインランドリー経営のメリットは、高い利回りが期待できる点です。

経営形態にもよりますが、10%程度の利回りを実現できるケースもあります。

初期費用がかかる点はデメリットですが、高利回りで運用できれば、短期間で回収できる可能性も十分あるでしょう。

ただし、コインランドリー経営が成功するかどうかは、立地に大きく左右されます。

そのため、立地の選定には時間をかける必要があるほか、集客力を高めるための経営センスが問われることも理解しておきましょう。

自動販売機・コインロッカーの設置

自動販売機やコインロッカーを設置することでも、不労所得は稼げます。

空いた土地に自動販売機やコインロッカーを設置すれば、放置していても収益を上げることが可能です。

機器のメンテナンスや集金なども必要になりますが、不労所得を得たいのであれば、手数料を払って業者に委託すると良いでしょう。

設備の導入も、業者とリース契約を結べば費用をかけずに済ませられます。

ただし、自動販売機やコインロッカーの利用単価は低いため、運用する規模にもよりますが、大きなリターンは期待できません。

また、いたずらや盗難のリスクがある点にも注意しておきましょう。

すぐに月1万円の不労所得が狙える人の特徴

すぐに月1万円の不労所得を目指せる人の特徴は、次の3つです。

- ある程度の貯金があり、それを投資に回してもよいと考えている人

- 不労所得に活用できるスキルや資産をすでに持っている人

- コツコツ勉強したり、取り組むことが得意な人

自分自身のライフスタイルや考え方を振り返りながら、月1万円の不労所得を狙うために必要なことを考えていきましょう。

不労所得に活用できるスキル・資産が既にある人

不労所得に活用できるスキルや資産をすでに持っている人は、すぐに月1万円の不労所得を目指すことができます。

既存のノウハウと十分な資金力があれば、初期投資や時間的コストを抑えつつ、利益を得ることが可能です。

例えば、Webデザインのスキルを持っていれば、テンプレートを作成して販売することができます。一度作成したテンプレートが購入されるたびに、継続的な収入を得ることができます。

また、不動産の空き部屋を所有している場合、その部屋を短期賃貸に出すことで、月1万円程度の家賃収入を得ることは比較的簡単です。

不労所得につながるスキルや資産は意外と身近にあるものです。投資家の視点で自分の持っているものを見直し、活用方法を考えてみることをおすすめします。

コツコツ勉強したり、取り組むことが得意な人

コツコツ勉強したり、継続的に取り組むことが得意な人は、すぐに月1万円の不労所得を目指すことができます。

不労所得を得るためには、十分な知識を身につけ、地道に作業を積み重ねていくことが必要です。

例えば、YouTubeチャンネルで得られる広告収入も不労所得の一つと言えます。

YouTuberが簡単にお金を稼いでいるように見えることもありますが、実際には質の高いコンテンツを定期的に作り続け、地道に視聴者やフォロワーを増やさなければなりません。

そのため、利益が出るまで根気よく続けられないと、挫折してしまう人も多いです。

忍耐強く続けられる性格の人は、不労所得を得る大きなチャンスを持っていると言えます。

コツコツと努力を重ねていくことで、徐々に収入が増え、安定した不労所得を手に入れることができることを覚えておきましょう。

月1万円の不労所得に向かない人の特徴

月1万円の不労所得に向かない人の特徴としては、次の2点が挙げられます。

1.仕事・生活以外に取られる時間が少しでも取られるのが嫌な人

2.勉強やコツコツ取り組むことがあまり得意でない人

心当たりのある方は、ぜひ次の記事で解決方法をチェックしてみてください。

プライベートの時間を削りたくない人

不労所得は、片手間で手に入るようなものではありません。

時間の投資が必要です。

たとえば、株式投資の配当で不労所得を稼ぐにしても、企業業績や市場動向を十分に分析したうえで、投資する銘柄を選び抜かなければなりません。

株式を購入したあとも、完全に放置するのではなく、市場の動きを常にチェックする必要があります。

不労所得を気軽に得ようと考えている方は、ぜひ今一度、その考えを見直してみてください。

まずは、習慣化することから始めてみましょう。

5分や10分といった少しの時間でも、株に触れる時間を作ってみると良いかもしれません。

株に関するニュースやレポートを朝の通勤時間や昼休みに少しだけチェックしてみるだけでも、理解を深める第一歩になります。

コツコツ取り組むことが苦手な人

コツコツ勉強したり、継続的に取り組むことが苦手な人は、月1万円の不労所得を得るのに向いていないかもしれません。

不労所得を安定して得るためには、長期的な視点と継続的な努力が欠かせません。

例えば、ブログ運営は不労所得の定番ですが、安定した広告収入を得るには、質の高い記事を投稿し続ける必要があります。

また、検索エンジンのアップデートに対応するため、SEO対策についても定期的に学び直さなければなりません。

投資で不労所得を得る場合も、市場の動向や経済情勢に常に目を向け、必要な情報を収集して運用に活かすことが求められます。

もし物事を長期間続けることが苦手なら、まずは自分の興味や強みを活かせる小さな目標から始めてみることをおすすめします。

例えば、最初は毎日5分だけ投資やブログに触れる時間を作ることから始め、徐々にその時間を増やしていくことで、習慣化しやすくなります。

小さなステップを積み重ねることで、達成感を感じやすく、継続するためのモチベーションが維持しやすくなります。

大きな目標をいきなり達成しようとするのではなく、まずは自分ができる範囲で少しずつステップアップしていくことが、成功への近道となるでしょう。

不労所得で月1万円を安定的に稼ぐためのコツ

不労所得で月1万円を安定的に稼ぐためのコツとしては、次の5点が挙げられます。

- 分散投資・長期投資を心がける

- リスク許容度を決めておく

- まずは少額で始めてみる

- 利益は積極的に再投資する

- 興味・関心のある方法で不労所得を目指す

コツを知っているかどうかで成功確率は大きく変わってくるため、一つひとつのポイントをしっかりと押さえておきましょう。

分散投資・長期投資を心がける

不労所得で月1万円を安定的に稼ぐためには、分散投資・長期投資を心がけることが大切です。

まず、分散投資を徹底し、複数の投資先に資産を分けていれば、いずれかひとつで損失が生じたとしても、ほかの投資先の利益でカバーできることがあります。

また、同じ商品を保有し続けることで、短期的な価格変動の影響を抑えられる点もポイントです。

たとえば、株式投資においても、一時的に下落した株価が時間の経過とともに元の水準まで戻ってくるケースは少なくありません。

損切のラインを決めておくことも大切ですが、短期的な損得勘定で行動すると、本来回避できたはずの損失が生じてしまう可能性があるため十分注意してください。

リスク許容度を決めておく

リスク許容度を事前に決めておくことも、不労所得を安定して稼ぐためのコツといえるでしょう。

リスク許容度が明確になっていれば、自分にあった投資やビジネスの方法を選択できるようになります。

たとえば、ある程度のリスクにも耐えられる余裕がある場合は、FXでレバレッジを効かせた取引にチャレンジしてみるのも良いでしょう。

反対に、少しの損失も出したくないのであれば、債券投資などの方法でコツコツと稼いでいく方法が適しています。

また、リスク許容度にあわせたマイルールを設定しておくのもおすすめです。

たとえば、「資産全体の〇%にあたる損失が出たら撤退する」といったルールがあれば、むずかしい選択を迫られたときにも、素早く冷静な判断ができるようになります。

まずは少額で始めてみる

投資やビジネスの経験がない方は、何事にも少額でチャレンジしてみることが重要です。

投じる資金を少額にとどめていれば、その分、損失のリスクも抑えられます。

たとえば、不動産クラウドファンディングや投資信託など、自己資金内で始められる方法がおすすめです。

反対に、多額の初期費用を要する不動産投資などは、運用に失敗すると負債を抱えることになるため、初心者の方にはハードルが高いといえるでしょう。

まずは月に数千円でも良いので、実践を通して不労所得を得る経験を積むことが大切です。

十分な知識と経験が身についたころに、資金や規模を大きくしていくようにしましょう。

利益は積極的に再投資する

不労所得を安定的に稼ぎたいのであれば、利益は積極的に再投資してください。

利益を元本に上乗せして投資していけば、運用額がどんどん増えていくため、生じる利益も加速度的に増加していきます。

はじめは十分な資金を用意できない場合でも、利益の再投資を続ければ、いずれ月1万円を稼げる程度の資金を運用できるようになるはずです。

また、運用期間が長くなるほど複利効果は高まっていくため、できるだけ早めに着手することも心がけましょう。

興味・関心のある方法で不労所得を目指す

興味・関心のある方法を選択することも、不労所得を目指す際のポイントといえるでしょう。

不労所得を生み出し、安定的に稼ぐには継続する力が必要です。

モチベーションを維持できない方法で取り組んでも、収益が出る前に諦めてしまう、減収を理由に作業をやめてしまうといった行動につながります。

結果として、せっかく時間をかけて構築した仕組みを無駄にすることにもなりかねません。

そのため、収益がなかなか出ないときや、一時的な減収が生じたときでも、コツコツと作業を続けられるような方法を選択することが大切です。

不労所得を目指す前に知っておくべき注意点

月1万円の不労所得を目指す際は、次の5点に注意しておくことが重要です。

- 余剰資金の範囲で取り組む

- 確定申告を漏れなくおこなう

- 会社の就業規則に違反しないか事前に確認する

- 必ず稼げるわけではないことを理解しておく

- 詐欺には十分注意する

場合によっては取り返しのつかない事態に陥る可能性もあるので、事前にしっかりと対策をとっておきましょう。

余剰資金の範囲で取り組む

不労所得の形成は、必ず余剰資金の範囲で取り組むようにしてください。

投資にしてもビジネスにしても、基本的には損失のリスクをともないます。

仮に余剰資金を超えて投じてしまうと、生活費や近い将来必要になるお金を失う可能性も出てくるわけです。

そのため、不労所得を目指す際は、日々の生活費や教育費、住宅・自動車の購入費などを別途確保しておくことが大切です。

そして、すべて失ったとしても生活に支障が生じない程度の金額で、不労所得の形成に着手するようにしましょう。

確定申告を漏れなくおこなう

不労所得として稼いだ金額次第では、確定申告が必要になる点にも注意してください。

税法上、不労所得で得たお金は雑所得や不動産所得、事業所得などに分類され、所得税・住民税の課税対象となります。

本業で給与を得ている会社員の場合、不労所得が20万円を超えたら所得税が発生するため、確定申告をおこなわなければなりません。

ただし、所得額に関わらず、住民税は発生します。

不労所得が20万円以下の場合でも、市役所などで別途申告手続きをおこなってください。

自営業者は少しでも不労所得が発生した時点で、確定申告での計上が必要です。

なお、確定申告の必要性は給与の年収などによっても異なるため、少しでも不安がある場合は最寄りの税務署で詳細を確認しておきましょう。

万が一、納税漏れがあった場合には、無申告加算税や延滞税などのペナルティを課せられるおそれがあります。

会社の就業規則に違反しないか事前に確認する

不労所得を目指す際には、会社の就業規則に違反しないか事前に確認しておきましょう。

不労所得を得ている方法によっては、副業とみなされるおそれがあります。

たとえば、アフィリエイトや書籍の販売などで利益を上げることは、副業にあたるケースが一般的です。

副業がバレても、ただちに解雇されるようなことは考えにくいですが、減給や降格といった処分が下される可能性はあるため十分注意してください。

なお、投資は資産運用のひとつであり、基本的には副業にあたりません。

会社の就業規則で副業が禁止されている場合は、投資で不労所得を目指しましょう。

必ず稼げるわけではないことを理解しておく

不労所得の形成に着手したからといって必ず稼げるわけではないことも、あらかじめ理解しておかなければなりません。

たとえば、不動産投資で空室ができれば、経費がかかる分だけマイナスが生じてしまいます。

手間と時間をかけてブログを書いても、閲覧者数が伸びず、利益が発生しないこともあるでしょう。

方法にもよりますが、一切利益が出ないまま長期間経過するケースや、元本割れしてしまうケースも決して珍しくありません。

そのため、経済的にも精神的にも無理のない範囲で、取り組むことが何よりも大切です。

詐欺には十分注意する

不労所得を目指す過程においては、詐欺に十分注意しておきましょう。

不労所得の獲得に向けて行動を起こしている人は、お金への興味・関心が比較的高いため、詐欺の対象になりやすい傾向があります。

「必ず稼げる」「成功率100%」などと、都合の良い言葉ばかりを並べた情報商材やセミナーなどは数多く存在しますが、基本的に詐欺です。

無駄なお金を費やすことにもなりかねないため、絶対に手を出さないようにしてください。

また、有益な情報を取捨選択できるように、投資やビジネスに関する基礎知識を身につけておくことも重要です。

まとめ

月1万円の不労所得を稼ぐことは、決してむずかしくはありません。

ある程度の資金を用意できれば、安定的な不労所得を手にできる可能性は十分あります。

しかし、投資にしてもビジネスにしても100%成功する保証はなく、損失が生じる可能性も否定できません。

そのため、知識・経験のない初心者の方は、できるだけ低リスクな方法から始めることを意識してください。

低リスクな方法はいくつかありますが、なかでも不動産クラウドファンディングがおすすめです。

不動産クラウドファンディングであれば、1万円程度の少額で投資できるうえ、運用もプロに任せられるため、初心者の方でも安定した利益を得ることができます。

少しでも不動産クラウドファンディングに興味がある場合は、ぜひ不動産BANKの公式サイトをチェックしてみてください。

不動産BANKでは、年利約6%の高利回りを狙えるファンドが随時立ち上がっています。

会員登録から出資までスマホひとつで完了できるため、煩雑な手続きが苦手な方でも安心です。

この機会に、不動産クラウドファンディングで不労所得を目指してみませんか?