サラリーマンが不動産投資でカモにされやすい理由や対処法を解説します。サラリーマンにおすすめしたい、不動産投資以外の投資方法も紹介しているので、ぜひ最後までチェックしてみてください。

安定した副収入が得られるうえ、節税効果も期待できる不動産投資ですが、サラリーマンはカモにされやすいとの意見があるのも事実です。しかし、「なぜサラリーマンが狙われるのか」「どうすればカモにされずに済むのか」など、さまざまな疑問を感じている人も多いのではないでしょうか。

本記事では、サラリーマンが不動産投資でカモにされやすい理由や対処法を解説します。サラリーマンにおすすめしたい、不動産投資以外の投資方法も紹介しているので、ぜひ最後までチェックしてみてください。

目次

- サラリーマンが不動産投資でカモにされる可能性は高いといえる

- サラリーマンが不動産投資でカモにされやすい4つの理由

- ローン審査に通過しやすい

- 物件の管理を任せきりにしがち

- 節税のメリットにつられやすい

- 投資や経営の知識に乏しい

- 不動産投資でカモにされる事例

- 無理やりローンを組まされる

- 不利な家賃保証を契約させられる

- 入居者トラブルの多い物件を購入させられる

- 賃貸需要のないオーナーチェンジ物件を購入させられる

- 大規模修繕が必要な中古物件を購入させられる

- 悪質な事業者によくある特徴

- メリットだけを説明して購入をせかしてくる

- 新築物件の購入を強く勧めてくる

- おとり広告を使用している

- 過去に行政処分を受けている

- 不動産投資で騙されないためのポイント3選

- 不動産の基礎知識を学んでおく

- 投資目的を明確に設定する

- セカンドオピニオンを受ける

- カモにされたときに取るべき3つの行動

- 管理会社を変更する

- 不動産に精通した弁護士に相談してみる

- 物件の売却を検討する

- 不動産投資にリスクを感じるならほかの投資も検討してみて!

- 不動産クラウドファンディング

- REIT(不動産投資信託)

- iDeCo

- NISA

- まとめ

サラリーマンが不動産投資でカモにされる可能性は高いといえる

「騙される」とまではいえないものの、サラリーマンが不動産投資でカモにされる可能性は比較的高いといえます。詳しくは後述しますが、サラリーマンは不動産会社にとって利益を得やすい顧客となってしまうからです。

不動産会社の提案を鵜吞みにし続けた結果、有利とはいえない条件で契約してしまうケースも少なくありません。できるだけ効率よく利益を生み出していくためには、カモにされないための知識を身につけておくことが大切です。

サラリーマンが不動産投資でカモにされやすい4つの理由

サラリーマンが不動産投資でカモにされやすい主な理由は、以下の4つです。

- ローン審査に通過しやすい

- 物件の管理を任せきりにしがち

- 節税のメリットにつられやすい

- 投資や経営の知識に乏しい

自分自身の状況と合致する点がないか、確認しながら読み進めてみてください。

ローン審査に通過しやすい

まず、サラリーマンがカモにされやすい理由のひとつが、ローン審査に通過しやすいことです。

多額の初期費用を要する不動産投資は、基本的に金融機関から融資を受けられる人でなければ始められません。定期的に一定額以上の収入を得られるサラリーマンであれば融資審査に通過しやすいので、不動産投資を強く勧められる傾向にあります。

特に収入が安定している公務員や大企業の社員は、不動産会社から狙われやすい職業といえるでしょう。

物件の管理を任せきりにしがち

サラリーマンは物件の管理を不動産会社に任せきりにしがちなことも、カモにされやすい要因といえます。不動産会社からすると物件の管理を任せてもらえれば、手数料収入を得られるからです。

多くのサラリーマンは本業が忙しいため、物件管理に手間をかけられません。手数料を支払ってでも、物件の管理を不動産会社に一任したいと考えるのは自然なことです。

また、多忙で物件に足を運ぶことさえ難しい人もいるでしょう。物件管理がずさんでも気づかないケースがあります。物件管理を不動産会社に任せること自体が間違った選択とはいえませんが、できる限り関与していく姿勢をみせておくことが大切です。

節税のメリットにつられやすい

節税メリットにつられやすいことも、サラリーマンがカモにされやすい要因です。多くの税金を納めているサラリーマンのなかには、節税対策を求めている人も少なくありません。不動産投資は節税対策としても活用できるため、不動産会社からすると投資を始めるメリットとして押し出しやすくなります。

具体的には、不動産投資の所得は給与所得との損益通算が可能です。不動産投資で生じた赤字を給与所得から差し引くことで、課税所得を減らし、所得税や住民税を節税できます。

年収が高い人ほど支払う税金も大きくなるため、不動産投資の節税効果が魅力的に感じられるでしょう。しかし、不動産投資の主な目的は利益をあげることです。節税の観点だけで安易に始めることはおすすめしません。

投資や経営の知識に乏しい

サラリーマンが不動産投資でカモにされやすい理由には、投資や経営の知識に乏しいこともあげられるでしょう。一般的なサラリーマンは不動産投資の詳しい仕組みや、メリット・デメリットなどを詳しく理解できていないことが多いです。そのため、不動産会社のいいなりになってしまうことがあります。

例えば、相場よりも割高な物件を薦められたり、経費を無視した表面利回りだけを提示されたりしても、基礎知識がなければ実際に利益が期待できるかどうかは見抜けません。

自社利益のために事実を捻じ曲げている、悪質な不動産会社も存在します。前提として、不動産会社の情報がすべて正しいとは限らないことを理解しておきましょう。

不動産投資でカモにされる事例

次に、不動産投資でカモにされる事例を紹介します。同じ状況に陥りそうになった際に踏みとどまれるよう、頭の片隅に入れておくとよいでしょう。

無理やりローンを組まされる

不動産投資でカモにされる事例のひとつが、無理やりローンを組まされるケースです。不動産会社からすると、高額な物件を売れば大きな利益を得られます。そのため、融資審査に通過しやすいサラリーマンにローンを組ませて、高額物件を買わせることがあるのです。

無計画にローンを組むと多額の返済に追われ、収支が赤字続きになるかもしれません。売却しようとしても、物件価格の変動次第では大きな損失が生じることもあるでしょう。

ローンを組みやすいことは、サラリーマンのメリットともいえます。しかし、割高な物件を薦められる可能性があることを覚えておきましょう。

不利な家賃保証を契約させられる

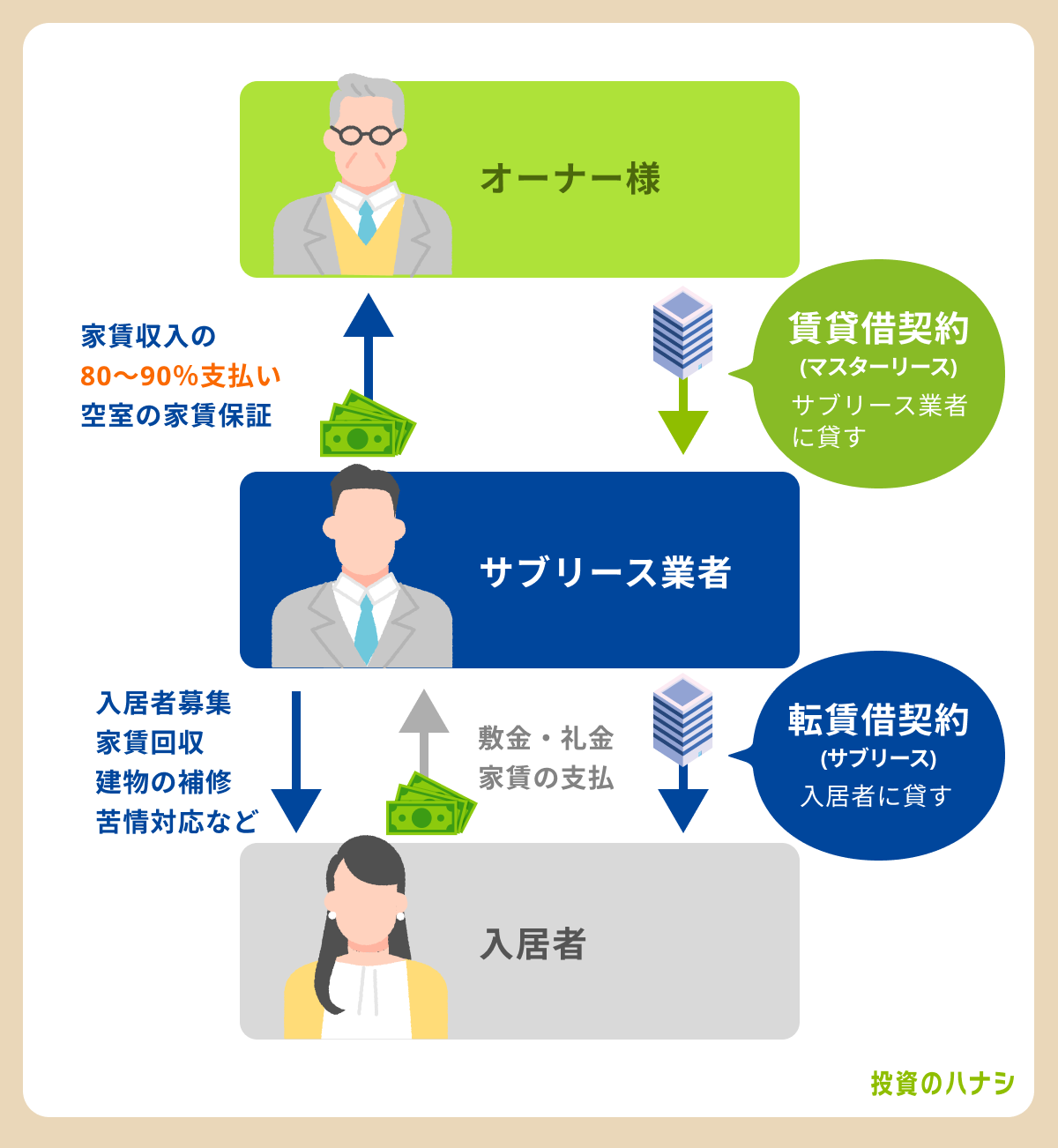

相場よりも安い家賃保証と知らずに、サブリース契約を結ばされるケースも少なくありません。

サブリース契約では、不動産会社が所有者から物件を借り上げ、入居者に貸し出します。そして、所有者には満室時の家賃の約80~90%が家賃保証として支払われる仕組みです。手数料は取られるものの、空室を心配する必要がなくなる点は大きなメリットといえます。

しかし、相場よりも割安な家賃保証を提示する不動産会社も存在します。事前にサブリース契約の相場を理解していなければ、不利な条件にもかかわらず契約してしまうこともあるでしょう。

不動産会社によっては、最初は充実した家賃保証を提示しておいて、あとから減額を要求してくるパターンもあります。しかし、サブリース契約において不動産会社は借主です。借主は法律で保護される存在であるため、減額請求を拒否できないケースが多いのが実情です。

入居者トラブルの多い物件を購入させられる

入居者トラブルの多い物件を購入させられることも、よくある事例のひとつです。本業が忙しいサラリーマンは物件をその目で確認しないことも多いため、入居者の質までは判断しきれません。

家賃滞納や高額な原状回復費用の発生、騒音問題などの入居者トラブルは、物件の賃貸需要や収支に直結します。トラブルが頻繁に起こる場合は、物件を手放さなければならないこともあるでしょう。また、物件自体は問題ないものの、周辺環境が劣悪なケースも考えられます。

賃貸需要のないオーナーチェンジ物件を購入させられる

悪質な不動産会社が相手だと、賃貸需要のないオーナーチェンジ物件を購入させられる可能性も否定できません。

オーナーチェンジ物件とは、入居者がいる状態で引き継がれる物件のことです。利益がすぐに出やすいメリットがある反面、無計画に手を出してしまうとカモにされるおそれがあります。

例えば、購入時に満室との説明を受けたものの、入居者はサクラであり、オーナーチェンジ直後に一斉退去してしまうケースも。賃貸需要があるかどうかは、入念な下調べのもとで慎重に判断することが大切です。

大規模修繕が必要な中古物件を購入させられる

最後に紹介する事例は、大規模修繕が必要な中古物件を購入させられるケースです。初期費用ばかりを気にかけてしまい、修繕費まで頭が回らない人も多いでしょう。

考えられるのは、「設備の不具合を伝えられなかった」「目に見える所だけ修繕されている」といったパターンです。購入費用を安く済ませられても、修繕費がかさんでしまっては結果的に損してしまいます。

なお、買主が物件の欠陥を知らされていない場合、一定期間内であれば売主が修繕費などを支払うのが原則です。しかし、事前に欠陥が告知されているにもかかわらず購入した場合、責任を追及することは難しいでしょう。

悪質な事業者によくある特徴

次に、悪質な事業者によくある特徴を紹介します。信頼できる事業者を適切に見極めて、カモにされるリスクを抑えましょう。

メリットだけを説明して購入をせかしてくる

メリットだけを伝えられて、購入をせかしてくる事業者には注意が必要です。自社利益やノルマのためにデメリットを隠し、早く売りつけることだけを目的としている可能性があります。

例えば、「これ以上の物件はほかにない」「購入希望者がたくさんいるので買うなら今しかない」といった営業文句が出てきたときは要注意です。

物件選びは不動産投資を始めるうえで重要な過程といえます。無理やり即決を求めてくる事業者は信頼しないほうがよいでしょう。最終的な責任の所在は自分にあります。納得いくまで丁寧に説明してくれる事業者を選んでください。

新築物件の購入を強く勧めてくる

新築物件の購入を強く勧めてくる場合も、悪質事業者の可能性を疑いましょう。不動産会社としては高額な物件を売ったほうが大きな利益になるため、顧客の意向を考慮せずに新築物件を売りつけてくることがあります。

新築であることを理由に、高額な投資も仕方ないと諭してくるときは特に注意が必要です。新築物件だからといって、必ず利益をあげられるとは限りません。多額ローン返済を抱えてしまうと、収支が赤字になってしまうこともあります。

まずは投資目的を明確にしたうえで、本当に新築物件への投資が適切かどうかを見極めることが重要です。

おとり広告を使用している

悪質な事業者に見られる特徴として、おとり広告を使用していることもあげられます。おとり広告とは、売るつもりのない商品を提示して集客する方法のことです。

例えば、以下のような特徴がある場合は、おとり広告を疑ってください。

- 相場よりも明らかに割安

- 物件名が公表されていない

- 物件の下見ができない

そもそもおとり広告は、法律によって禁止されている行為です。客寄せのために、虚偽の情報を用いるような事業者とは関わらないようにしましょう。

過去に行政処分を受けている

過去に行政処分を受けていることも、悪質事業者によくある特徴のひとつです。すべての事業者が該当するわけではありませんが、再度トラブルを起こすことも十分考えられるでしょう。

行政処分は法令違反があった事業者に対して、業務停止や免許取り消しなどの処分を行うものです。事業者が健全な経営を続けている限り、行政処分を受けることはありません。

過去の行政処分歴は、国土交通省のネガティブ情報等検索サイトで調べられます。事業者との契約手続きを進める前に、念のため確認しておくとよいでしょう。

不動産投資で騙されないためのポイント3選

不動産投資で騙されないためのポイントは、以下の3つです。

- 不動産の基礎知識を学んでおく

- 投資目的を明確に設定する

- セカンドオピニオンを受ける

リスクヘッジに欠かせない最低限の知識なので、ぜひチェックしてみてください。

不動産の基礎知識を学んでおく

第一に、不動産の基礎知識を学んでおきましょう。専門的な分野まで理解することは難しいですが、基礎知識があれば騙されにくくなります。勉強していることが伝われば、不動産会社からも甘く見られなくなるはずです。

具体的には、物件の相場感やリスクの種類、税金の仕組み、利回りの計算方法などがあげられます。必要最低限の知識であれば、ネットや書籍でも十分身につけられるでしょう。独学に不安がある人は、セミナーに参加するのもひとつの方法です。

投資目的を明確に設定する

投資目的を明確に設定しておくことも大切です。漠然とした考えで不動産投資を始めようとしても、良し悪しの判断基準を持てません。その結果、不動産会社の意見に流されてしまうおそれがあります。

具体的には、どのくらいの期間、どの程度の収入を得たいのかを検討してみてください。不動産会社からの提案が目的達成につながるものかどうかを判断しやすくなるはずです。

投資目的を事前に設定していれば、事業計画も立てやすくなります。不動産投資には必ず損失のリスクが伴います。なんとなくの気持ちで安易に手を出すことはおすすめしません。

セカンドオピニオンを受ける

不動産投資で騙されないためには、セカンドオピニオンを受けられる環境づくりも欠かせません。日頃から第三者に相談しておく習慣を身につけておけば、悪質事業者による間違った情報にも気づけます。

不動産投資に関する意見を求める相手としては、ファイナンシャルプランナーや先輩の投資家などがあげられるでしょう。セミナーや投資家のコミュニティに参加すれば、実際に不動産投資で成功している人ともつながりやすくなります。

不動産会社を頼る場合も、複数社の意見を聞くことが重要です。競争原理が働き、有益な情報を引き出せるかもしれません。

カモにされたときに取るべき3つの行動

ここからは、不動産投資でカモにされたときにとるべき行動を紹介します。トラブルが複雑化・長期化する前に、早く行動に移しましょう。

管理会社を変更する

もしカモにされたと感じたときは、管理会社を変更してみるのもひとつの方法です。管理会社の質はさまざまなので、他社に乗り換えれば状況が改善する可能性もあります。

例えば、長期間空室が続いたり、管理手数料が割高だったりする場合は乗り換えを検討してみましょう。ただし、一般的には解約予告期間が設定されているため、即時解約は難しい点に注意してください。

不動産に精通した弁護士に相談してみる

トラブルを自分だけで解決できない場合は、不動産に精通した弁護士に相談してみてください。

状況次第では、法律に基づいて損害賠償請求や契約解除を行わなければならないケースもあります。法的処置を個人で進めることは難しく、弁護士のサポートが欠かせません。当事者間で話し合うと、問題が複雑化してしまう可能性もあります。

弁護士に相談する際は、弁護士会や市区町村などが提供している無料相談の場を活用するとよいでしょう。具体的な手続きを依頼することはできませんが、今後どうしていくべきかをアドバイスしてもらえるかもしれません。

物件の売却を検討する

カモにされたことで思うような成果を得られないときは、物件を売却することも検討しましょう。

健全に運用を続けられない物件は、早めに売却することで損失の拡大を防げます。無理に損失を取り返そうと固執すると、損失がどんどん膨らんでしまうかもしれません。

ただし、売却するには手数料がかかるほか、売却後にローン返済が残ることもあるでしょう。できるだけ負担を抑えられるように、売却方法や売却のタイミングには十分注意してください。

不動産投資にリスクを感じるならほかの投資も検討してみて!

サラリーマンが不動産投資でカモにされるケースは、実際に存在します。もし不動産投資にリスクを感じるのであれば、ほかの投資も検討してみましょう。ここからは、初心者にもおすすめの投資方法を4つ紹介します。

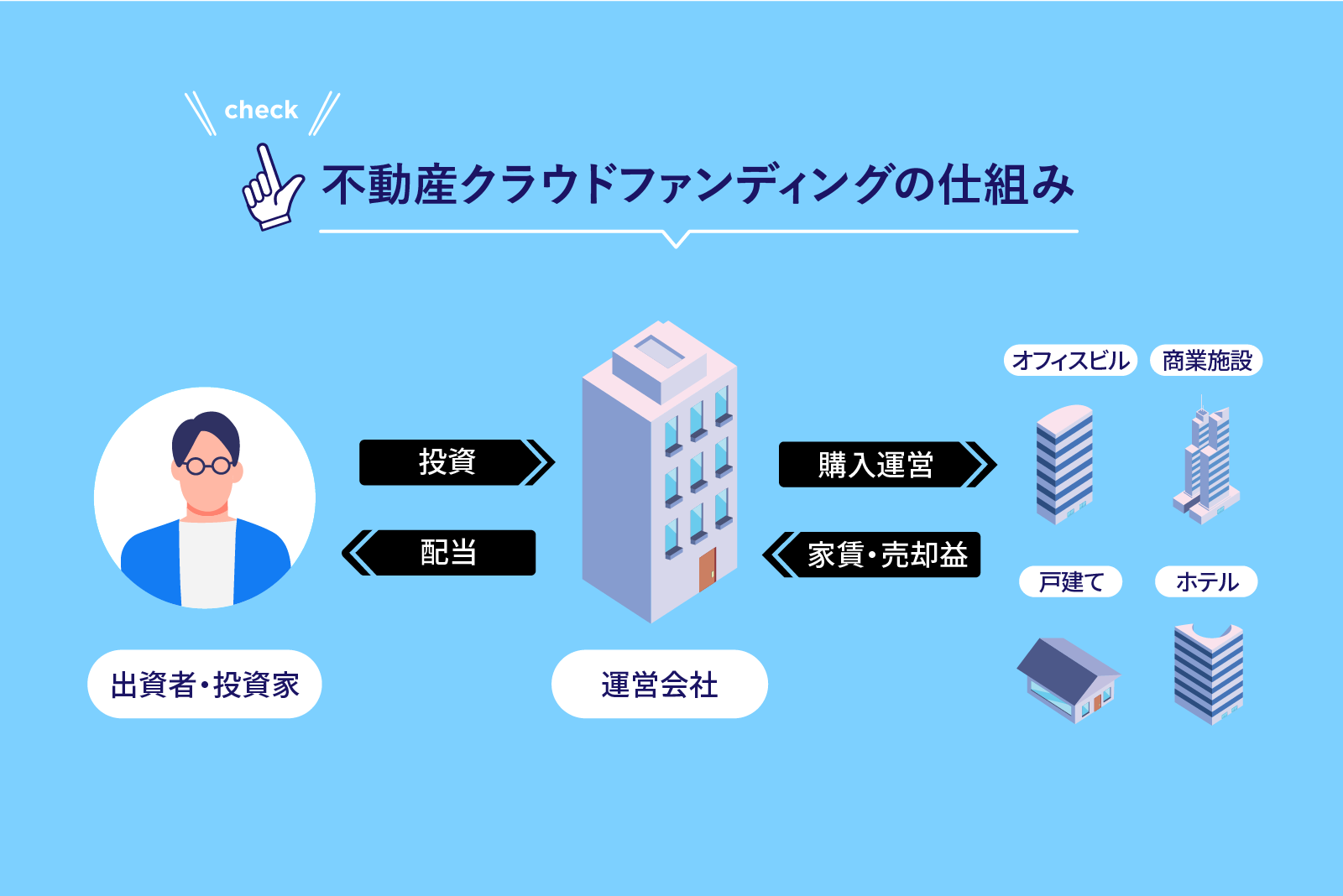

不動産クラウドファンディング

不動産クラウドファンディングとは、インターネット上で投資家から集めた資金をもとに、事業者が不動産の取得・運用を行う投資方法です。投資家には、出資額に応じて運用益の一部が分配されます。

不動産クラウドファンディングの大きなメリットは、少額から始められる点です。現物の不動産投資の場合、数千万円以上の資金が必要になるケースもありますが、不動産クラウドファンディングなら月1万円程度から投資できます。

また、物件の維持管理を事業者に任せられることも魅力のひとつです。出資後にやるべきことはほとんどなく、基本的には分配金を受け取るだけで済みます。

不動産投資はハードルが高く感じられる人でも、不動産クラウドファンディングであれば、気軽に始められるでしょう。

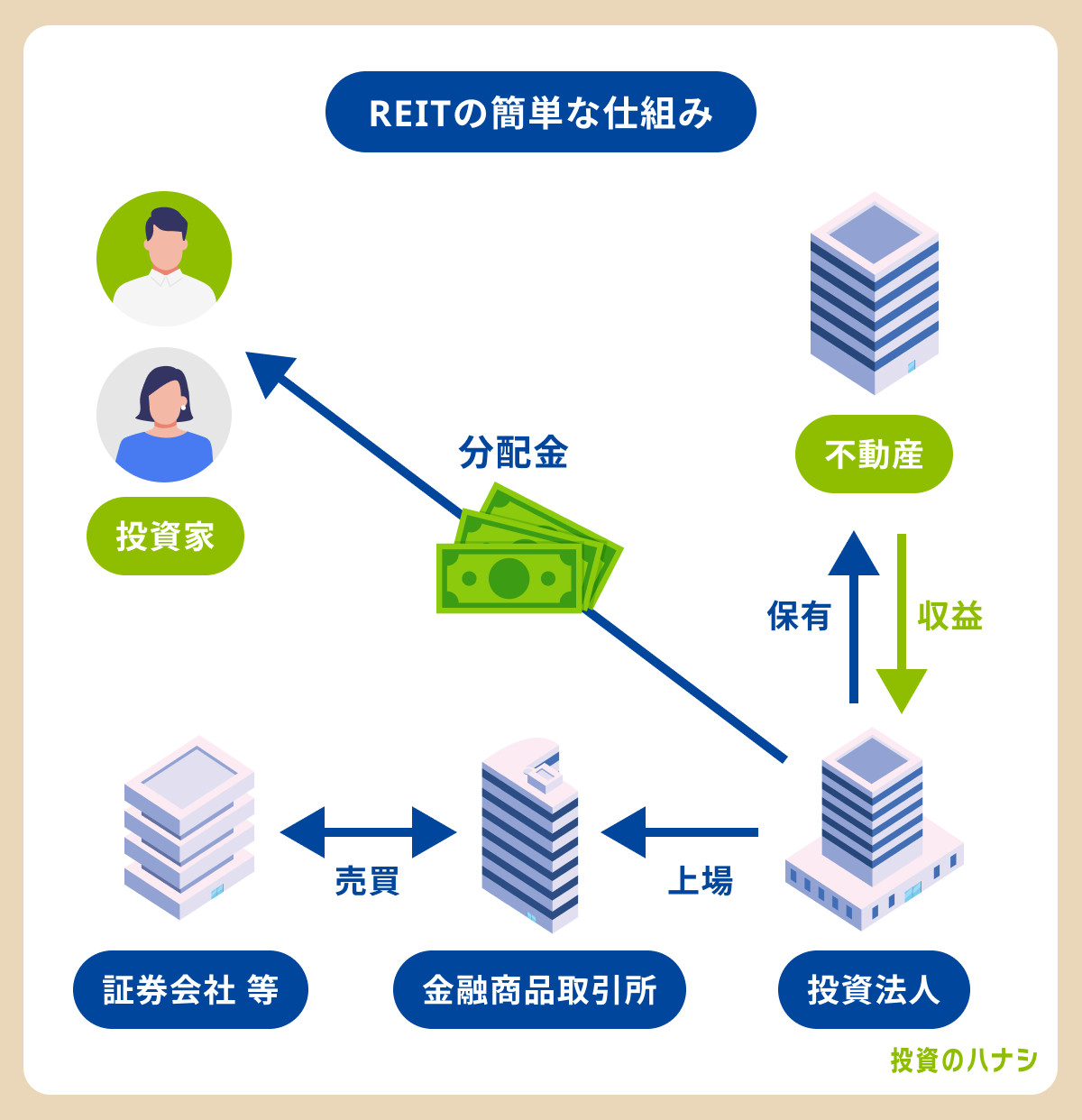

REIT(不動産投資信託)

REIT(不動産投資信託)は投資家から集めた資金をもとに、専門家が不動産の運用を行う投資方法です。そして、ほとんどの利益を投資家に分配してもらえる点が大きな特徴といえます。

銘柄にもよりますが、REITは数万円程度から購入できます。不動産が証券化された商品なので、売買も容易です。現物不動産のように、売りたくても売れない事態に陥ることは基本的にありません。

また、実際の不動産を所有するわけではないので、煩雑な物件の管理も不要です。しかし、利用する証券会社によっては、REITを売買する際に手数料を支払う必要があるので注意してください。

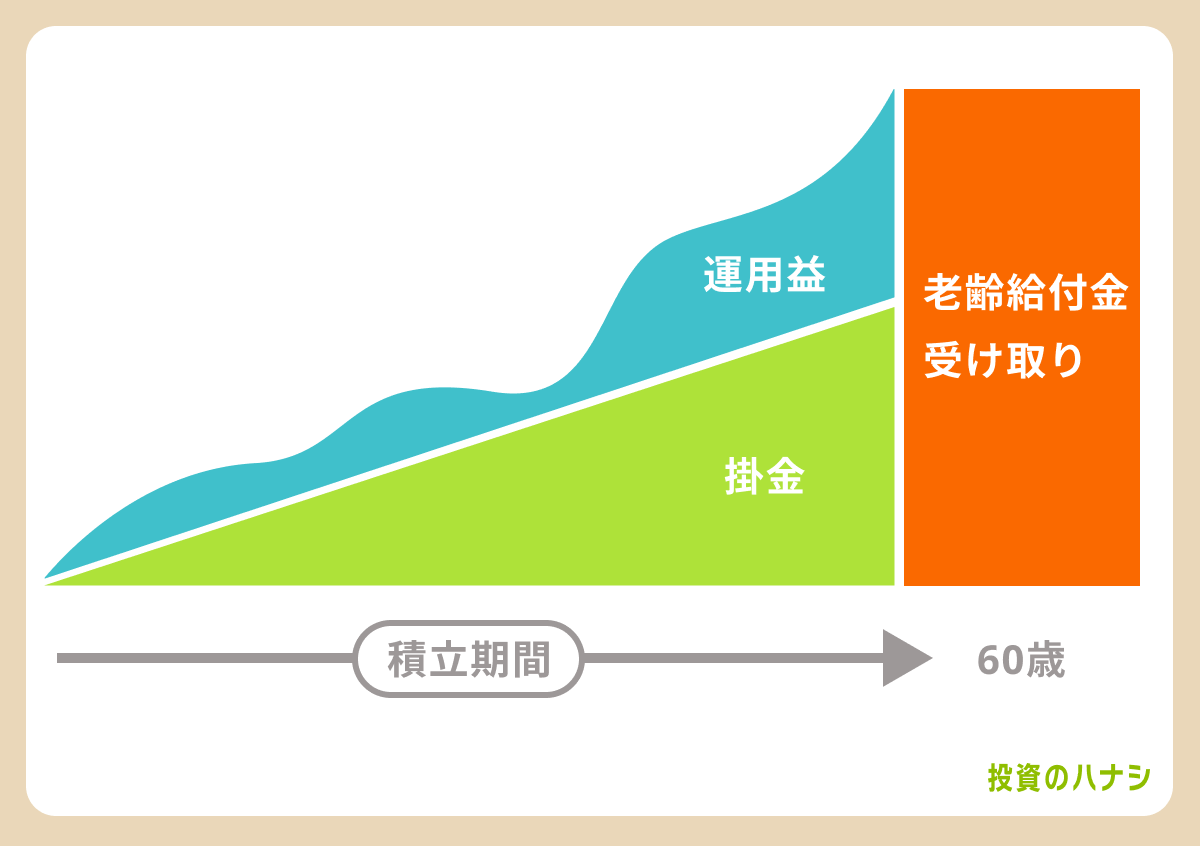

iDeCo

iDeCoとは、毎月定額の掛金を拠出し、自分で運用していく私的年金制度を指します。掛金はすべて所得控除の対象となり、運用益も非課税です。通常、投資の運用益には約20%の税金が課せられてしまうものの、非課税で受け取れるiDeCoを活用すれば効率よく資産形成ができます。

iDeCOで運用するのは、元本確保型商品もしくは投資信託です。元本確保型商品には定期預金や保険商品が該当します。元本割れのリスクがないものの、リターンもほとんど期待できません。ある程度のリスクは伴いますが、投資信託を運用して利益を増やしていくケースが一般的といえるでしょう。

iDeCoは20歳以上65歳未満であれば、基本的に誰でも加入できます。ただし、職業によって掛金の上限が異なる点には注意してください。例えば、企業年金がない会社員なら月2.3万円、自営業者なら月6.8万円が上限です。

また、iDeCoで運用する資産は原則60歳になるまで引き出せません。iDeCo口座を開設する金融機関によっても異なりますが、毎月数百円の手数料が必要になることも覚えておきましょう。

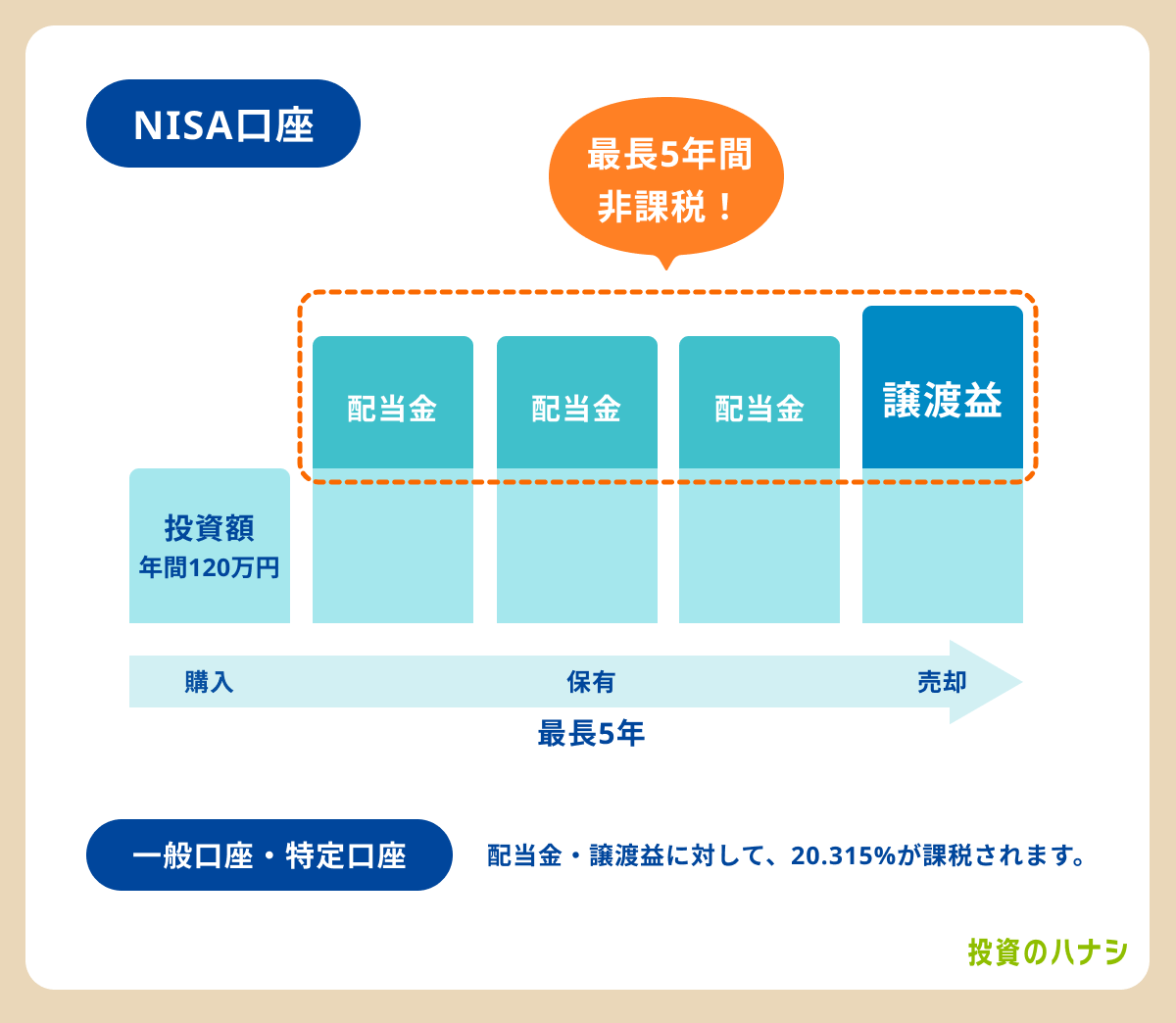

NISA

NISAは、投資の運用益を非課税で受け取れる国の制度です。主に、一般NISAとつみたてNISAの2種類に分けられます。

一般NISAは年間で投資できる金額の上限が120万円、運用益を非課税で保有できる期間が最大5年です。株式や投資信託、REITなどに投資できます。

つみたてNISAの年間投資枠は40万円、非課税保有期間は最大20年です。一方で、投資対象は投資信託のみとなります。金融庁が厳選した商品だけがラインナップされているので、初心者でも安心して始められるでしょう。

一般NISAとつみたてNISAの併用は認められていません。ただし、2024年から始まる新NISAでは、成長投資枠とつみたて投資枠の併用が可能になるうえ、どちらも年間投資枠や非課税保有期間が拡充されています。なお、現行のNISAで運用している商品は、新NISAが始まったあとも非課税で保有し続けることが可能です。

まとめ

サラリーマンが不動産投資でカモにされた事例は確かに存在します。安定した収入を得られるサラリーマンは不動産投資に適しているとみなされ、悪意のある事業者が近寄ってくるケースも少なくありません。しかし、適切な対処法を講じておくことで、騙されるリスクを最小限に抑えられます。

そのうえで、不動産投資のハードルが高く感じられる場合は、ほかの投資方法も検討してみましょう。上述したとおり、さまざまな投資方法がありますが、不動産に興味がある人なら不動産クラウドファンディングがおすすめです。少額から、手間をかけることなく不動産に投資できます。

不動産クラウドファンディングを始める際は、ぜひ不動産BANKを利用してみてください。利回り6%以上のプロジェクトが豊富に取り揃えられています。口座開設も最短3分で完了するので、すぐにでも不動産クラウドファンディングにチャレンジできます。資産形成は長期的に取り組むことが重要なので、できるだけ早めにその一歩を踏み出してみましょう。