不労所得で月10万円を目指すための具体的な方法を解説。資金額やリスクに応じて選べる投資手法や事業アイデアを紹介しています。不動産クラウドファンディングや投資信託など、初心者でも少額から始めやすい方法を提案。不労所得を得るために必要な資金の目安や、注意点も詳しく説明していますので、これから資産運用を考えている方はぜひ参考にしてください。

不労所得で月10万円稼ぐことができれば、精神的・経済的余裕をもてるようになります。

しかし、不労所得へのあこがれはあるものの、「不労所得で月10万円稼ぐのは現実的に可能なのか」「どうすれば不労所得を稼げるのか」など、さまざまな疑問を抱え、一歩踏み出せていない方も多いのではないでしょうか。

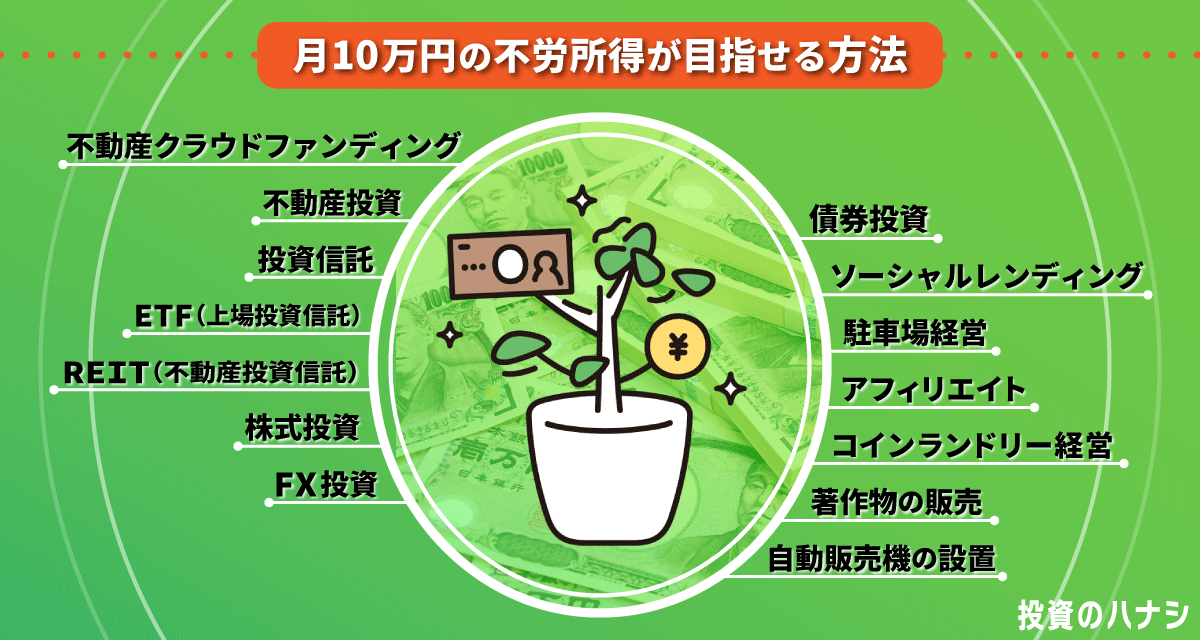

そこで今回は、不労所得で月10万円を狙える14の方法や手順などを解説します。

不労所得を稼ぐ際のポイントや注意点についても紹介するので、ぜひ最後まで目を通してみてくださいね!

- 不労所得で月10万円は稼げる?

⇒ ある程度の資金があれば十分狙える! - 不労所得で月10万円を稼ぐ方法は?

⇒ 不動産クラウドファンディングを中心に検討してみて! - 不労所得で月10万円を得るためのポイントは?

⇒ リスク管理が何よりも大切!

※ 本サイトでは、不労所得についての記事を複数作成し、以下にまとめております。

▶利回り5%での不労所得シミュレーション

※ 目標の不労所得額をクリックすると、詳細記事に飛びます。

※ 不労所得だけで生活する記事はこちらから

目次

- 不労所得で月10万円を稼ぐことは現実的に可能

- 月10万円の不労所得を得るまでのシミュレーション

- 資金別に必要な利回りを計算

- 実際に必要な投資額の目安

- どのくらいの期間で月10万円を達成できるか?

- 月10万円の不労所得が目指せる方法14選

- 不動産クラウドファンディング

- 不動産投資

- 投資信託

- ETF(上場投資信託)

- REIT(不動産投資信託)

- 株式投資

- FX投資

- 債券投資

- ソーシャルレンディング

- 駐車場経営

- アフィリエイト

- コインランドリー経営

- 著作物の販売

- 自動販売機の設置

- 【資金別】不労所得で月10万円を稼ぐ方法を紹介

- 資金0円~数万円で月10万円の不労所得を目指す方法

- 資金数万円~数十万円で月10万円の不労所得を目指す方法

- 資金数百万円以上で月10万円の不労所得を目指す方法

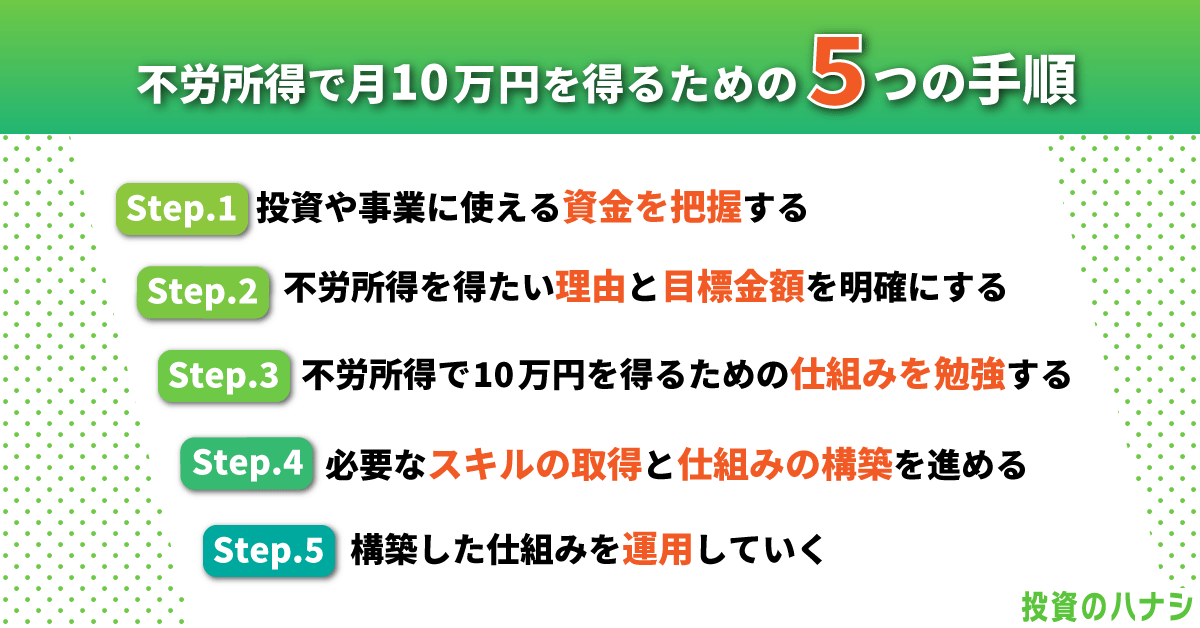

- 不労所得で月10万円を得るための5つの手順

- 手順1:投資や事業に使える資金を把握する

- 手順2:不労所得を得たい理由と目標金額を明確にする

- 手順3:不労所得で10万円を得るための仕組みを勉強する

- 手順4:必要なスキルの取得と仕組みの構築を進める

- 手順5:構築した仕組みを運用していく

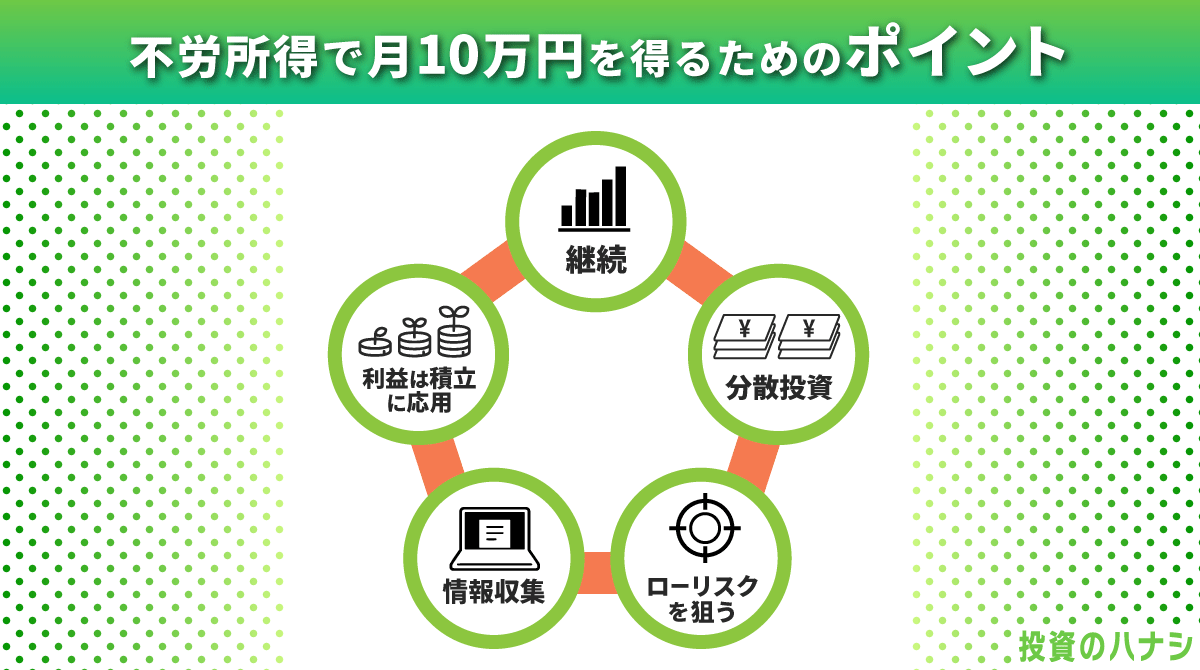

- 不労所得で月10万円を得るためのポイント

- 無理にハイリターンを狙わない

- 成果が出るまで継続する

- 複数の方法で不労所得を目指す

- まずは少額の不労所得を目標にする

- 利益は不労所得を増やすための資金に回す

- 情報収集を怠らない

- 資産運用をおこなう場合はNISAを活用する

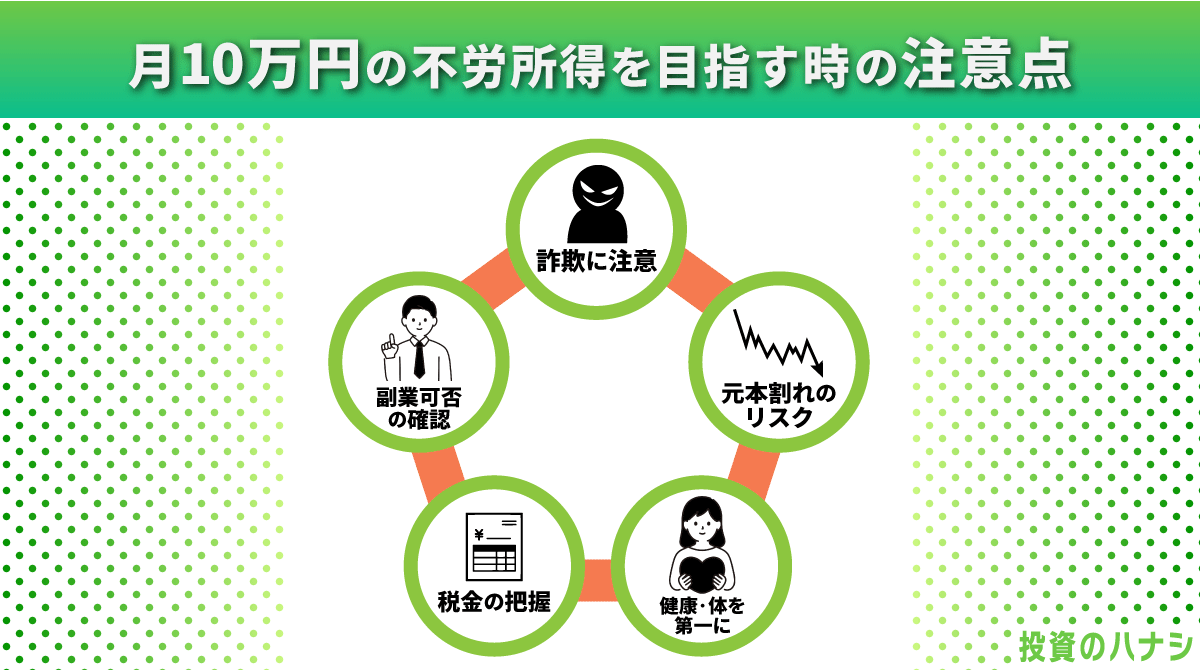

- 月10万円の不労所得を目指すときの注意点

- 詐欺との遭遇確率が高い

- 元本割れのリスクがある

- 健康を損なわない生活を意識する

- 税金の発生・納付に注意する

- 副業を禁止している勤務先もある

- 一切労力をかけずに不労所得を得られるわけではない

- 初心者が少額で不労所得を目指すなら「不動産クラウドファンディング」がおすすめ

- 不動産クラウドファンディングのメリット

- 不動産クラウドファンディングを始めるなら「不動産BANK」

- まとめ

不労所得で月10万円を稼ぐことは現実的に可能

結論からいうと、不労所得で月10万円を稼ぐことは現実的に可能です。

ある程度まとまった資金があれば、誰でも狙える範囲にあるといえます。

たとえば、資産運用で不労所得を目指すとして、月10万円・年120万円を稼ぐために必要な資金をシミュレーションしてみましょう。

| 利回り | 1% | 3% | 5% | 7% |

| 必要な資金 | 1億2,000万円 | 4,000万円 | 2,400万円 | 約1,700万円 |

資産運用の経験がない方でも、利回り5%であれば十分狙えるため、2,000万程度の資金の資金があれば、月10万円の不労所得を得ることはそれほどむずかしくありません。

はじめは資金が不足していても得た利益を再投資していけば、いずれ運用資金が2,000万円以上に達し、月10万円を稼げる可能性はあります。

よって、不労所得だけで生活していくとなるとハードルは高くなりますが、月10万円程度であれば現実味を帯びてくるはずです。

月10万円の不労所得を得るまでのシミュレーション

次に、月10万円の不労所得を得るまでのシミュレーションをみてみましょう。

目標を達成するためには、具体的なイメージを持つことが大切です。

シミュレーションによって現実味が出てくれば、モチベーションの向上にもつながるはずなので、参考にしてみてください。

資金別に必要な利回りを計算

投資の成果は、元手となる資金に応じて大きく変動します。

そのため、自身が用意できる資金を基準として、月10万円を得るためにはどの程度の利回りを目指す必要があるのかを把握しておくことが重要です。

では、月10万円の利益を出すために必要な利回りを、資金別にシミュレーションしてみましょう。

| 資金 | 月10万円を得るために必要な利回り |

| 100万円 | 120% |

| 300万円 | 40% |

| 500万円 | 24% |

| 700万円 | 約17% |

| 1,000万円 | 12% |

| 2,000万円 | 6% |

| 3,000万円 | 4% |

| 5,000万円 | 2.4% |

上記の資金と利回りの組み合わせであれば、年120万円・月10万の不労所得を得ることができます。

ただし、常に一定の利回りを出し続けることができたと仮定した場合のシミュレーション結果です。

実際の資産運用における利回りは常に変動するので、あくまでも一つの目安として捉えるようにしてください。

実際に必要な投資額の目安

月10万円を達成できるかどうかは、元手となる資金の量によって大きく左右されます。

では、実際にはどの程度の投資額が必要になるのでしょうか。

投資の世界において、年間の平均利回りは5%前後とされています。

そのため、上記のシミュレーションからもわかるように、1,000万円以下の資金で月10万円の不労所得を得ることは基本的に難しいといえるでしょう。

2,000万円程度の資金を用意してはじめて、月10万円の不労所得が現実味を帯びてきます。

資金が3,000万円を超え、年利4%の運用で月10万円を稼げるようになれば、無理にリスクをとる必要もなくなるので、安定性も高まってくるはずです。

もちろんFXや仮想通貨のようなハイリスク・ハイリターンのような投資手法を用いれば、10%を超える利回りを一時的に実現できることはあります。

しかし、リスクの高い投資手法は安定性に欠けるため、不労所得の形成手段としては不向きです。

そのため、用意できる資金が少ない場合は、まず月数万円の不労所得を目指してください。

そして、稼いだお金を運用資金にどんどん回していけば、いずれ月10万円を達成できるようになるはずです。

どのくらいの期間で月10万円を達成できるか?

上述のとおり、3,000万円の資金を用意できれば、月10万円の不労所得が無理なく狙えるようになります。

しかし、3,000万円もの大金を用意できる人はほとんどいないでしょう。

そのため、月10万円の不労所得を目指すのであれば、まず3,000万円の資金を投資で形成する必要があります。

年利5%で複利運用すると仮定し、3,000万円に達するまでの期間を毎月の積立額別にシミュレーションしてみましょう。

| 毎月の積立額 | 3,000万円に達するまでの期間 |

| 5万円 | 約26年 |

| 7万円 | 約21年 |

| 10万円 | 約17年 |

| 15万円 | 約13年 |

| 20万円 | 約10年 |

| 25万円 | 約9年 |

| 30万円 | 約7年 |

人によって毎月投資に充てられる金額は異なるので、資金3,000万円を貯めて、月10万円の不労所得を獲得するまでの期間にも当然バラつきがあります。

しかし、利益を再投資に回す複利運用であれば、利益が加速度的に増えていくため、月に数万円程度の積立額であっても3,000万円を貯めることは十分現実的です。

また、上記のシミュレーションは元本を0円としているので、もともと貯金がある場合は、さらに短期間で目標を達成することができます。

月10万円の不労所得が目指せる方法14選

ひとえに不労所得といっても、稼ぎ方にはさまざまな選択肢があります。

それぞれにメリット・デメリットがあるため、自分にあったやり方を選ぶことが大切です。

ここからは、月10万円の不労所得が目指せる14の方法を解説します。

| 投資方法 | メリット | デメリット |

| 不動産クラウドファンディング | ・少額投資ができる・物件管理を業者に一任できる | ・節税効果は期待できない・資金拘束を受ける |

| 不動産投資 | ・収入が安定しやすい・レバレッジを利かせられる・節税効果が高い | ・初期費用が高額になる・リスクが多い |

| 投資信託 | ・少額投資ができる・運用をプロに任せられる・分散投資がしやすい | ・リアルタイムで売買できない |

| ETF(上場投資信託) | ・リアルタイムで取引できる・比較的信託報酬が安い | ・分配金が自動で再投資されない・銘柄が少ない |

| REIT(不動産投資信託) | ・少額で不動産に投資できる・利回りが高くなりやすい | ・節税効果は期待できない・金利変動のリスクがある |

| 株式投資 | ・株主優待を受けられる・会社経営に参画できる | ・まとまった資金が必要になる・企業が倒産するリスクがある |

| FX投資 | ・レバレッジを利かせられる・取引コストが低い | ・損失のリスクが高い |

| 債券投資 | ・安全性が高い・利益を事前に把握できる | ・利回りが低い |

| ソーシャルレンディング | ・少額で企業に投資できる・利回りが比較的高い | ・企業が倒産するリスクがある |

| 駐車場経営 | ・不動産ビジネスのなかでは初期費用が低い・所有する土地を活用できる | ・収益性が悪くなりやすい |

| アフィリエイト | ・元手がなくても始められる・大きな利益が狙える | ・収益化までに時間がかかる |

| コインランドリー経営 | ・利回りが比較的高い・収益が景気に左右されにくい | ・立地が悪いと失敗する・初期費用が高い |

| 著作物の販売 | ・趣味の延長で始められる | ・労力をかけても成果が出ないことが多い |

| 自動販売機の設置 | ・狭い土地でも有効活用できる・防犯や防災に役立つ | ・大きな利益を出しにくい・トラブルが起きやすい |

不動産クラウドファンディング

不動産クラウドファンディングは、インターネット上で投資家から集めた資金をもとに、事業者が不動産の運用をおこなう仕組みのことです。

投資家は出資額に応じて、運用益の一部を受け取ることができます。

一般的な不動産投資であれば、不動産を丸ごと購入しなければならないため、少なくとも数百万円以上の初期費用が必要です。

一方、不動産クラウドファンディングなら1万円から投資できる場合が多く、物件の運営や管理も運営会社に一任できます。

投資先の選定を間違えなければ、少ない初期費用によって効率よく不労所得を得られる点が特徴です。

ただし、多くの場合、不動産クラウドファンディングでは、不動産の所有権をもつことにはならないため、現物不動産投資のような節税効果はありません。

また、運用期間があらかじめ決められており、原則として途中解約は認められない点にも注意が必要です。

不動産投資

不動産投資には、家賃収入を得る「インカムゲイン」と、保有不動産を売却して利益を得る「キャピタルゲイン」という2つの利益の出し方があります。

月10万円の不労所得を目指すのであれば、毎月収入を得られるインカムゲインを狙いましょう。

不動産投資のメリットは、安定した利益を確保できる点です。

家賃は景気の変動を受けにくく、急に下落することも少ないため、長期間にわたって一定の収入を得ることができます。

さらに、相続税の圧縮効果や物件購入費の経費計上などによって、節税効果が期待できることも覚えておきましょう。

また、不動産投資はローンを組んで始めるケースが一般的です。

負債を抱えることにはなりますが、少ない資金で大きな金額を動かせるようになるため、資金効率が上がります。

とはいえ、ローンを組むにしても頭金が必要になることから、数百万~数千万円規模の資金は必要です。

空室リスク・災害リスク・金利変動リスクなど、損失につながるリスクが多いことも認識しておきましょう。

投資信託

投資信託は、投資家から集めたお金を元手に、専門家が株式や債券などを運用する金融商品です。

投資家には、運用益の一部が分配金として還元されます。

利用する証券会社によっては100円からでも購入でき、運用もすべてプロがおこなってくれるため、投資初心者の方でも気軽に始められるでしょう。

また、投資信託は複数の投資先で構成されており、1つの銘柄を購入するだけで自動的に分散投資ができるのも特徴のひとつです。

ただし、投資信託ではリアルタイムでの取引ができません。

取引注文のタイミングと最終的な取引価格が決定するタイミングにずれが生じるため、想定外の損失を招くおそれがあります。

投資信託を購入する際は、信託報酬にも注意しておきましょう。

信託報酬はプロに運用を任せるための手数料であり、投資信託を保有している限り、保有額の0.5~2.0%程度を支払い続けなければなりません。

ETF(上場投資信託)

ETF(上場投資信託)は投資信託の一種ですが、東京証券取引所などの金融商品取引所に上場している点が特徴です。

日経平均株価や東証株価指数などの指数と連動するように事業者が運用をおこなっており、運用益の一部が投資家に還元されます。

ETFは通常の投資信託とは異なり、リアルタイムでの取引が可能です。

また、既存の指標を用いて運用をおこなうETFは、企業調査の費用などが抑えられており、結果として信託報酬が低めに設定されている点もメリットといえるでしょう。

なお、ETFでは分配金の再投資が自動でおこなわれないため、複利運用がしたい場合は手動で買い付ける必要があります。

銘柄数が少ない点もデメリットのひとつであり、人によっては物足りなく感じられることもあるかもしれません。

REIT(不動産投資信託)

REIT(不動産投資信託)は、投資家や金融機関から集めた資金を使って事業者が不動産を取得・運用し、得られた賃料収入や売却益を分配する仕組みです。

REITは、投資家に対する利益の還元率が高い傾向にあります。

利益の9割超を分配金に充てた事業者は税制優遇を受けられるため、積極的に利益の還元がおこなわれているのです。

また、REITは数万円程度あれば購入できます。

資金面で不動産への投資を諦めていた方は、積極的に試してみると良いでしょう。

ただし、REITでは直接不動産を所有するわけではないため、現物不動産投資のような節税効果は期待できません。

加えて、金融機関から資金を調達していることもあり、金利変動のリスクをともなう点にも注意してください。

株式投資

株式投資は、株式会社が発行する株を購入し、その企業の業績に応じて分配される配当金や売買差益で利益を出す方法です。

不労所得が目的の場合は、株を保有しているだけで得られる配当金を狙いましょう。

株式投資では、株主優待を受けられる点が大きな特徴です。

自社サービスの割引券や金券などが付与されるケースもあり、不労所得に近い恩恵を受けられます。

また、株主の立場で株式総会に参加し、重要な議決に投票できることも、株式投資ならではの魅力です。

ただし、株式は基本的に100株単位で購入しなければならないため、ある程度まとまった資金が必要になります。

企業が倒産した場合は、投資したお金をすべて失う可能性がある点にも注意しておきましょう。

FX投資

FX投資は、世界各国の通貨を売買して利益を得る仕組みです。

売買差益で利益を上げることもできますが、不労所得を得たいのであれば、スワップポイント(金利差)を狙いましょう。

FXでは2か国の通貨ペアを売買し、保有期間中は通貨間の金利差がスワップポイントとしてほぼ毎日付与されます。

FX投資の特徴は、レバレッジを効かせた取引ができることです。

レバレッジとは、一定の保証金を事業者に預ける代わりに、保証金の何倍もの資金で取引できる仕組みのことです。

FX投資では保証金に対して最大25倍もの高いレバレッジで取引できるため、少ない資金でも大きなリターンをねらえます。

また、取引コストも売買時に少額を支払う程度であり、大きな負担にはなりません。

ただし、FXには為替変動による損失のリスクがあります。

レバレッジをかけすぎると、短期間で資産の多くを失ってしまう可能性もゼロではないため、徹底したリスク管理か欠かせません。

債券投資

債券投資とは、資金調達のために国や企業が発行する債券を購入し、利息を得る投資手法のことです。

満期まで債券を保有していれば、購入額が満額返ってくるため、利息の分だけ利益が生じることになります。

債券投資では、国の財政破綻や企業の倒産が起きない限り、基本的に元本割れすることはありません。

また、固定金利の債券であれば、購入する時点で得られる利息の額がわかるため、資金繰りの計画が立てやすい点もメリットといえるでしょう。

ただし、債券の金利は低く、大きなリターンは期待できません。

債券投資だけで月10万円を稼ぐとなると、多額の資金を要することになります。

ソーシャルレンディング

ソーシャルレンディングは、お金を借りたい企業と、お金を貸したい投資家をマッチングさせるサービスのことです。

投資家は出資額に応じて、利息を受け取れます。

ソーシャルレンディングでは、1万円程度の少額で企業への投資が可能です。

企業への投資に興味はあるものの、株式投資に手を出せるほどの余裕がない方には、特におすすめの方法といえます。

利回りも比較的高く、5%を超える案件も少なくありません。

ただし、企業が倒産した場合には、投資したお金がすべて失われる可能性もあるため、投資先の選定は慎重におこなうことが大切です。

駐車場経営

駐車場経営とは、空いている土地に駐車場を作り、利用料を徴収することで収益を得る方法です。

所有している土地があれば、初期費用を抑えて不動産ビジネスを始められます。

土地の状態次第ではロープで区画整理するだけでも、経営が成り立つケースもあるでしょう。

駐車スペースを1台以上確保できれば問題ないため、未活用の土地がある場合は積極的にチャレンジしてみてください。

ただし、駐車場経営は基本的に土地を平面でしか活用できず、賃貸住宅を経営する場合などと比較すると収益性は悪いとされています。

アフィリエイト

アフィリエイトとは、自分が運営するブログやSNSで企業の商品やサービスの広告を掲載し、閲覧者がその広告をクリックした場合や、広告経由で購入した場合に報酬が発生する仕組みのことです。

広告が見られただけで、報酬を得られるケースもあります。

アフィリエイトの魅力は、元手がなくても始められる点です。

無料のSNSやブログサービスなどを使えば、スマホひとつでも不労所得を目指せます。

しかし、アフィリエイトでは、まず人に見てもらえるコンテンツを作る必要があるため、収益が出るまでには時間がかかるケースがほとんどです。

また、参入障壁が低い分、競合が多いことも懸念されます。

コインランドリー経営

土地・建物の活用を通して不労所得を得る方法として、コインランドリー経営もあります。

トラブル対応や設備のメンテナンスなどは必要になるものの、業者に委託すれば、オーナーはほとんど手をかけずに不労所得を得ることが可能です。

コインランドリー経営は、高い利回りを出せる点が魅力といえます。

やり方次第では、10%以上の利回りも十分狙えるでしょう。

さらに、コインランドリーの需要は景気にも左右されにくいため、安定した収益が期待できます。

なお、コインランドリー経営を始める際は、立地の選定が何よりも重要です。

立地を誤ると思うような成果が出せず、開業資金のローンだけが残ることにもなりかねません。

そのほか、少なくとも数百万円の初期費用が必要になるため、慎重にシミュレーションして資金計画を立てることが大切です。

著作物の販売

書籍や楽曲などの著作物を制作・販売し、印税収入を得るのも手段のひとつです。

制作する手間や時間、知識は必要になりますが、制作したコンテンツが売れ続ければ継続的に不労所得を得られます。

初心者の方が印税収入にチャレンジするなら、誰でもすぐに販売できる電子書籍がおすすめです。

販売コストを抑えつつ、うまくいけば大きなリターンが期待できます。

とはいえ、コンテンツが売れなければ収益にはならないため、印税が制作費を上回らず赤字になる可能性があることも認識しておきましょう。

自動販売機の設置

建物や空いた土地に自動販売機を設置すれば、不労所得を得られる可能性があります。

自動販売機の設置は、狭い土地でも有効活用できる点がメリットです。

駐車場経営などほかの土地活用が難しい土地であっても、自動販売機であれば設置できることもあります。

また、自動販売機を設置していれば、防犯や災害対策としても役立ちます。

ただし、自動販売機は電気代がかかるうえ、収益の単価も少額です。

そのため、大きな利益を狙いたい方には向いていないかもしれません。

ごみの散乱やいたずらといった問題も起きやすいため、事前に対策を講じておくことが重要です。

【資金別】不労所得で月10万円を稼ぐ方法を紹介

ここでは、資金別に不労所得で月10万円を目指すためにはどの方法がおすすめかを解説します。

自身の資金額にあわせて、適切な方法を選択するようにしましょう。

資金0円~数万円で月10万円の不労所得を目指す方法

資金0円〜数万円の低予算で、月10万円の不労所得を目指すなら、次の方法がおすすめです。

- アフィリエイト

- 画像やイラストの販売

アフィリエイトはSNSや無料で利用できるブログサービスなどを利用すれば、資金0円でもスタート可能です。

実際に、スマホひとつでアフィリエイトを始めて、莫大な収益を上げている人も数多くいます。

画像やイラストの販売も、やり方次第では元手がほとんどかかりません。

スマートフォンで撮影した画像を販売サイトで出品するだけでも、不労所得を得られる可能性があります。

資金がないなかで不労所得を目指すとなると、基本的に投資は選択肢に入りません。

手元にあるものを使って、新たな価値を生み出す作品やサービスを作ることが基本的な戦略になります。

資金数万円~数十万円で月10万円の不労所得を目指す方法

数万円〜数十万円の余剰資金があり、それを使って月10万円の不労所得を目指したいという方は、次の方法がおすすめです。

- 書籍の販売

- 自動販売機の設置

- FX投資

数十万円の資金があれば、書籍を販売することができます。

書籍の印税は、定価の5~10%程度が目安です。

印税率10%と仮定すれば、定価1,000円の本を1,000冊売ると10万円の不労所得を稼げます。

また、50万円程度の資金を用意できるなら、自動販売機の購入費用や設置費用を捻出することも可能です。

ある程度の資金を用意できる場合は、FXでスワップポイントを稼ぐことも検討してみてください。

レバレッジの倍率を上げて、スワップポイントの高い通貨ペアを大量に保有すれば、月10万円の不労所得を達成できる可能性があります。

資金数百万円以上で月10万円の不労所得を目指す方法

数百万円以上の余剰資金があり、それを使って月10万円の不労所得を目指したいと考えている方には、次の方法がおすすめです。

- 駐車場経営

- コインランドリー経営

- 投資全般

数百万円の資金があれば、駐車場経営やコインランドリー経営といった初期費用がかかる方法も選択可能です。

収益率は下がりますが、事業者に管理・運用を任せれば、まさに「不労所得」といえる収入が手に入ります。

仮に数千万円規模の資金を用意できるなら、投資を始めるのがおすすめです。

潤沢な資金を不動産クラウドファンディングのような低リスクな方法で運用すれば、月10万円の不労所得を得ることも決してむずかしくありません。

不労所得で月10万円を得るための5つの手順

準備できる資金によって選択肢に差が出るとはいえ、不労所得で月10万円を得るには相応の努力と時間が必要になります。

ただ、決して不可能な目標ではなく、きちんと仕組みを構築して運用すれば、実現可能な目標です。

では、具体的にどのような手順を進めれば不労所得で月10万円を目指せるのか見ていきましょう。

手順1:投資や事業に使える資金を把握する

まずは、投資や事業に使える資金を把握することが最初のステップです。

投資や事業には損失のリスクがあるため、余剰資金を超えて投じてしまうと、生活費や将来使う予定のあるお金を失うことにもなりかねません。

毎月の固定費や、住宅・自動車の購入資金、子どもの教育費などは別途確保しておくようにしてください。

そのうえで、仮に損失が生じても生活に支障が生じない範囲で、不労所得の形成に取り組むことが大切です。

手順2:不労所得を得たい理由と目標金額を明確にする

次に、不労所得を得たい理由と目標金額を明確にしましょう。

というのも、「単にお金が欲しい」というだけでは、次第に「本業だけで十分に生活できているし……」といった考えが思い浮かび、途中で挫折しやすくなるためです。

また、明確な目標がなければ、不労所得を得るための戦略も立てにくくなります。

月10万円を目標にする場合は、いつまでに達成したいのかも含めて決めることで、具体的なプランを立てやすくなるでしょう。

手順3:不労所得で10万円を得るための仕組みを勉強する

使える資金や目標などを整理できたら、不労所得を得るための仕組みを勉強していきましょう。

無計画に不労所得を目指そうとしても、まず何から手をつけていいのかさえ判断できません。

まずは、不労所得を得るための方法や収益の生み出し方を理解する必要があります。

仕組みを勉強し、不労所得を得られる実感が湧いてくれば、モチベーションの向上にもつながるはずです。

手順4:必要なスキルの取得と仕組みの構築を進める

不労所得で10万円を得るには、必要なスキルを学び、仕組みを作ることが必要不可欠です。

たとえば、不動産投資の場合、物件の需要を見極めるスキルのほか、収益を計算するスキルも必要になります。

また、単に不動産投資を進めるだけでは、物件の管理や入居者とのやり取りが発生するため、収入が発生しても不労所得とはいえません。

不労所得を目指すのであれば、安心して不動産経営を委託できる管理会社を見つける必要があります。

不労所得を得るためには、事前準備が何よりも重要であり、多くの時間と労力を費やさなければならないことを理解しておきましょう。

手順5:構築した仕組みを運用していく

仕組みを構築したら、運用していくことが最後のステップとなります。

不労所得を得るための仕組みを構築できたとしても、管理や改善が一切なされなければ収益を維持できません。

たとえば、投資で稼ぐにしても、ポートフォリオは定期的に見直し、調整していく必要があります。

アフィリエイトで月数万円しか収益が出ないのであれば、現状維持ではなく、収益アップのために改善を繰り返していかなければなりません。

不労所得とはいえ、構築した仕組みを適切に運用し、安定した収益を上げるためには、一定の手間と時間がかかることを覚えておきましょう。

不労所得で月10万円を得るためのポイント

不労所得で月10万円を目指すときは、次のポイントを押さえておくことが大切です。

- 無理にハイリターンを狙わない

- 成果が出るまで継続する

- 複数の方法で不労所得を目指す

- まずは少額の不労所得を目標にする

- 利益は不労所得を増やすための資金に回す

- 情報収集を怠らない

- 資産運用をおこなう場合はNISAを活用する

では、一つひとつのポイントを詳しく見ていきましょう。

無理にハイリターンを狙わない

不労所得を安定して稼ぎたいのであれば、無理にハイリターンを狙わないことが重要です。

FXなどのハイリターンが狙える投資は魅力的ですが、大きな損失につながるリスクもあります。

一時的に利益が出ても、その後に損失が積み重なり、最終的に資産がマイナスになるケースも少なくありません。

また、大きな損失は心理的ショックや精神的不安にもつながりやすいため、最悪の場合、本業に支障をきたすこともあるでしょう。

投資をおこなう際は、資金量やリスク許容度に合わせた方法を選択するようにしてください。

成果が出るまで継続する

成果が出るまで継続することも、不労所得を得るためのポイントといえるでしょう。

取り組む方法や投じる資金にもよりますが、不労所得で10万円を達成するまでに数年以上かかることも珍しくありません。

そのため、成果が出るまで地道に作業を続けられる継続力が必要になります。

継続するコツは、興味・関心をもてる方法を選択することです。

自分自身が楽しんで取り組める方法であれば、自然にモチベーションを維持することができます。

複数の方法で不労所得を目指す

不労所得を目指す際、ひとつの方法に絞るのではなく、複数の方法を並行して試してみることも大切です。

複数の方法に資産を分散していれば、損失のリスクを大幅に抑えられます。

たとえば、株式投資だけにすべての資金を充てていると、日本経済全体が低迷した際に、大きな損失を招くことになるでしょう。

一方、景気に左右されにくいコインランドリー経営にも着手していれば、株式投資での損失をカバーできるかもしれません。

また、複数の方法を試してみることで、自分に最も合った方法を見つけられるメリットもあります。

まずは少額の不労所得を目標にする

投資や事業にチャレンジしたことがない方は、まず少額の不労所得を目指しましょう。

大きな金額を狙おうとすると、その分、投資資金を増やさなければならないため、損失のリスクも高まってしまいます。

また、不労所得を簡単に実現できるケースは少なく、目標を高く設定しすぎると挫折しやすくなります。

しかし、月数千円、数万円といった達成しやすい目標を設定しておけば、短期間で成功体験を積み重ねることができ、モチベーションも維持しやすくなるはずです。

利益は不労所得を増やすための資金に回す

不労所得を目指すなかで利益が出た場合は、積極的に再投資するようにしましょう。

利益を元本に上乗せしていけば、運用額がどんどん増えるため、利益も加速度的に増加していきます。

はじめは月数万円程度しか稼げなかったとしても、利益の再投資を続けていれば、いずれ月10万円を達成できるはずです。

利益を再投資する方法は「複利運用」と呼ばれ、運用期間が長くなるほど、利益の増加率が高まっていくことも覚えておきましょう。

情報収集を怠らない

長期的に不労所得を稼ぎたいのであれば、情報収集を怠ってはいけません。

経済状況やその時々の流行を敏感に察知していれば、収益アップのチャンスを掴むことも、損失を回避することも可能です。

不労所得とはいえ、何もしないままでいると、いずれ収益はなくなっていきます。

少なくとも、自身が取り組んでいる方法に関することは、最新の情報を取り入れるようにしてください。

資産運用をおこなう場合はNISAを活用する

資産運用をおこなう場合は、積極的にNISAを活用しましょう。

NISAは、国が作った非課税制度です。

通常、資産運用で得た利益には約20%の税金が課せられます。

仮に100万円の利益が出ても、80万円しか手元に残らない計算です。

しかし、NISA口座で資産運用するだけで、100万円をそのまま受け取れるようになります。

なお、NISAは年間の投資上限額や投資対象などが異なる「つみたて投資枠」と「成長投資枠」の2種類があるため、自身の運用方針にあわせて適切に選択しましょう。

| つみたて投資枠 | 成長投資枠 | |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間 | 無期限 | |

| 非課税保有限度額 | 総枠1,800万円(成長投資枠に限っては1,200万円が上限) | |

| 投資対象 | 投資信託 | 株式・投資信託など |

コツコツ運用したい場合は「つみたて投資枠」、幅広い商品に投資したい場合は「成長投資枠」の利用をおすすめします。

とはいえ、「つみたて投資枠」と「成長投資枠」は併用も可能であるため、それぞれに資産を分けて運用するのも良いでしょう。

月10万円の不労所得を目指すときの注意点

月10万円の不労所得を目指す際に注意すべき点は次の6つです。

- 詐欺との遭遇確率が高い

- 元本割れのリスクがある

- 健康を損なわない生活を意識する

- 税金の発生・納付に注意する

- 副業を禁止している勤務先もある

- 一切労力をかけずに不労所得を得られるわけではない

それぞれの注意点について詳しく見ていきましょう。

詐欺との遭遇確率が高い

まず、詐欺との遭遇確率が高い点に注意しておきましょう。

不労所得を目指す方は、お金に関する関心が高いこともあり、詐欺に狙われやすい傾向があります。

「少額で確実に稼げる」「初月から〇〇万円の不労所得が得られる」などと謳い、最終的に大金をだまし取る詐欺も少なくありません。

月10万円の不労所得は簡単に達成できるものではないことを忘れずに、甘い言葉にはだまされないようにしてください。

また、投資や資産運用に関する最低限の知識を学び、情報を取捨選択できるスキルを身につけておくことも大切です。

元本割れのリスクがある

不労所得を目指す際はさまざまな方法がありますが、基本的には元本割れのリスクを伴います。

比較的リスクの低い投資信託や不動産クラウドファンディングでさえ、投資した金額よりも少ない額しか返ってこないといったケースが存在します。

ハイリターンが期待できる方法であれば、さらに元本割れになる可能性は高くなるでしょう。

どのような方法を選択するにしても、事前にリスクをしっかりと理解し、元本が割れても許容できる範囲でおこなうことが大切です。

健康を損なわない生活を意識する

不労所得を目指す際は、健康を損なわない生活を意識することも重要です。

不労所得を得るためには、やるべきことが数多くあります。

ときには、夜遅くまで作業を続けなければならないことや情報収集に追われることもあるかもしれません。

しかし、睡眠不足や乱れた食生活が続き、健康を損ねてしまっては、本業にも支障が出るうえに医療費もかかって本末転倒です。

長期的に不労所得を得るためにも、心身ともに無理のない範囲で取り組むようにしましょう。

税金の発生・納付に注意する

不労所得を得た場合、税金を納めなければならない点に注意してください。

不労所得で稼いだお金は、税法上、雑所得や不動産所得などに分類され、基本的には所得税・住民税の課税対象となります。

会社員であれば、不労所得で稼いだ金額が20万円を超えると所得税が発生するため、確定申告が必要です。

不労所得を得た年の翌年2月16日から3月15日に、手続きを済ませてください。

住民税は稼いだ金額に関わらず発生するため、確定申告が必要ない場合でも市役所や区役所で別途手続きをおこなわなければなりません。

納税を怠ると、延滞税や無申告加算税が課せられることもあります。

確定申告の必要性が判断できない場合などは、最寄りの税務署などに問い合わせるようにしてください。

副業を禁止している勤務先もある

不労所得を目指す方法によっては、副業とみなされる可能性があります。

会社によっては副業を禁止しているところもあるため、就業規則を確認し、問題ないかどうか確認したうえで取り組むようにしましょう。

なお、資産運用で稼ぐことは、基本的に副業にはあたりません。

会社が副業を禁止している場合は、資産運用で不労所得を目指しましょう。

一切労力をかけずに不労所得を得られるわけではない

不労所得を目指す前に認識しておくべきは、「一切労力をかけずに不労所得を得られるわけではない」という点です。

まず、自動的に稼げる仕組みを作るまでには、手間と時間がかかります。

不労所得を稼げるようになってからも、完全に手放しにしておくわけにはいかず、定期的な運用状況のチェックや改善を続けなければなりません。

楽して稼ぎたいという気持ちで始めると、途中で挫折する可能性があるため注意しておきましょう。

初心者が少額で不労所得を目指すなら「不動産クラウドファンディング」がおすすめ

月10万円の不労所得の目指し方を解説しましたが、初心者の方が少額で不労所得を目指すなら「不動産クラウドファンディング」がおすすめです。

では、なぜ初心者の方におすすめなのか、メリットも含めて見ていきましょう。

不動産クラウドファンディングのメリット

不動産クラウドファンディングのメリットは、次のとおりです。

- 少額から不動産投資ができる

- 比較的高い利回りが期待できる

- 投資する不動産を自分で選べる

- 取引がすべてオンライン上で完結する

- 不動産の管理や運用は事業者に一任できる

- 管理費用がかからないため、出資額以上の出費が発生しない

このように、少額でスタートできる方法のなかでは期待利回りが高いという特徴があります。

さらに、運用や管理は事業者に任せられるため、入居者募集や修繕のことを考える必要がありません。

手間や心配事が少ないこともメリットのひとつです。

そのため、余剰資金の少ない投資初心者の方はもちろん、本業が忙しい会社員の方などでも始めやすい方法であるといえます。

不動産クラウドファンディングを始めるなら「不動産BANK」

不動産クラウドファンディングに興味があるものの、どのサービスを利用すれば良いのかわからない方には「不動産BANK」をおすすめします。

不動産BANKを運営する株式会社ファミリーコーポレーションは、中古一棟収益物件の販売棟数で全国NO.1を獲得した実績があり、首都圏の中古物件に特化したエキスパート集団です。

実際、不動産BANKで取り扱うファンドは、年6%の高利回りを実現しています。

会員登録も無料なので、興味のある方はぜひ公式サイトをチェックしてみてください。

まとめ

不労所得で月10万円を稼ぐことは決して簡単ではありません。

しかし、自分にあった方法で、ポイントを押さえて進めていけば、投資初心者の方でも達成できる可能性は十分あります。

投資初心者の方に適した方法はいくつかありますが、なかでも「不動産クラウドファンディング」がおすすめです。

少額から始められるうえに、運用や管理の手間がかからないという魅力があります。

不動産クラウドファンディングを始めるなら、「不動産BANK」を利用してみてください。

年利6%の高利回りが狙えるファンドがラインナップされており、不動産や投資の知識がなくても効率的に不労所得を稼ぐことができます。

ぜひ本記事を参考に、不労所得の実現に向けた第一歩を踏み出してみてください。