不動産クラウドファンディングで確定申告が必要なケースや手続きの流れなどを詳しくご紹介します。

「不動産クラウドファンディングで利益が発生したら確定申告は必要なの?」

「どんな税金を払う必要があるの?」

これから不動産クラウドファンディングを始めようとしている方や既に始めている方で、このような疑問を抱えている方は多いのではないでしょうか。

本記事では、不動産クラウドファンディングで確定申告が必要なケースや手続きの流れなどを詳しくご紹介します。不動産クラウドファンディングの確定申告でお悩みの方はぜひ参考にしてください。

※ 本サイトでは、不動産クラウドファンディングについての情報を網羅的に掲載しております。

以下の内容もぜひご参考くださいませ。

目次

不動産クラウドファンディングに確定申告は必要?

不動産クラウドファンディングの利益とは分配金のことで、不動産を運用している事業者が運用によって得た利益を分配金として各投資家へ毎月分配しています。そして、不動産クラウドファンディングで利益を得たら確定申告が必要です。

ただし、確定申告が不要な場合もあるため、自身の場合は確定申告が必要なのかどうかを理解しておくことが大切です。

不動産クラウドファンディングで確定申告が必要なケース

確定申告が必要なケースを確認していきましょう。

- 分配金を含めたその他の雑所得の合算が20万円以上

- 所得税率が20%以下の人

- 分配金とは関係なくもともと確定申告が必要な人

分配金を含めたその他の雑所得の合算が20万円以上

不動産クラウドファンディングの利益は、基本的には雑所得として扱われます。雑所得とは、主に副業収入、年金収入、印税、アフィリエイト収入、ネットオークション収入などのことです。

その雑所得の合計が年間20万円以上の場合は確定申告が必要です。なお、雑所得かどうかを判断するためには、主な税法上の所得を確認しましょう。

- 給与所得

- 事業所得

- 不動産所得

- 譲渡所得

- 配当所得

- 利子所得

- 退職所得

- 山林所得

- 一時所得

上記の税法上の所得に該当しない所得は、雑所得として扱われます。

注意点は、不動産クラウドファンディングの分配金以外の雑所得も含めた合計金額が20万円以上であれば確定申告が必要となる点です。

例えば、分配金は10万円でも、その他の副業(雑所得)で10万円以上の利益を得ていれば雑所得の合計が20万円以上となります。この場合は、確定申告が必要です。

所得税率が20%以下の人

所得税は、年間の課税所得額に応じて税率が異なります。

以下の表は国税庁が公開している、年間課税所得額に対しての税率です。

課税所得額が増えるに応じて税率も上がります。不動産クラウドファンディングの分配金は、分配される前に事業者により20.42%の税率をかけた金額を源泉徴収されています。

しかし、年間課税所得額が694万円以下の人であれば税率は20%のため、必要以上に税金を払っているということになります。払いすぎた税金は確定申告をすることで還付金として返還される場合があります。年間の課税所得を把握して、所得税率が20%以下であれば確定申告しましょう。

分配金とは関係なくもともと確定申告が必要な人

クラウドファンファンディングの分配金とは関係なく、もともと確定申告が必要なケースもあります。

以下のケースの場合は確定申告が必要です。

- 確定申告を青色申告している人

- 年収2,000万円以上の会社員

- ふるさと納税や医療費控除などを受ける人

青色申告をしている人や年収2,000万円以上の会社員は、分配金とは関係なく確定申告が必要です。また、ふるさと納税や医療費控除などを受ける人も確定申告をしなければ控除を受けられません。

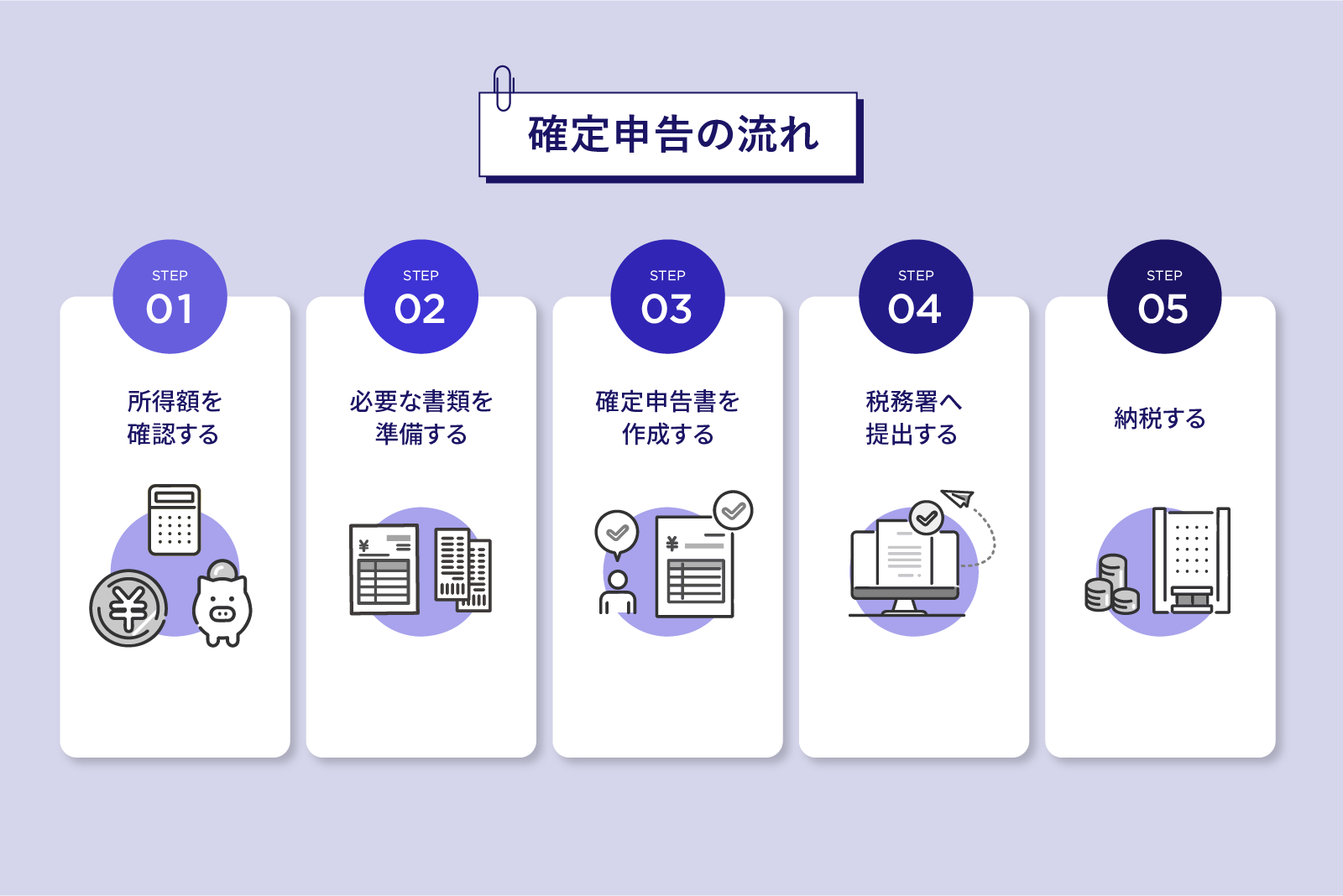

不動産クラウドファンディングで確定申告をする流れ

確定申告が必要な理由やケースについてわかったところで、実際にどのような手続きが必要なのでしょうか。

ここでは、確定申告の流れを解説します。

- 所得額を確認する

- 必要書類を準備する

- 確定申告書を作成する

- 税務署へ提出する

- 納税・還付される

1. 所得額を確認する

まず年間の所得額を確認しましょう。

- 不動産クラウドファンディングの年間の分配金

- 不動産クラウドファンディング以外の所得

この2つの所得を算出して合計金額を把握します。

前述のとおり、雑所得の合計が20万円以上、もしくは所得税率が20%以下であれば確定申告が必要です。なお不動産クラウドファンディングの分配金は、各事業者の報告書で確認できます。

2. 必要書類を準備する

所得額を確認して確定申告が必要であれば、以下の書類を準備しましょう。

- 本人確認書

- マイナンバーカード

- 源泉徴収票

- 各保険料控除証明書(生命・社会・地震)

- 医療費の領収書

必須の書類は1~3です。4と5に関しては、あれば準備しましょう。

3. 確定申告書を作成する

必要書類が準備できたら確定申告書を作成します。国税庁 確定申告書作成コーナーで作成することが可能です。

確定申告書とは、年間の所得や各種保険料、医療費などの控除額を計算して記入する書類です。作成方法について疑問点があれば、税務署で作成する方法もあります。

4. 税務署へ提出する

確定申告書を作成できたら税務署へ提出しましょう。

国税庁 確定申告書作成コーナーで作成する場合、「郵送」「マイナンバーカード方式」「ID/パスワード方式」から提出方法を選ぶことが可能です。記入内容に不安があれば、直接税務署へ行き、担当者に確認してもらいましょう。

5. 納税・還付される

税務署へ提出したら納税を行います。納税の期限は毎年3月15日(15日が土曜・日曜・祝日の場合は次回の平日が期限)です。必ず期限内に納税しましょう。

確定申告書に不備があれば修正して再提出が必要となりますが、不備がなければ手続きは完了です。なお、税金を払い過ぎていた場合には還付金として返還されます。

不動産クラウドファンディングで節税はできない

不動産クラウドファンディングでは基本的に節税効果を期待できませんが、「任意組合型」の不動産クラウドファンディングであれば節税効果が見込めます。

そもそも契約方法には、「匿名組合型」と「任意組合型」の2種類があります。

匿名組合型とは、事業者と投資家が匿名組合契約をして、事業者から投資家へ分配金を支払う方法です。匿名組合型の場合、不動産所有権は事業者となります。匿名組合型で得た利益は雑所得として扱われ、確定申告をする必要があります。実際に不動産を購入せずに小口化された権利の一部に投資をするだけのため、経費計上ができず、節税効果がありません。

一方、任意組合型とは、事業者と投資家が共有で不動産を所有して運用する方法です。

投資家も不動産を所有することになり、利益を「不動産所得」と扱います。減価償却費を経費計上でき、税金を抑えることが可能です。

ただし、任意組合型の場合は、匿名組合型と比べて不動産の管理や運用のリスクを伴う点に注意しましょう。なお、不動産クラウドファンディングでは、多くの事業者が匿名組合型を採用しているのが特徴です。

まとめ

不動産クラウドファンディングでは、以下のような場合に確定申告が必要です。

- 雑所得が年間20万円以上

- 所得税率が20%以下の人

- もともと確定申告が必要な人

雑所得は、不動産クラウドファンディングの分配金以外の収入も含めて計算されます。また、分配金は事前に事業者によって20.42%の税率をかけた金額が源泉徴収されています。そのため、所得税が20%以下の人であれば税金を払いすぎていることになり、確定申告によって、払い過ぎている税金の還付が受けられます。

ほかにも、年収が2,000万円以上の会社員や青色申告の方であれば確定申告が必要です。確定申告が必要な方は確定申告の流れや納税期日を確認して、確実に納めるようにしましょう。

「これから不動産クラウドファンディングを始めてみたい」「確定申告をしない程度に稼ぎたい」という方は株式会社ファミリーコーポレーションの不動産クラウドファンディング「不動産BANK」がおすすめです。1万円から投資でき、銀行預金に預ける感覚で投資できるため、初心者の方でも安心して利用できます。気になる方はぜひお試しください。