「不動産クラウドファンディングを始めたいけど仕組みが知りたい」 「初心者でもできるの?」 これから不動産クラウドファンディングを始めようとしている方でこのような疑問を抱えている方は多いのではないでしょうか。不動産クラウドファンディングは、最低1万円から投資可能で、年々規模が拡大している投資手法です。 この記事では不動産クラウドファンディングの仕組みや市場規模、メリットやデメリットなどを解説しています。これから始めようか悩んでいる方はぜひ参考にご覧ください。

不動産クラウドファンディングについて、「どんな仕組みなの?」「利益は確実に得られるの?」「初心者でもできるの?」

そのような疑問の声を耳にすることがあります。少額から投資でき、運用の手間がかからない投資手法として注目されている不動産クラウドファンディング。しかし、これから不動産クラウドファンディングを始めようとしている方にとっては、詳細な特徴がわからず一歩踏み込めないという方も多いはずです。

この記事では不動産クラウドファンディングの仕組みや市場規模、メリットやデメリットなどを解説しています。

※ 本サイトでは、不動産クラウドファンディングについての情報を網羅的に掲載しております。

以下の内容もぜひご参考くださいませ。

目次

- 不動産クラウドファンディングとは?どんな仕組み?

- 不動産クラウドファンディングの概要と仕組み

- 不動産特定共同事業法に基づいて運営される

- 不動産クラウドファンディングの収益の仕組み

- 利益は投資家に分配金として配布される

- インカムゲイン

- キャピタルゲイン

- より仕組みを理解するための詳細情報

- 元本割れリスクを軽減する優先劣後

- 賃料を保証するマスターリース契約

- 不動産特定共同事業法の詳細

- 任意組合と匿名組合

- 不動産クラウドファンディングと他の投資方法の違い

- 一般的なクラウドファンディングとの違い

- ソーシャルレンディングとの違い

- 現物不動産投資との違い

- REIT(リート)との違い

- 不動産クラウドファンディングのメリット

- 少額から投資が可能なので気軽に始めやすい

- 物件管理・運用の手間がかからない

- 比較的利回りが高めなファンド・サービスが多い

- 不動産クラウドファンディングのデメリット

- 元本保証ではない

- 金融機関の融資は利用できない

- 中途解約や持分譲渡ができないケースが多く流動性は低め

- 人気ファンドはクリック・応募合戦になることも

- 不動産クラウドファンディングの始め方

- 会員仮登録する・仮登録完了メール記載のURLをクリックする

- 本登録および本人確認書類の提出

- 本人確認・お客様情報の入力

- 本人確認コードの入力

- 会員登録完了

- 投資申請・契約・入金

- まとめ

不動産クラウドファンディングとは?どんな仕組み?

不動産クラウドファンディングは、投資初心者におすすめといわれる投資手法です。ただし、効果的に投資するには、投資手法の概要や仕組みをきちんと理解しておく必要があります。

ここでは、不動産クラウドファンディングの概要と仕組み、環境が整備された背景などをみていきましょう。

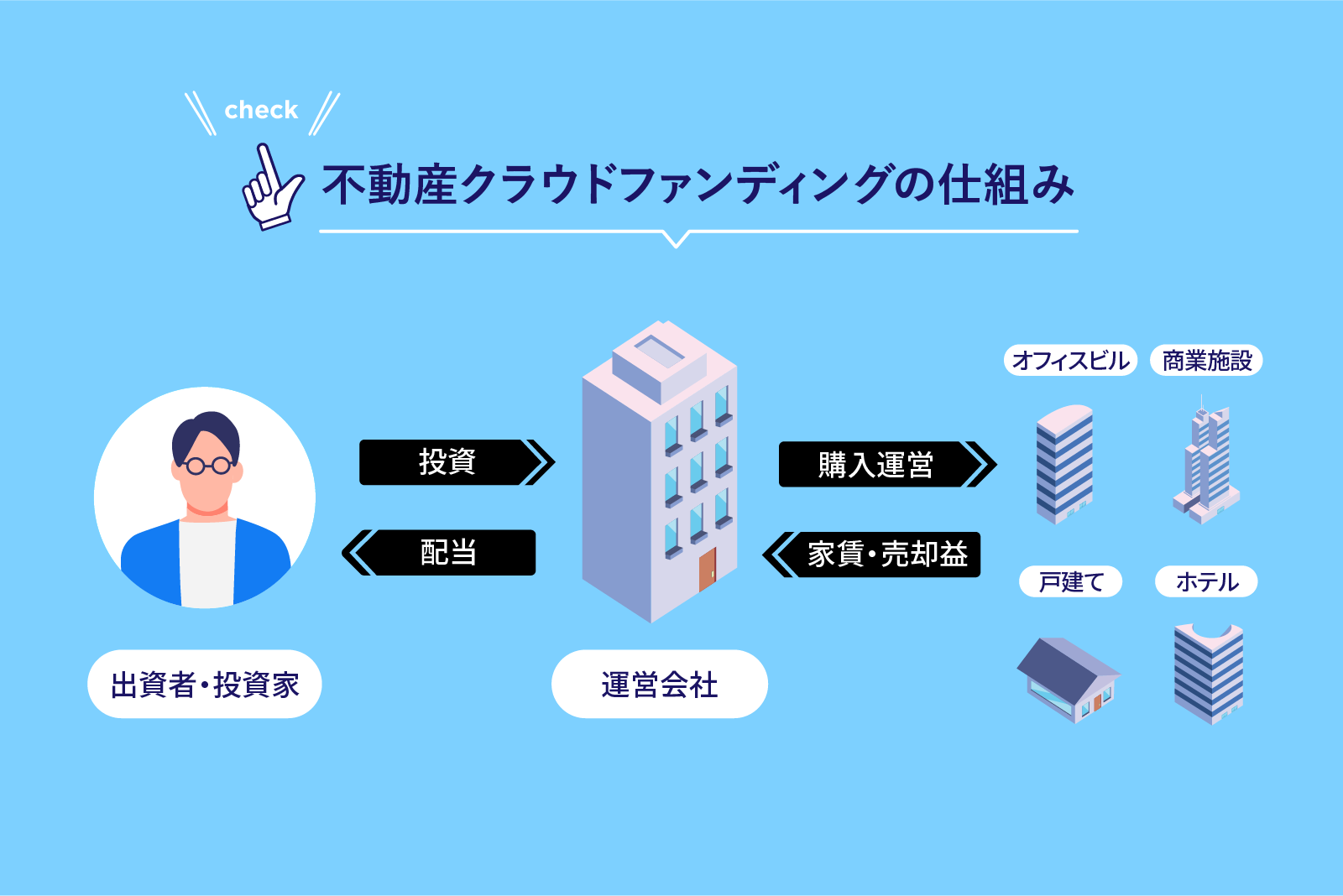

不動産クラウドファンディングの概要と仕組み

不動産クラウドファンディングとは、事業の運営者が複数の投資家から資金を集めて運営を行い、期間中に得た利益を投資家へ分配する仕組みのことです。

従来の現物不動産投資では、建物を一棟丸ごと購入して自分で運営する必要がありました。しかし、不動産クラウドファンディングなら、運営を事業者に任せられるうえ、少額から投資できる点が特徴です。また、インターネット上で手軽に投資でき、初心者の方でも始めやすい投資手法として知られています。

なお、不動産クラウドファンディングの投資対象には、マンションやアパート、ホテル、旅館などがあり、それぞれ利回りが異なります。

マンションやアパートであれば景気に左右されにくく、部屋の賃借人がいれば一定の家賃収入が入ります。他方、ホテルや旅館であれば宿泊客の増減により大きく利益が異なるなど、景気によって左右されやすい傾向があります。

不動産特定共同事業法に基づいて運営される

不動産クラウドファンディングは、不動産特定共同事業法という法律に基づいて運営されています。

不動産特定共同事業法とは、「不動産特定共同事業」において投資家を保護し、業務の適正な運営を支える仕組みを規定した法律のことです。不動産特定共同事業は、投資家から集めた資金によって事業者が不動産を購入・運用して得られた収益を投資家に分配する事業を指します。

そして、不動産クラウドファンディングは、この不動産特定共同事業法の2017年・2019年の改正によって普及しました。2017年の改正では「小規模不動産特定共同事業」が創設され、地域の不動産事業者が広く空き家等の再生事業に参入できるようになったのが特徴です。

さらに、2019年の改正では、電子取引業務ガイドラインが定立し、投資家の保護と電子取引業務の適正な運営が図られることになります。そして、事業に参入する法人の要件が緩和されました。

こうした改正を重ねることで、インターネットを介して投資家から資金を集める不動産クラウドファンディングに対応する環境が整備され、より多くの法人が不動産特定共同事業に参入できるようになったのです。

不動産クラウドファンディングの収益の仕組み

不動産クラウドファンディングの概要がわかったところで、効果的に収益を得るために収益の仕組みを確認しましょう。

利益は投資家に分配金として配布される

前述のとおり、不動産クラウドファンディングとは事業者が投資家から集めた資金をもとに不動産を購入・運用して得られた分配金を投資家に配布する投資手法です。

収益の種類にはキャピタルゲインとインカムゲインという2つの種類があり、事業者がどちらを重要視しているかによって、利回りや収益が異なる傾向があります。不動産クラウドファンディングを始める際は、どちらのタイプを重視しているのかを確認することが大切です。

インカムゲイン

インカムゲインは、マンションや一戸建てなどの対象不動産の家賃収入を分配金としています。中期・長期運用が一般的で、利回りが低く設定されることが多いです。中・長期的に安定して収益を得られる傾向があります。

キャピタルゲイン

キャピタルゲインは、投資家から集まった資金をもとに、事業者が物件を仕入れて高値で売却する際に発生する利益を分配金として投資家に分配します。

基本的にキャピタルゲインは、インカムゲインよりもリスクが大きい点が特徴です。一方で、利益が大きくなる傾向があります。

より仕組みを理解するための詳細情報

不動産クラウドファンディングの概要がわかったところで、もう少し踏み込んで理解したいという方もいるはずです。

ここからは、不動産クラウドファンディングへの理解を深めるために知っておきたい4つの特徴を解説します。

- 元本割れリスクを軽減する優先劣後

- 賃料を保証するマスターリース契約

- 不動産特定共同事業法の詳細

- 任意組合と匿名組合

元本割れリスクを軽減する優先劣後

不動産クラウドファンディングには、「優先劣後方式」という投資家の損失リスクを軽減する仕組みを導入している事業者が多くあります。元本割れのリスクを抑えられる利点があります。なお、優先劣後とは、優先出資者の後に劣後出資者が償還を受けられるという仕組みのこと。

この優先劣後を採用する不動産クラウドファンディングでは、投資家が「優先出資者」、事業者が「劣後出資者」となります。

つまり、得られた利益を優先的に投資家に配当する仕組みがとられているのです。一方で、損失が発生した際は、事業者たる劣後出資者が出資金から先に損失を負担する必要があります。

投資家である優先出資者は、損失が発生しても劣後出資金の範囲内であれば元本が減少することはありません。

賃料を保証するマスターリース契約

不動産クラウドファンディングには、マスターリース契約という賃料を保証する契約があります。マスタリースとは、物件の賃借人が第三者に転貸することで、オーナーが賃借人に対して不動産を丸ごと貸し出す契約のことです。

マスターリース契約によって、マンションのオーナーは一棟丸ごと貸し出す契約を結ぶことになります。そのため、空室が発生してもあらかじめ決定していた家賃収入が途絶えることはありません。収益を予測しやすく、リスクを軽減できるようになります。

不動産特定共同事業法の詳細

前述のとおり不動産クラウドファンディングは、不動産特定共同事業法に基づいて運用されています。ここでは、不動産特定共同事業法について少し踏み込んで確認してみましょう。

不動産特定共同事業法は、1991年のバブル崩壊により経営基盤が薄弱な事業者が倒産したことから、甚大な被害を被った投資家を保護するために法定されました。今では、不動産特定事業を運営するためには国や都道府県知事の許可が必要です。

不動産特定共同事業法は改正を重ねて現在に至っており、おもに社会問題へと発展した空き家問題の解決に大きく寄与しています。

2019年の改正によって発展した現代の不動産特定共同事業法の特徴は以下のとおりです。

- 投資家の利益保護が強化

- 今後の投資商品の提供・充実が期待

- 契約書面の交付や手続きが完全オンライン化

- 新商品開発の可能性

不動産クラウドファンディングは、こうした法の改正により不動産投資がより投資家にとって安心で身近な存在となったといえます。

任意組合と匿名組合

不動産クラウドファンディングは、「任意組合型」「匿名組合型」という2つの契約形態に分けられます。

それぞれの概要は以下のとおり

- 任意組合型:複数の投資家が任意組合契約を締結して収支を行い、不動産を共同で所有することを約する契約

- 匿名組合型:当事者の一方が相手の営業のために出資をして、その営業から発生した利益を分配することを約する契約

任意組合型では、投資家は持ち分に応じて不動産を実際に所有できるのが特徴です。現物不動産を税務上保有しているケースと同じ扱いとなります。なお、基本的に長期運用で安定的な収益を得られる傾向があります。

一方で、匿名組合型では、投資家は不動産を所有していないことになり、出資元本が税務上の不動産の評価額となる点が特徴です。1口数万円といった少額投資が可能で、短期運用ができます。そして、不動産クラウドファンディングの多くの事業者は、匿名組合型を採用していることが一般的です。

最後に、それぞれの違いによる税務上の取り扱いに関するおもな特徴をまとめました。

| 匿名組合型 | 任意組合型 | |

| 運用 | 投資家が関与しない | 投資家が関与する |

| 責任 | 出資額の範囲内で責任を負う | 無限責任 |

| 不動産所有権 | なし | あり(共有持分に応じて) |

| 所得の区分 | 雑所得 | 不動産所得 |

| 所得税 | 源泉徴収あり | 源泉徴収なし |

| 相続税 | 節税効果は見込めない | 相続・贈与時に一定の節税効果が期待される |

| 優先劣後構造の有無 | あり | なし |

不動産クラウドファンディングと他の投資方法の違い

投資にはさまざまなものがあります。これから投資をして着実に利益をあげたいという方は、他の投資方法との違いをきちんと理解しておくことが大切です。

ここからは、不動産クラウドファンディングと他の投資方法との違いを解説します。

一般的なクラウドファンディングとの違い

クラウドファンディングとは、インターネットを介して不特定多数の人から少額ずつ資金を調達する仕組みのことです。手軽に、多くの人から資金調達できる点が特徴で、注目を集めています。

本記事で解説している不動産クラウドファンディングは、インターネット上で投資家から資金を集める点で類似しているといえます。しかし、不動産クラウドファンディングは、不動産を対象とした投資方法を指すものであり、厳密には区別されます。

ソーシャルレンディングとの違い

ソーシャルレンディングとは、クラウドファンディング事業者が金融庁管轄の「第二種金融商品取引業」の登録をして、ほかの事業者に資金貸与して利益を得る手法のことです。

投資家の視点から考えれば、投資額に対して利益が分配される点、不動産クラウドファンディングと大きな違いはありません。

しかし、不動産クラウドファンディングは事業者が不動産に対して投資するのに対し、ソーシャルレンディングは、クラウドファンディング事業者がほかの事業者に資金を貸与してその金利を得ているという違いがあります。

不動産クラウドファンディングの場合は、投資対象の不動産の家賃収入や売却利益が投資家へ分配されます。対して、ソーシャルレンディングでは、ほかの事業者への貸与金利からクラウドファンディング事業者の収入を差し引いた金額が投資家へ分配されるのが特徴です。

現物不動産投資との違い

現物不動産投資は、投資家が自分で不動産を一棟丸ごと購入し、自分で運営する投資手法です。不動産の管理や空室対策、入居者フォローなどの運営を自分で行う点で、不動産クラウドファンディングとは対照的な投資方法です。

不動産購入時は、数百万〜数億円の資金が必要になるため、銀行から融資をしてもらい購入するケースが一般的です。そのため、知識や経験がないと大きな損失につながる可能性があります。

しかし、不動産は景気に左右されにくい傾向があるため、毎月安定した収入を得られやすい投資手法です。このように、現物不動産投資は「大きな利益を得たい」「実物資産を持ちたい」という方におすすめできます。

REIT(リート)との違い

REIT(リート)とは、投資家から集めた資金で専門家が不動産を購入・運用して、得られた賃料収入と売却益を投資家に分配する金融商品です。日本では、J-REITといわれます。

リートと不動産クラウドファンディングとは、一口あたりの投資金額や価格変動リスクなどに違いがあります。

以下の表でそれぞれの違いをまとめました。不動産クラウドファンディングは、リートと比べて安全性が高い投資方法といえるでしょう。

| 不動産クラウドファンディング | J-REIT | |

| 一口の投資金額 | 1万円程度~ | 数万~数十万 |

| 価格変動リスク | 比較的低い | 比較的高い |

| 流動性 | やや低い | 高い |

| 元本割れへの対処スキーム | 優先劣後方式 | なし |

不動産クラウドファンディングのメリット

どのような投資方法であっても、投資の目的や効果を理解しておくことが大切です。ここでは、不動産クラウドファンディングの特徴をより理解するために、活用するメリットを解説します。

少額から投資が可能なので気軽に始めやすい

不動産クラウドファンディングの最大の特徴は少額投資できることです。事業者によって異なりますが、1万円から投資できるケースもあります。

少額投資で実際の不動産に対して投資するため、安定した収益を得られる点が特徴です。少額投資のため、短期間でのハイリターンは期待できませんが、「気軽に」「着実に」収益を得たい方におすすめです。

物件管理・運用の手間がかからない

不動産の管理や運用などの手間がかからない点も不動産クラウドファンディングの魅力です。ただし、運用を全て任せたままにして、運用中の事業や状況などの確認を疎かにしていると、仮に損失が発生していても気づかない可能性があります。随時確認が必要です。

ちなみに実物不動産投資の場合、自分で不動産を購入して家賃設定や設備修繕、などの運営をしなくてはなりません。また、売却時には売却するかどうかの判断ももとめられます。

比較的利回りが高めなファンド・サービスが多い

不動産クラウドファンディングの場合、利回りが比較的高めで安定しているファンドやサービスが多い傾向があります。中には5%を超えるものもあるのが特徴です。

中古アパートの販売実績が豊富な不動産BANKでは、年利回りが6%以上となっています。一口1万円から投資でき、高い利回りが期待できる点で、投資初心者からも注目を集めています。

不動産クラウドファンディングのデメリット

不動産クラウドファンディングには、デメリットもあります。投資を成功させるためには、あらかじめデメリットなポイントを理解しておくことが大切です。

元本保証ではない

基本的に不動産は市場の動きに大きく左右されにくい傾向がありますが、場合によっては想定通りに運用できず元本割れが発生するリスクもあります。

不動産クラウドファンディングを始める際は事前に投資先の物件情報や事業者の運営実績、会社情報などをきちんと確認し、余剰資金で投資することが不可欠です。どのような投資にもリスクはつきもの。元本保証まではされていないことを理解して、リスクに備えることが大切です。

金融機関の融資は利用できない

現物不動産を購入する際、金融機関のローンを組んで借入れをすることが一般的です。一方で、不動産クラウドファンディングの場合、金融機関の融資を利用できません。そのため、自己資金を上回る金額を運用できず、レバレッジ効果が薄弱である点がデメリットです。

レバレッジ効果とは、少ない資金で大きな利益を得ることを指します。低額から投資できる点はメリットですが、その分見返りが少なくなってしまうのです。

ただし、融資を受けるとなるとその分リスクも増大します。この点、不動産クラウドファンディングは低額からリスクを抑えて投資できる投資手法といえるのです。

中途解約や持分譲渡ができないケースが多く流動性は低め

不動産クラウドファンディングでは、一度出資すると途中解約できないことが原則です。そのため、契約途中で新たな投資先が見つかってもすぐに資金を移せず現金化できません。

運用期間によっては長期間資金が返ってこない可能性もあることを理解したうえで、利用の際は資金計画をしっかり立てておくことが大切です。

人気ファンドはクリック・応募合戦になることも

不動産クラウドファンディングには前述したさまざまなメリットがあることから、昨今では注目を集めています。そのため、ファンドの募集がかかると投資家の応募が集中する可能性が高いです。募集金額が低いファンドであれば、投資家のクリックが競合し、すぐに募集が終了するケースもあります。

しかし、人気の高いファンドに投資したいという方もいるはずです。そのような場合は、事前にログインしておき、募集のタイミングと同時に応募するなどの工夫がもとめられます。

不動産クラウドファンディングの始め方

不動産クラウドファンディングのメリット・デメリットを理解したところで、実際にどのように始めたら良いのでしょうか。

ここでは、不動産BANKを例に始め方の手順を解説します。

会員仮登録する・仮登録完了メール記載のURLをクリックする

まず「無料会員登録」をクリックし、メールアドレスやパスワードの必要事項を入力して仮登録をします。

仮登録したメールアドレスあてに仮登録完了メールが届きます。届いたURLをクリックして本登録に進み、必要事項の入力を行いましょう。

本登録および本人確認書類の提出

自分が選択した本人確認方法に合わせて、本人確認書類を提出します。

利用可能な本人確認書類はおもに「運転免許証」「健康保険証」「マイナンバーカード」「住民基本台帳カード」「パスワード」などです。

本人確認・お客様情報の入力

スマートフォンの場合、「スマホで本人確認を行う」を押してQRコードを読み込み、オンライン本人確認へ進みます。

またハガキ郵送による本人確認の場合は、「本人確認書類提出へ進む」を押して本人確認書類の画像データをアップロードします。

本人確認コードの入力

次に、本人確認コードを入力します。スマートフォンの場合、登録内容の審査後に登録したメールアドレスに登録完了のメールが送られます。その後マイページにログインして表示された画面にて本人確認コードを入力しましょう。

ハガキ郵送の場合、登録内容の審査後に、登録した住所にハガキが郵送されます。その後マイページにログインして表示された画面で本人確認コードを入力します。

会員登録完了

会員登録が完了するとファンド一覧から希望のファンドに出資申込みができるようになります。投資案件を選択したら、投資内容を確認したうえで出資申込に進みましょう。

投資申請・契約・入金

最後に投資申請をします。投資申請の受付完了後は、入金の案内がメールで送られるので、期限までに指定口座へ入金しましょう。

まとめ

本記事では、不動産クラウドファンディングの仕組みやメリット・デメリットなどを詳しく特徴を解説しました。不動産クラウドファンディングは、少額から投資できるうえ、不動産の運用を事業者に任せられる点で手軽に投資をスタートできる手法として、投資初心者からも注目を集めています。

ただし、投資によって着実に収益を確保するためには、デメリットについてもきちんと理解してさまざまなリスクに備えることが大切です。

不動産クラウドファンディングへの理解を深め、実際に投資を始めようと思った方には株式会社ファミリーコーポレーションの「不動産BANK」がおすすめです。

一口1万円から始められ、初心者の方でも利用しやすいサービスです。また、年利回り6%と安定した収益を期待できます。ぜひ利用を検討してみてはいかがでしょうか。