不動産クラウドファンディングで元本割れが起こる仕組みや具体例、そのほかのリスクなどを解説します。また、不動産クラウドファンディングで元本割れしないための対策やポイントについても解説しますので、ぜひ最後までご覧ください。

不動産クラウドファンディングに興味を持っているものの、元本割れが起こる可能性があると聞き、始めるべきか悩んでいる方もいるでしょう。

不動産クラウドファンディングは投資であるため、元本割れのリスクを伴うのは事実です。しかし、なぜ元本割れが起こるのか、元本割れ以外のリスクは何かなどを知っておくことで、リスクを軽減できます。

今回は、不動産クラウドファンディングで元本割れが起こる仕組みや具体例、そのほかのリスクなどを解説します。また、不動産クラウドファンディングで元本割れしないための対策やポイントについても解説しますので、ぜひ最後までご覧ください。

※ 本サイトでは、不動産クラウドファンディングについての情報を網羅的に掲載しております。

以下の内容もぜひご参考くださいませ。

目次

- 不動産クラウドファンディングで不動産クラウドファンディングで元本割れはあり得る?

- 元本割れが起こる主な原因

- 不動産クラウドファンディングで元本割れになる具体的なケース4選

- 物件の売却金額が購入金額を下回る

- 想定通りの家賃収入が得られない

- 事業者が倒産する

- 償還遅延が発生する

- 不動産クラウドファンディングでは元本割れ対策も行われている

- 優先劣後方式という仕組みがある

- 優先劣後出資の一般的な割合

- 【投資者目線】不動産クラウドファンディングの元本割れへの対策やポイント

- 事業者の経営状態や信頼性を確認する

- 優先劣後出資制度が導入されているファンドに投資する

- 優先劣後出資の割合を確認する

- 分散投資する

- 利回りの高さだけに注目しない

- 不動産クラウドファンディングには多くのメリットもある

- 少額から投資できる

- 現物不動産投資よりも管理・運用が楽

- 比較的高い利回りが期待できる

- 不動産クラウドファンディングの元本割れ以外のデメリット

- 配当が支払われない可能性がある

- 途中解約ができない場合が多い

- 人気ファンドは投資できないことがある

- 金融機関からの借入はできない

- まとめ

不動産クラウドファンディングで不動産クラウドファンディングで元本割れはあり得る?

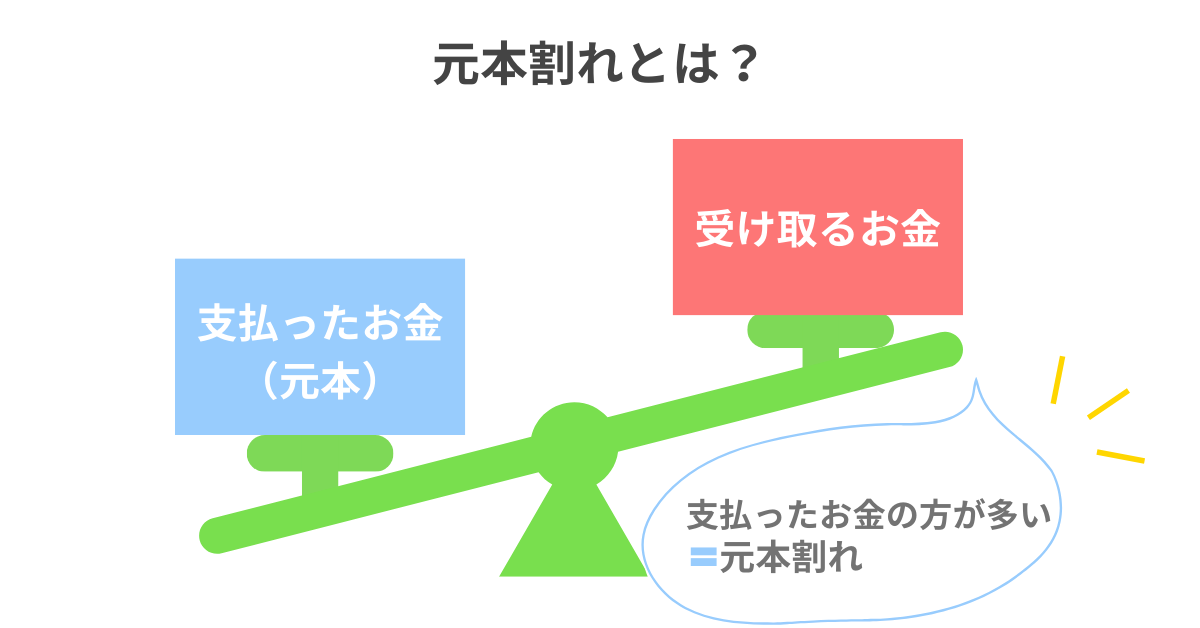

元本割れとは、手元に戻ってくるお金が、投資した当初の金額を下回ってしまうことです。

元本保証がある金融商品には預貯金が挙げられます。一方、株式投資や投資信託、ETF、不動産投資など、いわゆる「投資」に該当するものは元本割れのリスクが伴います。

不動産クラウドファンディングについても元本割れのリスクがあり、投資するファンドによっては損失を受ける可能性があります。

では、不動産クラウドファンディングで元本割れが起こる主な原因や具体的なケースについて見ていきましょう。

元本割れが起こる主な原因

不動産クラウドファンディングは、事業者がインターネットを通じて投資家から資金を募り、集めた資金を元手に不動産を購入し、管理・運用して得られた賃料収入や売却益を利益として投資家に返還するのが基本の仕組みです。

しかし、空室が続いて賃料収入を得られなかったり、物件の購入金額よりも売却金額が下回ったりすることがあります。その場合、分配金を出せないうえに、投資家の出資金を返還できない状態となり、元本割れが起こります。

不動産クラウドファンディングで元本割れになる具体的なケース4選

不動産クラウドファンディングにおける元本割れは、運用期間終了後に償還される金額が、出資金額を下回る状態を指します。

では、不動産クラウドファンディングで元本割れが起こる具体的なケースを見ていきましょう。

物件の売却金額が購入金額を下回る

不動産クラウドファンディングのなかには、物件の購入金額よりも高く売却することで売却益を得るキャピタルゲイン型のファンドがあります。

しかし、不動産の相場は常に変化しており、不景気や物件周辺の環境の変化などで、物件価値が下がるケースも少なくありません。その場合、売却金額が購入金額を下回り元本割れが発生します。

想定通りの家賃収入が得られない

キャピタルゲイン型のファンドとは異なり、物件の入居者から得る家賃収入で利益を出すインカムゲイン型のファンドもあります。

しかし、設定している家賃が相場より高かったり、周囲にマンションやアパートができたりしたことが原因で、空室が多くなり、想定している家賃収入を得られないケースがあります。

家賃収入を得られなければ、キャッシュフローが悪化し元本割れにつながるでしょう。

事業者が倒産する

不動産クラウドファンディングは、物件を直接購入する不動産投資とは異なり、事業者に出資する形式であることが特徴です。

事業者に出資することで、事業者が物件の購入、管理・運用してくれるため、投資の手間がかからない点が魅力である反面、事業者が倒産してしまうと出資金が返還されずに元本割れになる可能性があります。

不動産クラウドファンディングは、国が定める要件を満たした事業者が運営しているため、倒産する可能性は低いですが、可能性はゼロではないため注意しましょう。

償還遅延が発生する

不動産クラウドファンディングでは、出資金や分配金の償還遅延が発生してしまうこともあります。

たとえば、売却益を狙うファンドの場合、物件の買い手が見つからなければ償還遅延が発生するでしょう。

予定より遅れたとしても、最終的にきちんと償還されれば元本割れにはなりません。しかし、長期間資金を動かせなくなることで、投資計画が崩れたり、キャッシュフローが悪化したりする可能性があるためリスクであるといえます。

不動産クラウドファンディングでは元本割れ対策も行われている

不動産クラウドファンディングは元本割れのリスクがあるものの、投資家を守るために元本割れのリスクを抑える仕組みを取り入れているファンドもあります。

では、不動産クラウドファンディングで行われている元本割れ対策とは何か見ていきましょう。

優先劣後方式という仕組みがある

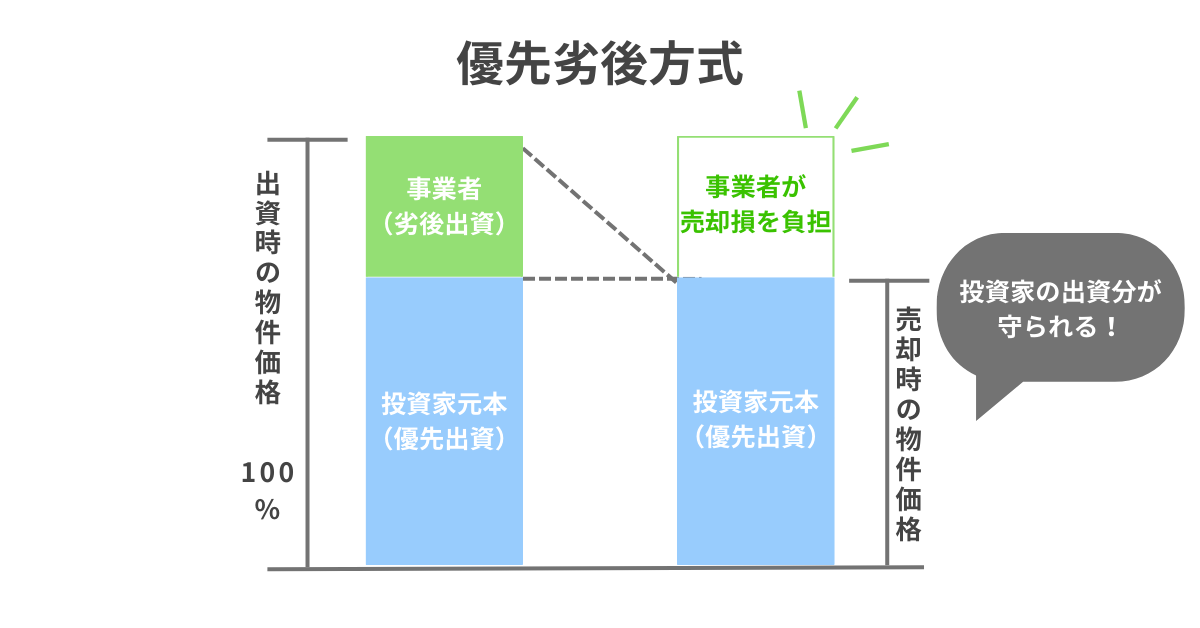

不動産クラウドファンディングには、投資家の元本割れリスクを防ぐ「優先劣後方式」という仕組みを採用しているファンドがあります。具体的には、「投資家(優先出資者)」と「運営会社(劣後出資者)」の2つに分けて、分配金や損失を受ける優先度合いを変える仕組みのことです。

【優先出資の仕組み】

優先出資とは、分配金を優先して受け取り、損失を後で負担する仕組みのことです。

投資家は優先出資者となるため、不動産クラウドファンディングで出た利益を優先して受け取る権利があります。さらに、万が一、損失が出た場合は優先的に元本の償還を受けられる点も特徴の一つです。優先出資者の元本割れが起こるのは、劣後出資者の元本を超えて損失が出た場合のみとなります。

仮に、ファンド自体に元本割れが発生しても、損失が劣後出資者の出資元本内に収まっていれば、優先出資者の出資金が元本割れすることはありません。

【劣後出資の仕組み】

劣後出資は損失を先に負担し、分配金の受け取りに関しては優先出資者より後回しになる仕組みのことです。

不動産クラウドファンディング事業者は劣後出資者となります。万が一損失が出た場合、劣後出資者の出資元本の範囲内における損失を全額負担が発生しなければならないため、優先出資者よりもリスクが大きい出資区分といえるでしょう。

ただし、以下の場合は劣後出資者が優先的に分配金を受け取れる仕組みとなっています。

- ファンドの収益が契約時に予定していた額を大幅に超えた場合

- 物件の売却益が出た場合

劣後出資では、リスクを背負っている分、ファンドの利益が出れば大きなリターンが期待できるようになっています。

このように、不動産クラウドファンディングでは優先劣後出資によって投資家の元本割れリスクを軽減しつつ、事業者もリターンを受け取れる仕組みを採用しているケースが多いといえます。

ただし、すべてのファンドに優先劣後方式が採用されているわけではないため、事前に確認しましょう。

優先劣後出資の一般的な割合

不動産クラウドファンディングでは、投資家と事業者の出資比率にも注目する必要があります。

一般的な出資比率は、10〜30%程度となっています。では、物件価格6,000万円に対し、投資家と事業者の出資比率が80%:20%に設定されているケースをシミュレーションしてみましょう。

| 出資割合 | 出資金 |

| 投資家(優先出資者):80% | 4,800万円 |

| 事象者(劣後出資者):20% | 1,200万円 |

【利益が発生する場合】

ファンドが運用され、6,000万円で購入した不動産が7,000万円で売却できた場合、1,000万円の利益となります。

その場合、優先出資者である投資家が、契約時に決められた利回りなどをベースに一定額まで分配金を受け取れます。そして、一定額を超えた利益に関しては、事業者が受け取る仕組みです。

【損失が発生する場合】

不動産の購入価格が6,000万円であったのに対し、5,000万円の売却価格となった場合、1,000万円の損失が発生します。損失が発生したときは、以下のように出資金が投資家に返済されます。

| 出資割合 | 出資金 | 返済額 |

| 投資家(優先出資者):80% | 4,800万円 | 4,800万円 |

| 事象者(劣後出資者):20% | 1,200万円 | 200万円 |

| 合計 | 6,000万円 | 5,000万円 |

上の表のとおり、まず投資家に対して優先的に出資額が返済されます。この場合、損失額の1,000万円が、事業者が出資した1,200万円以内に収まるため、事業者だけが損失を受け、投資家の元本は守られます。

このように、仮にファンド自体に損失が発生しても、優先劣後出資の仕組みが取り入れられていることで、元本割れのリスクを軽減できるのです。

【投資者目線】不動産クラウドファンディングの元本割れへの対策やポイント

不動産クラウドファンディングは元本割れのリスクがあるものの、優先劣後出資を取り入れているファンドでは投資家のリスクが軽減されていることがわかりました。

また、不動産クラウドファンディングは優先劣後出資の有無のほかにも、リスクを回避につながる対策やポイントがあります。

では、元本割れのリスクを回避するために、投資家が押さえておくべき対策やポイントを見ていきましょう。

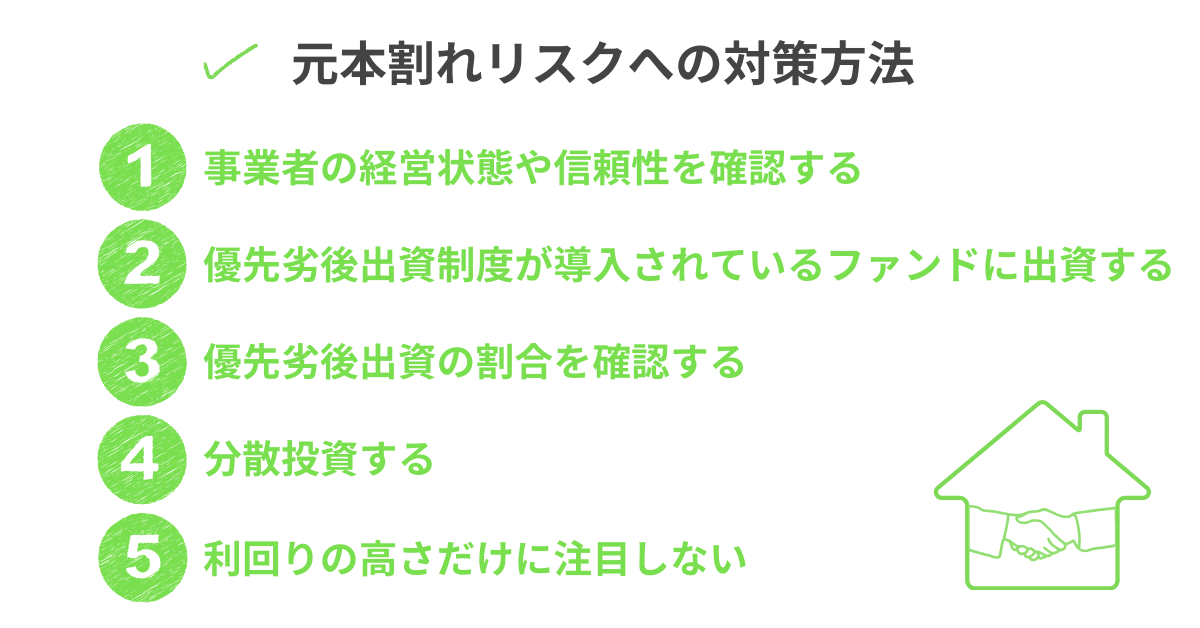

事業者の経営状態や信頼性を確認する

不動産クラウドファンディングで元本割れを防ぐためには、事業者の経営状態や信頼性を確認することがポイントの一つです。

事業者が倒産すると分配金が支払われないのはもちろん、出資金すら返還されないリスクがあります。そのため、投資を行う前に事業者の情報を確認することが重要です。

たとえば、創業から年数が経っており、実績も豊富であれば、経験やノウハウがあると判断できるでしょう。さらに、過去の運用実績が公開されていて、きちんと利益を出せていることが確認できれば、より信頼性が高まります。

そのほか、資本金や会社の規模、経営状態なども確認し、経営状態が安定している事業者を見極められれば、事業者の倒産による元本割れリスクを回避できます。

優先劣後出資制度が導入されているファンドに投資する

先に解説したとおり、不動産クラウドファンディングでは優先劣後出資の仕組みを取り入れているファンドがあります。しかし、優先劣後出資は義務ではないため、導入していないファンドも存在します。

たとえ、ファンドの内容が魅力的であっても、元本割れのリスクを避けるなら優先劣後出資の仕組みを採用していないファンドへの出資は避けましょう。

優先劣後出資制度があれば、損失が発生したときに事業者が優先的にリスクをカバーしてくれるため、投資家の出資金がマイナスになるリスクを軽減してくれます。

優先劣後出資の割合を確認する

優先劣後出資制度の有無だけでなく、出資比率の割合を確認することも重要なポイントです。

一般的な事業者側の劣後出資割合は10〜30%程度ですが、割合が高いほど事業者側が優先的にリスクを負ってくれるため、投資家はリスクを軽減することにつながります。さらに、事業者側の劣後出資割合が高いということは、損失の出にくいファンドともいえます。必ず割合をチェックしましょう。

分散投資する

不動産クラウドファンディングを行うときは、分散投資によってリスクを分散させることも対策の一つです。

分散投資とは、投資先を一つに限定せず、投資対象や地域、時間を分散させて、複数の投資先に投資することを指します。たとえば、100万円を元手に不動産クラウドファンディングを始める場合、一つのファンドに100万円を投資するのではなく、5つのファンドに20万円ずつ出資先を分けることを分散投資といいます。

また、不動産クラウドファンディングだけでなく、株式投資や投資信託など投資方法を分けることも分散投資の手法の一つです。

分散投資をしていれば、投資しているファンドで元本割れになっても、他の投資先で損失をカバーできる可能性があり、リスク回避につながります。

利回りの高さだけに注目しない

不動産クラウドファンディングでファンドを選ぶ際、利回りの高さに注目して投資先を決める方もいるでしょう。利回りが高い案件は、投資金額に対して大きな利益を見込める点が魅力です。

しかし、一見利回りが高いように見えても、満室を想定してシミュレーションされていたり、優先劣後出資制度が採用されていなかったりと、マイナス要素を含んでいるケースがあります。

そのため、ファンドを選ぶときは、表記されている利回りの高さだけで選ぶのではなく、ファンドの中身をしっかりと確認したうえで選びましょう。

不動産クラウドファンディングには多くのメリットもある

不動産クラウドファンディングは元本割れのリスクがあるものの、他の投資方法と比較してさまざまなメリットがあります。

ここでは、不動産クラウドファンディングのメリットについて解説します。

少額から投資できる

不動産投資と聞くと、初期費用が高額であるうえに、ローンを組まなければならないというイメージを持っている方も多いでしょう。現物不動産投資の場合、物件の購入資金が高額になる分、初期費用やローンが必要になるケースも少なくありません。

しかし、不動産クラウドファンディングなら、1万円から出資可能なファンドが多数あります。手元にある余剰資金を元手に、不動産投資を始められるのは不動産クラウドファンディングのメリットといえるでしょう。

現物不動産投資よりも管理・運用が楽

不動産クラウドファンディングは、インターネットで出資先のファンドを選び、出資後は運用期間終了まで待つだけとなるため、手間のかからない投資方法であることも魅力です。

現物不動産投資の場合、ローン審査や物件選びなどで始めるまでに時間がかかることに加え、投資を始めたあとも物件の管理・運用が必要となります。空室管理や家賃の回収などを管理会社に委託する手段もありますが、費用がかかるうえに、まったく手がかからないわけではありません。

不動産クラウドファンディングなら、ほったらかしの運用が可能となるため、本業やプライベートが忙しい方でも始めやすい投資方法です。

比較的高い利回りが期待できる

不動産クラウドファンディングの平均的な利回りは、4〜7%程度です。

ほかの金融商品と比較すると、日本円の普通預金は大手銀行で年0.001%の利息しかつきません。さらに、J-REITの平均利回りは3〜4%、現物不動産投資の平均利回りは5〜8%となっており、ほかの投資方法と比較しても比較的高い利回りを期待できるでしょう。

不動産クラウドファンディングの元本割れ以外のデメリット

不動産クラウドファンディングのファンドのなかには、最低出資額を1万円から設定しているものもあります。少額から始められるため、数ある投資方法の中でも比較的安全な投資方法といえるでしょう。

とはいえ、不動産クラウドファンディングは元本割れリスクのほかにも、いくつかリスクやデメリットがあります。

ここでは、不動産クラウドファンディングの元本割れ以外のデメリットについて解説します。

配当が支払われない可能性がある

不動産クラウドファンディングは、事業者が不動産を購入し、管理・運用して得られた利益を投資家に分配する仕組みです。なお、ホテルや宿泊施設などを運営したり、居住用不動産を運営したりとさまざまなファンドがあります。

しかし、ホテル景気が悪くなって宿泊客が集まらなかったり、賃貸物件で空室が続いたりすると、想定している収入を得られなくなり、分配金を支払えなくなります。

元本割れを回避できたとしても、運用実績によっては期待している配当を得られない可能性があるため注意しましょう。

途中解約ができない場合が多い

不動産クラウドファンディングは、一度出資すると、運用期間終了まで途中解約できないファンドが多いこともデメリットです。

- 短期運用の案件の目安:3ヶ月~1年

- 長期運用の案件の目安:2~3年

3ヶ月〜1年といった運用期間が短いファンドもありますが、なかには2〜3年の長期運用を行うファンドもあります。長い運用期間のファンドは、運用期間中に社会情勢や市場が大きく変化して損失を受ける可能性が高まります。さらに、急に手元にお金が必要になったときに取り出せないリスクも伴うでしょう。

一方、短期間のファンドは、運用期間が終了するたびに次の投資先を探す必要が出てくるため手間がかかります。

なお、リスクを抑えた投資をしたい方は短期間のファンドを選択するのがおすすめです。

人気ファンドは投資できないことがある

不動産クラウドファンディングは、ファンドごとに募集金額や口数が決められています。そのため、「このファンドに投資したい」と決めても、必ずしも投資できるわけではないこともデメリットです。

なお、不動産クラウドファンディングの募集方法は「先着式」と「抽選式」の2つに大別でき、いずれの方法であっても人気ファンドは競争率が高くなります。

先着式であれば、募集枠内に応募できれば出資可能ですが、数分で募集が終わってしまうケースも珍しくありません。一方、抽選方式の場合、応募自体はしやすいですが、出資希望者が多すぎて当選倍率が高まります。

金融機関からの借入はできない

不動産クラウドファンディングは、金融機関から融資を受けられないため、自己資金の範囲内で投資しなければならないことが注意点です。

一方、現物不動産投資であれば、金融機関の融資を使ってレバレッジを効かせた運用が可能です。レバレッジ効果とは「てこの原理」のことを指し、不動産投資では「少ない投資で大きなリターンを得る」という意味で用いられます。

たとえば、1,000万円と5,000万円の物件があったとしましょう。どちらの物件も利回りが5%であった場合の年間の家賃収入は以下のとおりです。

| 物件価格 | 利回り | 年間の家賃収入 |

| 1,000万円 | 5% | 50万円 |

| 5,000万円 | 250万円 |

手元に1,000万円の元手がある場合、ローンを組まずに1,000万円の物件を購入するよりも、1,000万円を頭金として4,000万円のローンを組んで投資した方が、同じ利回りでも年間家賃収入が5倍になります。

現物不動産投資の場合、投資家の属性や物件の収益性を見込んで、金融機関から融資を受けて投資を始められます。自己資金を上回る金額でレバレッジを効かせて運用できるため、リスクは伴いますが少ない元手でも効率よく資産を増やせる可能性が高まるでしょう。

一方、不動産クラウドファンディングは自己資金での投資となるため、少ない元手では資産を増やすのに時間がかかります。

まとめ

今回は、不動産クラウドファンディングでなぜ元本割れが起こるのかについて解説しました。

不動産クラウドファンディングでは、賃料収入を得られなかったり、事業者が倒産したりすると、投資家の出資金を返還できない状態となり元本割れが起こります。しかし、ファンドのなかには、投資家を守る「優先劣後出資制度」を採用しているケースもあり、ポイントを押さえて始めれば、元本割れのリスクを軽減できるでしょう。

また、少額から出資可能なファンドがある、比較的高い利回りが期待できるなど、メリットの多い投資方法であるといえます。

なお、不動産クラウドファンディングを始めるなら、首都圏の中古物件に特化したエキスパート集団ファミリーコーポレーションが管理・運用する「不動産BANK」がおすすめです。元本の安全性に配慮していることや、手間なく簡単に始められることなどが魅力です。

今回の記事を参考に、元本割れリスクを回避しつつ、不動産クラウドファンディングを始めてみてください。